Archive for the ‘相続放棄’ Category

相続放棄の期限はいつまで?亡くなった家族に借金がある場合の注意点を司法書士が解説

記事をご覧いただき、ありがとうございます。司法書士の山田です。

「亡くなった親に借金があると聞いたけれど、自分が返済しなければならないのだろうか?」

「相続放棄はいつまでに手続きすればいいの?」

相続に関するご相談の中でも特に多いのが、亡くなったご家族の借金と相続放棄の問題です。

相続放棄は法律で定められた制度ですが、期限を過ぎたり、誤った対応をしてしまうと借金まで相続してしまう可能性があります。

この記事では、相続放棄の期限や亡くなった家族に借金がある場合の注意点、実際に多い失敗例を司法書士の視点からわかりやすく解説します。

相続放棄とは?

相続放棄とは、亡くなった家族の財産を一切相続しないと家庭裁判所に申し出る手続きのことです。

相続財産には、預金や不動産などのプラスの財産だけでなく、借金や未払いの税金などマイナスの財産も含まれます。

そのため、親に借金が多いとわかった場合、相続放棄を選ぶことで借金を背負わずに済むのです。

ただし注意したいのは、一部だけ相続することはできないという点です。

つまり、「借金だけ放棄して預金は相続する」といった選択は認められません。

詳しくは、「相続放棄とは」もご覧ください。

相続放棄の期限(熟慮期間)とは

相続放棄は、いつでもできるわけではなく、期限があります。

民法では、相続開始を知った日から3か月以内に相続放棄をしなければならないと定められています。(民法第915条第1項)

この期間を「熟慮期間」と呼びます。

- 相続開始を知った日=通常は被相続人が亡くなったことを知った時

- 3か月以内に家庭裁判所へ「相続放棄の申述書」を提出する

- 3か月の期限を過ぎると「単純承認(すべて相続する)」扱いとなり、借金も背負う可能性がある。

もし「財産や借金の状況を調べるのに時間がかかる」という場合は、家庭裁判所に熟慮期間の伸長申立てを行うことも可能です。

亡くなった家族に借金がある場合の注意点

亡くなった家族に借金があったことが発覚したときに注意すべきなのは、相続人としての行動が相続を承認したとみなされる可能性があるという点です。

相続を承認したとみなされる行為の例

- 亡くなった家族の預金口座からお金を引き出して使ってしまった

- 家財や不動産を処分した

- 相続財産を「自分のもの」として処分した

こうした行為をすると、たとえ3か月以内であっても相続放棄が認められなくなる可能性があります。

よくある失敗例

1. 期限を過ぎてしまった

借金の督促が来て初めて気づくケース。督促が来てから何もせず3カ月が経過してしまうと相続放棄できずに支払い義務を負う可能性があります。

2. 手続きに不備があった

申述書の記載ミスや添付書類に不足がある場合、相続放棄の申立ては受理されません。この場合、追加して書類を提出するか、再度申立てる必要があります。

3. 亡くなった家族の財産を使ってしまった。

亡くなった家族の財産を処分したり、預金を引き出して自分のために使ってしまった場合は、相続したとみなされてしまい(単純承認)、熟慮期間内でも相続放棄ができなくなる可能性があります。

詳しくは、「相続の⽅法と注意点」もご覧ください。

事例紹介

実際に当事務所で相続放棄の申立てを受任したケースをご紹介します。

事例1:熟慮期間経過後の相続放棄が認められたケース

相談者であるAさん(50代男性)は、亡くなった父に借金があることを知りませんでした。父の死亡後、約5か月経ってから、亡父の借金の返済についての督促通知がAさんに届きました。

本来、相続放棄は、相続開始(この場合は父の死亡)を知った日から3か月以内に手続きを行う必要があります。しかし、事情を伺うと、Aさんは亡くなった父とは長年疎遠で、連絡もほとんど取っておらず、父が亡くなったことも親族から知らされたとのことでした。

Aさん自身は父の財産を相続するつもりもなく、特に手続きを進めずにいました。

その後、督促通知を受け取り、「相続放棄の手続きが間に合うか不安」ということで当事務所にご相談に来られました。

当事務所では、Aさんの状況や事情を詳しく伺い、家庭裁判所に相続放棄の熟慮期間内であることを説明するため「上申書」を作成し、家庭裁判所に相続放棄の申述書を提出しました。

無事に相続放棄が認められ、Aさんは借金を負わずに済みました。

詳しくは、「3か⽉経過後の相続放棄について」もご覧ください。

事例2:財産を使用してしまったケース

Xさん(60代女性)は、亡くなった母の通帳から預金を引き出してしまいました。この行為が「単純承認」とみなされる可能性があり、そこで当事務所では、引き出した預金の使用目的や状況をXさんに確認しました。

幸いにも引き出した預金は、葬儀費用の支払いのために使用しており、家庭裁判所に対してその旨を記載した上申書を作成し、相続放棄を認めてもらうことができました。

参考:大阪高裁平成14年7月3日判決

もっとも、引き出した預金をXさん自身の生活費などに使用した場合は、法定単純承認事由に該当するため、相続放棄できなくなる可能性が高いのでご注意ください。

司法書士に依頼するメリット

相続放棄は「家庭裁判所に書類を提出するだけ」と思われがちですが、実際には専門知識が必要です。

司法書士は、法務局に対する登記手続きだけでなく、家庭裁判所に提出する書類作成にも精通しています。

司法書士に依頼することで、以下のようなメリットがあります。

- 本人に代わって戸籍などの必要書類を収集したり、家庭裁判所へ提出する書類作成ができる

- 回答書の作成についても、適切なアドバイスができる

- 裁判所への書類提出を代行してもらえるほか、債権者や次順位の相続人に対して、相続放棄をしたことを通知する手続きを依頼することも可能です。

まとめ

- 相続放棄は相続の開始を知った日から3か月以内に手続きする必要がある。

- 亡くなった家族に借金がある場合でも、相続放棄すれば返済義務を負わずに済む。

- ただし一部だけの放棄は不可で、誤った行動をすると相続放棄が出来なくなる可能性がある。

相続放棄は「期限」と「手続きの正確さ」が非常に重要です。

少しでも不安がある方は、早めに専門家へご相談ください。

当事務所では、相続放棄の手続きを一括してサポートしております。

「親に借金があるかもしれない」「相続放棄の期限が迫っている」という方は、お気軽にご相談ください。

▶ 無料相談はこちらから 問い合わせフォーム

亡くなった人の住所が分からない!そんなときの相続放棄手続き

記事をご覧いただき、ありがとうございます。司法書士の山田武史です。

相続放棄は、亡くなった人(被相続人)が死亡した時の住所地を管轄する家庭裁判所に申立てる必要があります。

ただし、亡くなった人が何世代も前の相続放棄では、亡くなった人が死亡した時の住所地が判明しないことがあります。

そこで本記事では、亡くなった人の死亡時の住所地を調べる方法と死亡時の住所地が判明しない場合の相続放棄の手続きについて解説いたします。

相続放棄の申立先とは

まず、始めに相続放棄の申立先である家庭裁判所について確認しましょう。

相続放棄の申立先の家庭裁判所には、決まりがあります。

それは、亡くなった人(被相続人)が死亡した時の住所地を管轄する家庭裁判所になります。

全国のどこの家庭裁判所に申立てをしても良いわけではありません。

したがって、相続放棄をしたい場合は、まず、亡くなった人が死亡した時の住所地を調べる必要があります。

亡くなった人が死亡した時の住所の調べ方

亡くなった人と生前に交流があれば、死亡した時の住所を調べることは容易かもしれません。

もっとも、生前にほとんど交流がなかった場合やどこに住んでいたのかまったくわからないケースもあります。

そこで、亡くなった人が死亡した時の住所を調べる方法から解説いたします。

亡くなった人が死亡した時の住所は、以下に記載する3つの証明書を取得することで判明します。

住民票の除票を取得する

住民票の除票(じゅうみんひょうのじょひょう)とは、居住地などに住民登録している方が死亡すると、住民票にその人が死亡した旨が記載されて、住民票から消除されます。その住民票のことを「住民票の除票」といいます。

住民票の除票には、亡くなった人が死亡した時の住所が記載されています。

したがって、住民票の除票を取得することで相続放棄の申立先である家庭裁判所が判明することになります。

ただし、住民票の除票を取得するには、亡くなった人の住所を把握していなければ取得できません。

また、住民票の除票には保存期間があり、平成26年3月31日以前に消除された住民票は、消除された日から5年間を経過すると廃棄されてしまいます。

(※もっとも住民基本台帳法施行令の一部改正により、平成26年6月20日以降に消除(又は改製)してから、令和元年6月20日以降に5年を経過している除票については、150年間に保存期間が延長されました。)

戸籍の附票を取得する

戸籍の附票(こせきのふひょう)とは、本籍地で取得できる戸籍と同じく、その本籍地に転籍(入籍)してから現在(死亡)に至るまでの住所が記録された証明書のことです。

住民票の除票と同じく、戸籍の附票には、亡くなった人が死亡した時の住所が記載されています。

したがって、住民票の除票以外にも戸籍の附票を取得することで、相続放棄の申立先である家庭裁判所が判明することになります。

もっとも戸籍の附票を取得するには、亡くなった人が死亡した時の本籍地を調べる必要があり、相続人であれば、ご自身の戸籍を取得していくことで、亡くなった人の本籍地が判明することになります。

また、「戸籍の広域交付制度」を利用することで、本籍地以外の市区町村でも戸籍を取得することができます。まずは、相続人自身の戸籍を取得して、亡くなった人の戸籍を取得することから始めてみましょう。

ただし、戸籍の広域交付制度を利用しても、ご自身の兄弟姉妹や伯父(叔父)、伯母(叔母)の戸籍等は取得できません。また、「戸籍の附票」も広域交付制度で取得することができません。

つまり、亡くなった人(被相続人)がご自身の兄弟姉妹や伯父(叔父)、伯母(叔母)の場合は、従来どおり、亡くなった人の本籍地で戸籍や戸籍の附票を取得する必要があります。

参考記事:「令和6年3月1日から始まる「戸籍の広域交付制度」について」

また、戸籍の附票も住民票の除票と同じく、保存期間があるため、亡くなった人の死亡した時期によっては、取得できないことがあります。

戸籍(死亡届)の記載事項証明書を取得する

戸籍の記載事項証明書とは、出生、婚姻、死亡等、戸籍に記載される内容について届出がされたことの証明書のことです。死亡届出であれば、死亡届出書の写しが該当することになります。

死亡届等は、亡くなった人の本籍地の市区町村役場で保管された後に、その市区町村を管轄する法務局又は各支局に送付された後、一定期間(届出から原則27年間)の間、保管されることになっています。

戸籍の記載事項証明書(死亡届の記載事項証明書)を取得することで、亡くなった人が死亡したときの住所が判明することになります。

戸籍の記載事項証明書の請求先は、原則として本籍地を管轄する法務局になります。

東京都内に、亡くなった人の本籍地がある場合は、以下のとおりです。

| 本籍地(市区町村名) | 管轄の法務局 |

|---|---|

| 東京23区,大島町,利島村,新島村,三宅村,神津島村,御蔵島村,八丈町,青ヶ島村,小笠原村 | 東京法務局(本局) 戸籍課 |

| 八王子市,立川市,昭島市,町田市,日野市,東大和市,稲城市,武蔵村山市,多摩市 | 八王子支局 戸籍課 |

| 武蔵野市,三鷹市,府中市,調布市,小平市,小金井市,東村山市,国分寺市,国立市,西東京市,狛江市,清瀬市,東久留米市 | 府中支局 戸籍課 |

| 青梅市,福生市,羽村市,あきる野市,奥多摩町,瑞穂町,日の出町,檜原村 | 西多摩支局 総務課 |

※令和6年3月からは、戸籍の記載事項証明書等の請求先が変わりました。

令和6年3月以降に提出された戸籍届書(出生、婚姻、死亡等の届出)についての記載事項証明書は、届出書を提出した市区町村役場で保管されることになり、 戸籍届書の記載事項証明書の請求先は、本籍地の市区町村役場に対して行うことになります。

請求するには理由と利害関係があることが必要

戸籍の記載事項証明書を請求するには、一定の利害関係があり、特別の事由がある場合に限って、証明書を請求することができるとされています(戸籍法第48条第2項)。

相続放棄する相続人も利害関係があり、相続放棄することが特別な理由に該当することになります。ただ、実際に請求する際は、管轄の法務局や市区町村役場に事前に確認するようにしましょう。

各種証明書が取得できない場合の対応方法

上述した3つの証明書を取得することで、亡くなった人が死亡した時の住所が判明することになります。ただし、各種証明書には、保存期間があり事案によっては証明書を取得できないことも少なくありません。

特に、何世代も前の親族が被相続人となるケースでは、亡くなった日から何十年と経過していることもあり、住民票の除票や戸籍の附票、戸籍の記載事項証明書も取得できないことがあります。

証明書が取得できず、亡くなった人の住所が判明しない、もしくは不明な場合でも相続放棄を申し立てることはできます。

そういったケースの場合、相続放棄の申立先は、東京家庭裁判所になります。

ただし、東京家庭裁判所に相続放棄を申立てる際は、住民票の除票や戸籍の附票が廃棄されている証明書(廃棄証明書)や各種証明書が取得できないこと、住所を調査しても知る手段がないことを書面にまとめた上申書(調査報告書)を作成して、申述書と一緒に提出する必要があります。

亡くなった人の死亡した時の住所を知る手段がなかったとしても、相続放棄を申し立てることはできるので、どのような書面を提出すればよいのか判断がつかない方は、司法書士などの専門家に相談して手続きを進めることをお勧めいたします。

亡くなった人の住所が判明しない場合は、当事務所にご相談ください。

当事務所では、相続放棄の手続きをサポートしております。これまで受任した事案の中にも亡くなった人の住所が判明せず、どこに申立てをすればよいのか分からず、当事務所にご相談に来られる方もいました。

そういった事案でも当事務所では、相続放棄が受理された実績があります。

当事務所では、以下の手続きを代行いたします。

亡くなった人の死亡時の住所の調査

当事務所がご依頼人に代わって住民票、戸籍の附票、戸籍の記載事項証明書などの取得を代行いたします。

相続放棄に必要な書類の収集及び作成

当事務所にて、相続放棄に必要な戸籍など必要書類を収集いたします。また、相続放棄の申述申立書や亡くなった人の住所が判明しない場合の調査報告書、亡くなった人の死亡日から3か月が経過しているときの上申書の作成もサポートいたします。

家庭裁判所への申立書の提出代行

当事務所が家庭裁判所への相続放棄申述申立書を代行して提出いたします。

家庭裁判所へ提出する回答書の作成支援

家庭裁判所に相続放棄の申立書を提出した後、家庭裁判所から相続人宛に回答書(照会書)が届きます。回答書とは、相続放棄することについての確認ために送られてくる質問書のようなものです。

回答書の記載方法についても弊社でサポートいたします。

あなた自身が相続人となり、亡くなった人の住所が判明せず、ご自身で相続放棄をすることが難しいと思われる場合は、当事務所が相続放棄の手続きを一括して代行いたします。

お気軽にお問い合わせ頂ければと思います。

山田武史司法書士事務所

〒107-0062 東京都港区南青山二丁目2番15-1319号

TEL 03-6434-0717 FAX 03-6434-0727

ある日、突然届く「固定資産の現所有者に関する申告書」

記事をご覧いただき、ありがとうございます。

司法書士の山田武史です。

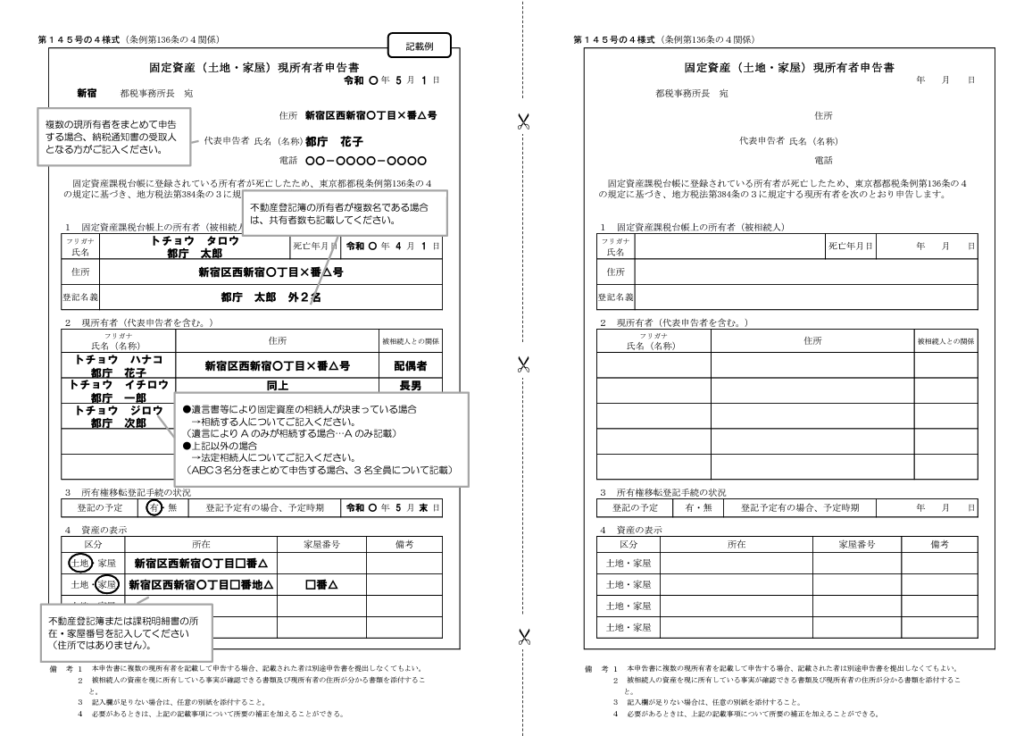

以前、「ある日、突然届く法務局からのお知らせ」という記事を掲載しました。シリーズ化しようとは思っていませんが、今回は、弊社にご相談に来られる方の中でも、最近増えている「固定資産(土地家屋)の現所有者に関する申告書」について、ご説明しようと思います。

早速ですが、下記の書類を市役所から受け取ったご経験はあるでしょうか。

引用元:東京都主税局「現所有者申告のご案内」

この通知は、土地や建物など、不動産の所有者が亡くなった後、相続登記が完了していない場合に、亡くなった所有者の相続人宛に送られる固定資産税の納税に関する届出書です。

固定資産税とは、土地や建物などの不動産(固定資産)を所有している方に、毎年課税される税金のことです。

そして、不動産の所有者が亡くなった後に、相続登記がされない間は、その亡くなった所有者の相続人全員が連帯して固定資産税を納税する義務を負います。

つまり、この通知書を受け取った方は、不動産を相続する相続人であり、固定資産税を納税する義務を負うということです。

なぜ、この通知書が送られてくるのか

令和2年の地方税法改正により、令和3年1月1日から地方税法第384条の3に規定する現所有者の申告書の提出が義務となり、制度化されました。

【地方税法第384条の3】

市町村長は、その市町村内の土地又は家屋について、登記簿又は土地補充課税台帳若しくは家屋補充課税台帳に所有者として登記又は登録がされている個人が死亡している場合における当該土地又は家屋を所有している者(以下この条及び第三百八十六条において「現所有者」という。)に、当該市町村の条例で定めるところにより、現所有者であることを知つた日の翌日から三月を経過した日以後の日までに、当該現所有者の住所及び氏名又は名称その他固定資産税の賦課徴収に関し必要な事項を申告させることができる。

つまり、不動産の登記簿上に記載されている所有者が亡くなった場合、相続登記が完了するまでの間は、その亡くなった所有者の相続人全員が現所有者として、固定資産税の納税することになるため、その相続人の氏名・住所等必要な事項を記載した申告書を市区町村に届出る必要があるということです。

この制度のことを「固定資産の現所有者(相続人等)の申告制度」といいます。

固定資産の現所有者(相続人等)の申告制度とは

前述したとおり、固定資産税は不動産を所有している方に課税される税金です。

そして、不動産の所有者が亡くなった後、相続登記がされるまでの間は、不動産を相続した相続人が現所有者として固定資産税を納税することになり、相続人が複数いる場合は、連帯して納税義務を負うことになります。つまり、不動産の固定資産税を納税義務者であることを相続人から申告してもらうための制度のことを「固定資産の現所有者(相続人等)の申告制度」といいます。

この制度ができた背景としては、近年、所有者不明土地や空き家等が毎年増加しており、公共事業の妨げになるなど社会問題になっていました。また、不動産の所有者が亡くなった後の固定資産税の円滑かつ公平な課税の確保のため、固定資産(土地家屋)の現所有者(相続人等)に関する申告制度が設けられることになりました。

申告が必要になる相続人とは

固定資産(土地家屋)の現所有者に関する申告制度における相続人とは、民法に定める「法定相続人」のことをいいます。

法定相続人は、亡くなった人との関係によって財産を相続する人の順番(順位)が決まっています。

法定相続人の順位は、以下のとおりです。

- 第1順位 亡くなった人の子、孫などの直系卑属(ちょっけいひぞく)

- 第2順位 亡くなった人の両親、祖父母などの直系尊属(ちょっけいそんぞく)

- 第3順位 亡くなった人の兄弟姉妹

※上記の相続人と共に、亡くなった人の配偶者(夫又は妻)は、必ず相続人になります。

上記の相続人(現所有者)が複数いる場合は、相続人間で協議のうえ、特定の相続人を代表者として納税通知書等を受け取る人を申告することになります。

申告書の提出には、期限がある

固定資産(土地家屋)の現所有者(相続人等)に関する申告書の届出には、期限が設けられており、現所有者である相続人自身が相続人(現所有者)であることを知った日の翌日から3か月以内に届出る必要があります。

固定資産(土地家屋)の現所有者に関する申告書を受け取る方の多くは、申告書を受け取るまで不動産を相続することを知らず、申告書を受け取ったときに、初めて自身が不動産を相続することを知ることになるため、申告書を受け取った日から3か月以内に届出をすることになります。

申告書を受け取った後、正当な理由なく、期限内に申告書を提出しないと10万円以下の過料が科されることがあります。

申告書の提出方法

「申告書」に必要事項を記入のうえ、必要書類と一緒に、不動産の所在地を管轄する市区町村の資産税課に提出します。

提出方法は直接窓口に提出するほか、郵送による方法でも受け付けてくれます。

申告書を受け取った後の対応について

申告書を受け取った方は、不動産を相続する相続人であるため届出書の提出以外にも行う必要がある手続きがあります。

以下に、申告書を受け取った後の対応方法についてご紹介します。

不動産を相続したい方は、相続登記を申請する

申告書を受け取った後に、不動産を相続することを希望する方は「相続登記」を法務局に申請する必要があります。

相続登記とは、不動産の登記簿に記載されている所有者としての名義を亡くなった人から相続人に変更するための法務局に対する手続きのことをいいます。

申告書を提出したとしても、不動産の名義が自動的に変更されることはなく、別途法務局に相続登記を申請する必要があります。

詳しくは、「不動産の名義変更(相続登記)」をご覧ください。

また、相続登記も令和6年4月1日から申請することが義務化されました。つまり、不動産を相続した方、もしくは不動産を相続したい方は、不動産を相続することを知った日から3年以内に法務局に相続登記を申請する必要があります。

参考記事:「開始直前!!知っておくべき相続登記の義務化についてのポイント」

固定資産税を負担したくない方は、「相続放棄」をする

通知書を受け取った方の中には、固定資産税を負担したくなかったり、不動産を相続することを望まない方もいます。

そういった場合は、「相続放棄」をすることで不動産を相続することもなくなり、申告書を提出する必要もなくなります。

相続放棄とは、亡くなった人の財産を相続する権利を手放す法律上の手続きをいいます。

相続放棄は、財産を放棄する旨の意思を表示するだけではなく、家庭裁判所に申立てを行い受理してもらう必要があります。相続放棄が受理されると法律上は相続人ではなくなるため、不動産を相続することもなくなるので、申告書を提出する必要もなくなります。

もっとも、相続放棄にも期限があり、「自己のための相続の開始を知った日から3か月以内」に家庭裁判所に申立てる必要があります。

「固定資産(土地家屋)の現所有者に関する申告書」を受け取った後、固定資産税を負担したくない方は、そのまま放置せず、速やかに司法書士などの専門家に相談して、相続放棄の手続きをするようにしましょう。

詳しくは、「相続放棄とは」をご覧ください。

申告書を受け取った方は、当事務所にご相談ください。

最近、当事務所にご相談頂く方の中で増えてきているのが本記事でご説明した「固定資産の現所有者に関する申告書」を受け取った後の対応方法についてです。

事案の多くは、面識のない親族が所有していた不動産についての申告書が送られてきた後、どうすれば良いのか分からなかったり、相続放棄したいとのご相談やご依頼をいただくことです。

当事務所では、相続登記に限らず相続放棄の手続きを一括して承っております。

あなた自身が申告書を受け取って、どうすれば良いのか迷われていたり、悩んでいる場合は、当事務所までお問い合わせください。

是非、お気軽にご相談いただければと思います。

山田武史司法書士事務所

〒107-0062 東京都港区南青山二丁目2番15-1319号

TEL 03-6434-0717 FAX 03-6434-0727

相続登記の義務化により相続放棄が増加していることについて

記事をご覧いただき、ありがとうございます。司法書士の山田です。

令和6年4月1日から相続登記が義務化されたことに伴い、弊社にも相続登記に関するお問い合わせやご依頼を頂く機会が増えております。

ただ、一方では相続放棄のお問い合わせをいただく機会も増えてきております。

本記事では、当事務所が受任している案件に限った話ではありますが、相続放棄する方の最近の傾向についてご紹介しようと思います。

相続放棄とは

相続放棄とは、相続人としての地位や権利を手放すための法律上の手続きになります。

言い換えると相続人が相続放棄すると不動産を相続する権利が無くなるので相続登記に関与する必要もなくなります。

つまり、相続放棄をしてしまえば、相続登記を申請する必要がなくなります。

ただ、注意が必要なのが一度相続放棄をしてしまうと、亡くなった方の所有していた全ての財産について相続する権利が無くなることです。

一部の不動産は相続放棄して、他の不動産を相続するなど、選択して相続放棄をすることはできません。

もう一つ注意したいのが相続放棄には、相続の開始を知った日から3カ月以内に家庭裁判所に申立てなければならないという期限があります。

現在、相続放棄を検討されている方は、速やかに手続きできるよう司法書士などの専門家に相談してみてください。

詳しくは、「相続放棄とは」もご覧ください。

相続登記の義務化により相続放棄を選択する方が増えています。

これまで弊社で受任した相続放棄の手続きは、亡くなった方に借金があったり、長年疎遠であった親族が亡くなり、その方が居住していた借家の賃料の請求が相続人宛に送られてくるなど、亡くなった方に何らかの債務があり、相続人が負担したくないという理由で相続放棄をされる方がほとんどでした。

そして、相続放棄をする方の最近の傾向ですが、相続登記の義務化に伴って、相続登記ではなく相続放棄を選択される方が増えてきております。

始めは、相続登記についてのご相談なのですが、お話しを聞いてみると最近まで相続する不動産の存在を知らなかった方も多いようです。

その多くが亡くなった方が所有していた地方にある畑や原野、山林を相続することになり、このまま放置してしまいたいけど、相続登記をしなければならないのかという相談です。そういった不動産を相続したとしても管理負担や処分に困ってしまうため、相続登記ではなく、相続放棄を選択される方もいらっしゃいます。

ただ、多くの場合、相続放棄の期限が過ぎてしまっていて、相続登記をせざるを得ないことがあります。

ただ、事案の内容によっては、相続放棄ができることもあり、まずは専門家である司法書士に相談してみて相続放棄ができるか相談してみることをお勧めします。

相続放棄には期限があるのでご注意ください。

相続放棄のご相談に来られる方の多くは、3カ月の期限があることはご存知なのですが、実際に手続きを進める際、亡くなった方(被相続人)と相談者である相続人との関係性によって、集める戸籍の種類が異なります。

もっとも戸籍を集めるのに時間が掛かるケースとしては、亡くなった方と相続人が兄弟姉妹や甥・姪の関係にある場合です。

亡くなった方が兄弟姉妹の時に、相続放棄で必要になる戸籍は以下のとおりです。

- 亡くなった兄弟姉妹の住⺠票除票(又は⼾籍の附票)

- 亡くなった兄弟姉妹の「出⽣から死亡まで繋がりの取れる⼾籍謄本(除籍・改製原戸籍)」

- 亡⽗⺟(祖⽗⺟)の死亡の記載のある⼾籍謄本(除籍・改製原戸籍)

- 相続放棄をする兄弟姉妹の⼾籍謄本

最近では「戸籍の広域交付制度」が始まったことにより、以前より戸籍の収集が簡単になったようにも思えます。ただ、上記の戸籍の中でも亡くなった兄弟姉妹の「⼾籍謄本(除籍・改製原戸籍)」は、戸籍の広域交付制度により取得することはできません。

つまり、従来どおり本籍地ごとに戸籍を集める必要があり、本籍地が遠方にある場合は郵送で手配することになり、時間が掛かります。

そして、相続放棄は、亡くなった方の最後の住所地を管轄する家庭裁判所に申立てるのですが、その住所地を調べるための「戸籍の附票(こせきのふひょう)」や「住民票の除票」なども「戸籍の広域交付制度」の対象になりません。

したがって、相続放棄を申し立てるための必要書類の準備までに数週間掛かることもあります。

最近、受任した案件で大変だったのが、亡くなった方(被相続人)に配偶者や子がおらず、兄弟姉妹が相続人となるのですが、その兄弟姉妹も亡くなっており、その子(甥・姪)が相続人となるケースです。

ご依頼人である相続人(甥・姪)は、亡くなった方(叔父)とは、一度も会ったことがなく、面識もありませんでした。ところが突然、とある市役所の税務課から届いた固定資産税の負担についてのお知らせが届いたことにより、亡くなった方から相続する不動産の存在を知りました。

その通知に記載されていた不動産は、地方にあり相続人自身で管理することが負担となるため、相続登記ではなく相続放棄を選択されました。

本件のケースでは、その通知を受け取った日から3カ月以内であれば相続放棄ができます。ただ、戸籍を収集するのに、時間がかかるため申立期限に間に合うよう準備を進め、何とか期限内に家庭裁判所に申立てることができ、無事に相続放棄が受理されました。

ご自身で戸籍を集めることを否定するわけではありませんが、相続放棄をされたい方は、申述期限に間に合うよう、司法書士などの専門家に依頼して、早めに手続きを進めることをお勧めします。

当事務所は、相続放棄の手続きを一括サポートいたします。

記事を最後までお読みいただき、ありがとうございました。

相続登記の義務化が始まり、相続登記に関するお問い合わせやご依頼を頂く機会が増えてきております。

もっとも本記事でご紹介したとおり、ご相談に来られる方は相続登記だけではなく、不動産を相続したくないために相続放棄する方も傾向として多くなってきています。

もし、あなた自身が相続人となり、相続したくない不動産があるのであれば、相続放棄できることもあります。あきらめずに司法書士などの専門家に、一度は相談してみてください。

当事務所では、相続登記に限らず、相続放棄の手続きを一括してサポートしております。

お気軽にお問い合わせください。

山田武史司法書士事務所

〒107-0062 東京都港区南青山二丁目2番15-1319号

TEL 03-6434-0717 FAX 03-6434-0727

「遺産放棄(財産放棄)」と「相続放棄」は違う

記事をご覧いただき、ありがとうございます。港区の司法書士山田武史です。

相続手続きのご相談やご依頼を受けたときに、一部の相続人から「遺産放棄したい」、「亡くなった人の財産を放棄したい」もしくは「相続放棄したい」と言われることがあります。

ただ、世間一般の方が言われる「遺産放棄(財産放棄)」と「相続放棄」では、それぞれ法的な意味や効果が異なります。

本記事では、「遺産放棄(財産放棄)」と「相続放棄」の違いについて、解説いたします。

「遺産放棄(財産放棄)」は、遺産をもらわないこと

「遺産放棄(財産放棄)」とは、相続人が他の相続人に対して「自分は遺産(財産)を相続しない」という意思を伝えることです。もっとも、「遺産放棄」そのもの自体に法律上の制度は存在しません。

したがって、遺産を相続したくない相続人は、他の相続人と遺産分割協議により財産を相続しない旨を取り決めたり、他の相続人に自身の相続分を譲渡することにより、遺産を放棄することになります。

相続分の譲渡について、詳しくは「相続放棄以外にも遺産を手放す方法がある」をご覧ください。

「相続放棄」は、相続人としての権利等を手放すこと

相続放棄とは、相続人としての地位や権利を放棄する法律上の手続きです。

遺産放棄とは異なり、相続放棄には法律上の制度があります。具体的には、「相続放棄受理申述申立て」という手続きを家庭裁判所に行い認められる必要があります。

そして、相続放棄が認められると法律上は、「初めから相続人ではなかった」という扱いになります。

その結果、相続財産の一切を相続できなくなります。

相続放棄について、詳しくは「相続放棄とは」をご覧ください。

遺産放棄(財産放棄)と相続放棄の違い

相続人としての立場の違い

遺産放棄するために、相続分の譲渡や遺産分割協議により遺産を相続しないことになっても、相続人としての地位や権利は残るため、その後の相続手続きに関与することが必要になります。

一方の相続放棄は、家庭裁判所に相続放棄が認められると初めから相続人ではなかったとみなされますので、遺産分割協議に参加する必要もなく、相続手続きに関与する必要もありません。

相続債務の取扱いの違い

「相続債務」とは、亡くなった人が負担していた借金などのことです。相続債務は、亡くなった人から相続人に承継されます。

つまり、亡くなった人に代わって相続人が借金などの返済をすることが原則になります。

そして、「遺産放棄」の場合は、遺産分割協議や相続分の譲渡により、遺産を相続しないことになっても相続債務を引き継ぐことになります。

一方の「相続放棄」は、初めから相続人ではないという法律上の取り扱いになりますので、相続債務を引き継ぐこともありません。

相続放棄には期限があるが、遺産放棄には期限がない

遺産放棄をするための期限はありません。遺産分割協議や相続分の譲渡には原則として期限がないためです。

一方の相続放棄は、「自己のために相続が開始したことを知ったときから3か月以内」に家庭裁判所に申立てる必要があります。ただし、例外的な取り扱いとして3か月が経過した後でも相続放棄が認められることもあります。

詳しくは「3か⽉経過後の相続放棄について」をご覧ください。

もっとも相続放棄を確実にしたい方は、亡くなった人が死亡した事実を知った日から3か月以内に手続きすることをお勧めします。

遺産放棄と相続放棄、結局どちらを選べばいいの?

遺産放棄(財産放棄)を選択するケース

- 一部の遺産のみ相続したい

- 相続債務がなく、相続手続きになるべく関与したくない

- 特定の相続人に、遺産を相続してもらいたい

相続放棄を選択するケース

- 相続財産のうちプラスの財産よりもマイナスの財産が多い

- 相続手続きの一切に関与したくない

- 他の相続人と関わりたくない

まとめ

遺産放棄と相続放棄は、それぞれの法的な意味や効果が異なります。相続人皆様自身が希望することや方針によって、正しく使い分ける必要があります。

特に相続手続きや他の相続人との関わり合いを持ちたくないために相続放棄を選択する場合は、相続の開始を知ってから3か月以内に手続きをしなければなりません。

ご自身にとって、どちらが最良の選択なのか判断に迷われている方は、なるべく早めに司法書士等の専門家に相談することをお勧めします。

お問い合わせはこちら(お問い合わせフォーム)

山田武史司法書士事務所

〒107-0062 東京都港区南青山二丁目2番15-1319号

TEL 03-6434-0717

FAX 03-6434-0727

面識のない相続人から相続に関する手紙が届いたときの対応方法

記事をご覧いただき、ありがとうございます。港区の司法書士山田武史です。

ある日、面識のない遠縁の親族や司法書士事務所から相続に関する手紙が届くことがあります。

突然、送られてきた手紙に驚かれて、どのように対応してよいのか、困惑している方もおられるではないでしょうか。

本記事では、相続に関する手紙が届いたときの対応について解説いたします。

手紙を受け取った方は相続人であるということ

相続に関する手紙が送られてくるということは、受け取った方は相続人であり、かつ、相続手続きの当事者になります。

多くのケースでは、手紙を送る前に司法書士事務所などの専門家に相続人の調査を依頼して、戸籍上から相続人であることを確認してから手紙をお送るので、誤って手紙を送ることはなく、受け取った方は相続人であることは間違いありません。

したがって、送られてきた手紙の中には、差出人である相続人の連絡先と併せて、司法書士事務所などの専門家の連絡先が記載されていることがあります。

手紙が送られてくる理由

差出人である親族(相続人)が手紙を送る理由とは、相続手続きに協力してもらうためです。

相続手続きの多くは、遺産分割協議など相続人全員の協力のもと手続きを進める必要があるため、たとえ面識がなかったり、疎遠になっている相続人であっても協力を得る必要があります。

手紙を受け取った後の対応について

手紙を受け取った後の対応については、以下の3つが挙げられます。

①相続手続きに協力する旨の連絡をする

手紙の内容から協力しても問題がないと思われるのでしたら、相続手続きに協力する旨の連絡をします。

その後は、差出人である相続人や手続きを担当している司法書士等の専門家から今後の手続きについての案内がきます。

②内容を把握するために連絡する

手紙の内容がよく分からず、不安に感じる方や相続手続きを経験したことがない方は、まずは、手紙の差出人である相続人や手紙に記載されている司法書士等に連絡して、相続財産や手続きの詳細について、電話などで問合せしてみることをお勧めします。

③関わりたくないときは、「相続放棄」する旨を連絡する

相続手続きに関わりたくない方は、初めから「相続放棄」する旨を連絡して伝えるようにしましょう。

相続放棄とは、相続人として財産を承継する権利や地位を自ら手放す法律上の手続きのことです。相続放棄することで、相続人ではなくなるため、手続きに関わる必要もなくなります。

ただし、相続放棄は、相続の開始を知ったときから3か月以内に家庭裁判所に申立てる必要があります。つまり、今回のケースでは手紙を受け取った時から3か月以内に家庭裁判所に申立てる必要があります。

ご自身で相続放棄の手続きを行うことが難しいと感じる方は、手紙に記載されている司法書士に依頼することもできますし、ご自身の判断で、別の司法書士や弁護士などの専門家に依頼することもできます。

相続放棄について、詳しくは「相続放棄とは」をご覧ください

手紙を受け取った後に無視することのリスク

手紙を受け取った後に、返信を無視したり放置することはリスクになることがあります。

3か月以上放置すると「相続放棄」ができなくなる

先程もご説明しましたが、相続放棄をしたい方は、相続の開始を知った時から3か月以内に家庭裁判所に申し立てをする必要があります。

「相続の開始を知った」とは具体的には、手紙を受け取った時から3か月以内に申立てる必要があり、何もせず3か月以上放置してしまうと、もはや相続放棄ができなくなります。

そして、もっともリスクになるのが被相続人(亡くなった方)が借金をしていた場合です。3か月以上何もせず放置すると法律上は、相続することを認めたことになり、被相続人が残した借金を手紙を受け取った相続人自身が返済する義務を負います。

相続放棄をしたい方は、放置せず、なるべく早めに対応することをお勧めします。

裁判所を介した手続きになることもある

相続手続きは、相続人全員が協力しあいながら手続きを進める必要があり、手紙を無視し続ける限り相続手続きを進めることができなくなります。

したがって、手紙の差出人である相続人からすると、連絡が取れない以上、遺産分割協議もできないため、強制的に遺産分割を行う手続きに移行する可能性があります。

その方法というのが「遺産分割調停・審判」になります。遺産分割調停は、家庭裁判所を介して遺産の分け方を決める手続きのことです。

遺産分割調停に移行すると、手紙を受け取った方にも裁判所から呼び出し状が届きます。そして、呼び出しにも応じなければ、遺産分割の審判に移行します。遺産分割審判とは、家庭裁判所が相続人である各当事者の主張を聞き、遺産の分け方を決める方法になります。

家庭裁判所を介せば、最終的には強制的に相続手続きを解決することができます。ただし、通常の相続手続きとは異なり、時間と費用が掛かります。

手紙を無視することは、ご自身を含めた相続人にとってデメリットになることも多く、必ず何らかのアクションを起こすことをお勧めします。

まとめ

記事を最後までご覧いただき、ありがとうございました。

相続人が多数となると、中には面識のない相続人が含まれることがあります。

手紙を受け取った方は内容を確認して、不明な点があれば差出人である相続人か司法書士等の専門家に相談してみて、ご自身はどうしたいのか希望や要望を伝えるようにしましょう。

当事務所では相続手続きに関するご相談を初回は無料で承っております。

今回の記事のような事案でお困りの方は、お気軽にご相談ください。

お問い合わせはこちら(お問い合わせフォーム)

山田武史司法書士事務所

〒107-0062 東京都港区南青山二丁目2番15-1319号

TEL 03-6434-0717

FAX 03-6434-0727

相続放棄以外にも遺産を手放す方法がある

記事をご覧いただき、ありがとうございます。港区の司法書士山田でございます。

相続放棄する以外にも遺産を手放す方法があります。

相続放棄の手続きは、家庭裁判所への申立てが必要になるなど、何かと手間が掛かる手続きになります。

そして、相続放棄以外の方法として、遺産を相続する権利を手放すことができる「相続分の譲渡」という方法があります。

本記事では、相続分の譲渡の方法と注意点をご紹介したいと思います。

相続分の譲渡とは

相続分の譲渡とは、相続人として故人の遺産を相続できる権利や地位を他の相続人や第三者に譲渡することをいいます。

例えば、父が亡くなり、長男・長女・次女の3名が相続人になるとします。この場合、長男・長女・次女の相続分は各1/3になります。そして、相続人の1人である長男が、次女に自身(長男)の相続分1/3を譲りたいとして、次女に相続分を譲り渡すことを相続分の譲渡といいます。

次女が長男から相続分を譲り受けると、各相続人の相続分は長女1/3が、次女が2/3となります。そして、相続分を譲り渡した長男は相続人として離脱することになります。

譲渡する相手方

相続分の譲渡は、他の相続人だけではなく、相続人以外の第三者に譲渡することもできます。

ただし、相続人以外の第三者に相続分が譲渡された場合、他の相続人は、取戻権という権利を行使して、第三者が取得した相続分を取り戻すことが可能です(民法第905条)。

これは、相続分を譲り受けた第三者は、相続人としての立場を有することになるので、遺産分割協議に参加することもできます。ただ、家族以外の第三者が遺産分割協議に参加するとなると、他の相続人との間で争いになる可能性があり、法律上は、第三者に譲渡された相続分を取り戻すための権利が認められています。

ただし、この相続分の取戻権を行使できるのは、相続分の譲渡があった時から1か月以内という期限がありますので、ご注意ください。

相続分を譲渡できる時期と方法

相続分を譲渡する方法ですが、相続分を譲り渡す相続人と譲受ける人が合意をすることで成立します。相続放棄とは異なり、裁判所に対する手続きも必要ありません。もっとも実務上は、「相続分譲渡証明書」を作成して書面として残します。

また、相続分を譲渡したい場合は、遺産分割協議が成立する前に譲渡する必要があります。

遺産分割協議が成立した後に、相続分の譲渡を行ってしまうと、新たに相続権を持った人を加えて、再度遺産分割協議をやり直す必要があるため、協議が成立した後は、相続分の譲渡を行うことはできません。

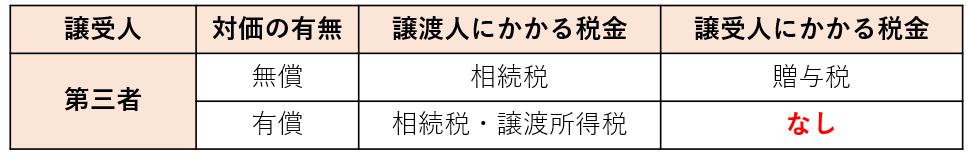

相続分を譲渡したときの税金

相続分を譲渡するときの対価は有償でも無償でも構いませんが、譲渡した相手によって税金の課税有無や課税される税金の種類が異なります。

相続人間で相続分を譲渡したときの税金

他の相続人に無償で相続分を譲り渡したとしても、譲渡人・譲受人である相続人に贈与税などは課税されることはありません。もっとも相続分を譲り受けた相続人には相続税が課税されます。

一方、有償で譲渡した場合には、譲渡人である相続人が受け取った対価が相続税の対象となります。そして、相続分の譲り受けた相続人は、その支払った対価を差し引いた相続財産に対して相続税が課税されます。

相続人以外の第三者に相続分を譲渡したときの税金

相続分を譲り受ける相手方が相続人以外の第三者である場合、相続分を無償で譲渡すると、譲り渡し人である相続人には相続税が課税されて、譲受人には贈与税が課税されます。

一方で、相続分を有償で譲渡した場合は、譲り渡した相続人には相続税と譲渡所得税が課税されます。

これは、第三者に相続分を譲渡する行為は、譲り渡し人である相続人がいったん財産を相続したものと税務上は取り扱われてしまい、第三者に相続分を譲渡したのが有償・無償を問わず、相続税が課税されることになります。また、有償で譲渡したときに、利益が発生した場合には、譲渡所得税もあわせて譲り渡した相続人が負担することになります。

相続放棄と異なる点

「相続放棄」と「相続分の譲渡」は、故人が残した財産を相続する権利を手放すという部分においては共通しています。

ただし、相続放棄と相続分の譲渡の異なる重要なポイントとしては、故人(被相続人)が残した借金などのマイナス財産の取扱いです。

「相続放棄」の場合は、家庭裁判所に申立てをして受理されると、法律上は最初から相続人ではなかったという取り扱いになります。したがって、債権者から借金の返済を求められたとしても相続放棄をしたことを理由に、借金の支払いを拒むことができます。

一方、相続分の譲渡をするとマイナスの財産も譲受人に移転することになります。ただし、債権者は、譲り渡し人である相続人に借金の支払いを請求することができ、相続分を譲渡したことを理由に借金の支払いを拒むことができません。

そのため、相続分を譲り渡した相続人は、債権者からの請求に応じて、一旦借金を返済したうえで、相続分の譲受人に対して支払った分を請求することになります。

ここが「相続放棄」と「相続分の譲渡」の異なる点になります。

相続放棄について詳しくは、「相続放棄とは」をご覧ください。

相続分の譲渡を利用するケース

ここまでのご説明を踏まえて、相続分の譲渡をするケースをご紹介します。

- 故人に借金はないが、相続財産を承継したくない

- 遺産分割など、相続手続きに関与したくない

- 相続人同士の争いに巻き込まれたくない

- 自分が相続するよりも他の相続人に相続してもらいたい

- 相続人の数が多く、相続する権利を集約したい

- 相続財産が不動産しかなく、代わりに現金を受け取りたい

- 相続すること自体に興味がない

まとめ

記事を最後までお読みいただき、ありがとうございました。

ここでは、相続放棄以外に遺産を手放す方法として相続分の譲渡という方法をご紹介しました。相続放棄と比べて、裁判所に対する手続きも不要なため、手間を掛けずに相続手続きに関与したくない方には、お勧めの方法です。

もっとも、故人が借金をしていた場合は、相続分の譲渡をしたとしても支払い義務を免れることはできないのでご注意ください。

当事務所では、相続分の譲渡に関わらず、相続手続き全般に関するご相談を承っております。

お気軽にお問い合わせください。

お問い合わせはこちら(お問い合わせフォーム)

山田武史司法書士事務所

〒107-0062 東京都港区南青山二丁目2番15-1319号

TEL 03-6434-0717

FAX 03-6434-0727

相続放棄した人が生命保険金を受け取る際の注意点

記事をご覧いただき、ありがとうございます。港区の司法書士山田武史です。

相続放棄をすると故人が残した財産の一切を受け取ることができなくなります。

ただし、例外もあり、生命保険金については一定の要件を満たすことで相続放棄をした人でも受け取ることができます。

本記事では、相続放棄した人が生命保険金を受け取る際の注意点について解説いたします。

相続放棄しても生命保険金は受け取れる

生命保険金は、相続放棄した相続人でも受け取れます。

相続放棄すると故人が所有していた財産の一切を相続できなくなるため、一般的には、生命保険金も受け取れないと思われる方もいるのではないでしょうか。

もっとも法律上は、生命保険金については故人から相続する財産ではなく、保険契約に基づいて保険会社から支払われる金銭のため、保険契約で指定された受取人の財産(固有財産)とされています。

つまり、相続放棄をした人でも生命保険金の受取人として指定されていれば生命保険金を受け取れます。

以下は、相続放棄をしても生命保険金を受け取れるケースになります。

相続放棄した人が生命保険金を受け取れるケース

- 相続放棄した人が保険金の受取人として指定されている

- 受取人が特定個人ではなく、「相続人」と指定されている

相続放棄した人が生命保険金を受け取れないケースもある

相続放棄した人が生命保険金を受け取れないケースも存在します。

それは、生命保険金の受取人が亡くなった本人(故人)である場合です。

この場合、生命保険金を受け取るための権利が亡くなった人の相続財産に含まれることになります。つまり、相続放棄した相続人は、相続財産を受け取ることができないため、当然生命保険金も受け取ることができなくなります。

相続放棄した人が生命保険金などを受け取れないケース

- 亡くなった本人(被相続人)が受取人に指定されている生命保険金

- 亡くなった本人が受け取っていた医療保険の入院給付金

- 亡くなった本人が契約者である生命保険の解約返戻金

生命保険金を受け取る際の注意点

①相続放棄した後に、生命保険金を受け取るようにする

相続放棄をする前でも生命保険金を受け取ることできますが、事前に保険契約や保険約款を確認して、生命保険金を受け取っても相続放棄に問題がないか確認する必要があります。

相続放棄をする前に確認せず、先に生命保険金を受け取ってしまうと相続放棄ができない理由を作ってしまうことにもなりかねません。

ただし、相続放棄ができるのは、相続の開始をした日から3か月以内に家庭裁判所に申立てる必要があります。相続放棄を確実にしたい方や期限が迫っている方は、相続放棄をした後に、生命保険を受け取れるか確認をする方が安全です。

②生命保険金を受け取った後の税金の課税について

相続放棄をした人が生命保険金を受け取ると相続税が課税されます。

もっとも、生命保険金には相続税の非課税枠があります。

生命保険金の非課税枠とは「500万円×法定相続人の数」までは、生命保険金を受け取っても相続税が課税されないという制度のことです。

では、相続放棄した人が生命保険金を受け取ったときに、この非課税枠を利用して相続税を計算できるのでしょうか。

答えは、相続放棄をした人が生命保険金を受け取った場合は、この非課税枠を利用することができず、課税される相続税を減らすことはできません。というのも非課税枠の適用を受けるには、相続放棄をしていない相続人が生命保険金を受け取ることが要件になっているからです。

つまり、相続放棄をした人でも生命保険金は受け取れますが非課税枠を利用できず、相続税が課税されることは、ご注意ください。

まとめ

記事を最後までお読みいただき、ありがとうございます。

相続放棄をした人でも生命保険金を受取ることは可能です。

しかし、生命保険金の非課税枠が適用されないため、結果として相続税が課税されることになります。また、保険契約の内容や保険約款を確認せずに生命保険金を受けると相続放棄ができなくなる可能性もありえます。

相続放棄を検討されている方で生命保険金を受け取るつもりのある方は、一度は専門家に相談したうえで手続きを進めることをお勧めします。

お問い合わせはこちら(お問い合わせフォーム)

山田武史司法書士事務所

〒107-0062 東京都港区南青山二丁目2番15-1319号

TEL 03-6434-0717

FAX 03-6434-0727

他の相続人が相続放棄しているか調べる方法

記事をご覧いただき、有難うございます。港区の司法書士山田武史です。

相続放棄とは、亡くなった人の財産を引き継ぐ権利を相続人自らが手放すための法律上の手続きのことです。

そして、他の相続人が相続放棄をしているか知りたい場合には、管轄の家庭裁判所に対して、相続放棄の申述の有無を照会することで確認することができます。

本記事では、他の相続人が相続放棄をしているのか確認する方法をご紹介します。

相続放棄について、詳しくは「相続放棄とは」をご覧ください。

家庭裁判所に照会して確認することができる

被相続人(故人)が亡くなった時の住所地を管轄する家庭裁判所に問い合わせる(照会する)ことにより、他の相続人が相続放棄しているのか確認することができます。

ただし、家庭裁判所に電話で問い合わせても教えてくれるわけではありません。

他の相続人が相続放棄をしているのか確認するには、正式な手順を踏む必要があります。

照会ができる人

照会の申請ができるのは、以下の人に限られます。

- 相続人(共同相続人など)

- 利害関係人(故人に対する債権者など)

必要書類

相続人が照会する場合

- 照会申請書および被相続人の目録(引用元:東京家庭裁判所ウェブサイト)

- 被相続人の住民票の除票又は戸籍の附票(ともに本籍地入り)

- 被相続人と相続人の関係が分かる戸籍謄本(3か月以内)

- 相続人の住民票(本籍地入り)

- 相続関係説明図

- 返信用封筒と返信用切手

- 手数料は無料

利害関係人(債権者など)が紹介する場合

- 照会申請書および被相続人の目録(引用元:東京家庭裁判所ウェブサイト)

- 被相続人の住民票の除票又は戸籍の附票(ともに本籍地入り)

- 利害関係人の住民票(法人であれば登記簿謄本)

- 利害関係の存在を証明する書面(金銭消費貸借契約書、債務名義等のコピー)

- 相続関係説明図

- 返信用封筒と返信用切手

- 手数料は無料

管轄の家庭裁判所に必要書類を提出又は郵送

提出先は、被相続人が亡くなった時の住所地を管轄する家庭裁判所です。

被相続人が亡くなった時の住所地が東京23区であれば、東京家庭裁判所になります。

裁判所の管轄については、裁判所の管轄区域をご覧ください。(引用元:裁判所ウェブサイト)

家庭裁判所から回答書が届く

書類を提出した後、先順位の相続人が相続放棄していた場合は、家庭裁判所から事件番号や受理された日が記載された「回答書」が届きます。反対に、相続放棄していなければ、相続放棄がされていないことの証明書が届きます。

相続人が相続放棄した後の相続権について

特定の相続人が相続放棄した後は、他の相続人に相続権が発生することになります。

もっとも相続人になれる人には法律上の順位があり、一部の相続人が相続放棄した後は、法律の規定に従って、他の相続人に相続権が発生することになります。

- 第1順位 亡くなった人の子・孫など

- 第2順位 亡くなった人の父母・祖父母など

- 第3順位 亡くなった人の兄弟姉妹

※被相続人の配偶者は、各順位の相続人と共に相続人となります。

上記のとおり、第1順位の相続人は子(孫)であり、子全員が相続放棄すると第2順位の相続人である父母に相続権が発生します。

つまり、先順位の相続人全員が相続放棄をしない限り、後順位の相続人が相続放棄を含めた相続手続きをすることはできません。

ただ、亡くなった人が借金を残していた場合に、後順位の相続人にとっては先順位の相続人が相続放棄しているのかは、大変重要になります。

他の相続人が相続放棄していた後の対応について

上述したとおり、先順位の相続人(全員)が相続放棄した後は、後順位の相続人に相続権が発生します。そして、後順位の相続人も相続放棄したい場合は、原則として先順位の相続人が相続放棄をしていることが判明した日から3か月以内に家庭裁判所に申立てる必要があります。

ご自身に関係ないと思っていた相続手続きでも他の相続人の相続放棄をきっかけに、相続人として相続放棄するのか選択する当事者になります。

相続放棄をした親族に連絡が取れるのであれば、相続放棄をした経緯や故人の遺産内容について確認したうえで、相続放棄を選択するか判断することもできます。

ただ、既に故人の債権者から督促が届いている方は、可能な限り早めに相続放棄をするための準備を進めるようにしましょう。

まとめ

最後まで、記事をお読みいただきありがとうございます。

日頃から連絡を取り合っている親族同士であれば、相続放棄をしていたか直ぐに分かることもありますが、長年疎遠で他の相続人が相続放棄したかどうか不明な場合は、家庭裁判所に照会することをお勧めします。

当事務所では、相続放棄の手続きはもちろんですが、他の相続人が相続放棄をしているのか家庭裁判所に対する照会についてもサポートいたします。

お気軽にお問い合わせください。

お問い合わせはこちら(お問い合わせフォーム)

山田武史司法書士事務所

〒107-0062 東京都港区南青山二丁目2番15-1319号

TEL 03-6434-0717

FAX 03-6434-0727

相続放棄した後の遺産の管理責任について

記事をご覧いただき、ありがとうございます。港区の司法書士山田武史です。

相続放棄をしたとしても直ぐに遺産との関係がなくなるわけではありません。

相続人が相続放棄した後は、遺産についての管理責任が残ります。せっかく、相続放棄をしても管理責任があると聞くと戸惑う方もおられるかと思います。

そこで、本記事では、令和5年4月1日に改正された民法を踏まえて、相続人が相続放棄した後の遺産の管理責任について解説いたします。

「相続放棄」とは

まず、前提として相続放棄とは、どんな手続きであるのかを簡単にご説明します。

相続放棄とは、故人の財産を引き継ぐ権利を相続人自らが手放す法律上の手続きのことです。

相続人が故人から引き継ぐ財産には、不動産や預金だけではなく、故人が生前に借金をしていた場合には、その借金も相続人が引き継ぐことになります。

そして、故人の借金を引き継ぎたくない場合は、相続放棄をすることで借金を引き継ぐこともなくなります。

詳しくは、「相続放棄とは」をご覧ください

相続放棄した後の遺産の行方

特定の相続人が相続放棄をした後は、他の相続人に遺産を相続する権利が発生します。

もっとも、相続人になれる人には、法律上の決まりがあります。

【法定相続人の順位】

- 第1順位 (故人の)子・孫など(直系卑属)

- 第2順位 (故人の)父母・祖父母(直系尊属)

- 第3順位 (故人の)兄弟姉妹

上記は、法律に定められた相続人になれる人の順位(順番)になります。

相続放棄との関係では、故人の子(又は孫)である第1順位の相続人全員が相続放棄をすると第2順位の相続人である故人の父母などに相続権が発生します。そして、第2順位の父母(祖父母など)全員が相続放棄をすると、第3順位の兄弟姉妹に相続権が発生します。

なお、故人の配偶者は、上記の順位に応じた相続人と共に相続権を有しますが、一度相続放棄した後は、その時点で相続人ではなくなります。

相続放棄した後の管理責任

相続放棄をした後は、直ぐに故人の遺産と関係がなくなるわけではありません。

故人が残した遺産に借金以外の建物や土地などが存在していた場合は、誰かが管理する必要があります。

そこで、法律上は相続放棄した相続人は、その放棄をした後でも一定の遺産については管理責任を負うとしています。

民法第940条 (相続の放棄をした者による管理)

相続の放棄をした者は、その放棄の時に相続財産に属する財産を現に占有しているときは、相続人又は第九百五十二条第一項の相続財産の清算人に対して当該財産を引き渡すまでの間、自己の財産におけるのと同一の注意をもって、その財産を保存しなければならない。

管理責任があるのは、現に占有している遺産について

管理責任の対象になるのは、相続放棄した相続人が現に占有している遺産についてです。

占有とは、「物を事実上、支配している」ことをいいます。

例えば、故人が所有している建物に、相続放棄した相続人が居住している場合は、相続財産を占有している状態といえます。したがって、その遺産である建物について管理責任を負うことになります。反対に、相続放棄した相続人自身が一切関与・支配していない財産については、管理責任を負いません。

遺産を管理する方法

占有している相続財産の管理方法は、「自己の財産と同一の注意義務をもって」とされています。具体的には、相続放棄した相続人の後に続く、他の相続人のために遺産を滅失又は損傷させないように保存(保管)するなど、必要最小限度の管理方法で良いとされています。

管理責任は、他の相続人に対して負う

なお、この管理責任は相続放棄することにより、新たに相続人となる他の相続人若しくは、後述する相続財産清算人に対して負うことになります。

相続放棄した後の遺産の管理責任は、対外的にも負うこともあります。

例えば、相続放棄した相続人が被相続人の家屋(遺産)に居住(占有)している場合に、その家屋が倒壊等によって、近隣住民等の第三者に被害を及ぼした場合、損害賠償を請求される可能性があります(民法第717条)。この管理責任は、他の相続人に対して負う責任とは別の規定になります。つまり、相続放棄した相続人は、第三者に対しても遺産の管理責任を負うことになるため、相続放棄した後は建物(被相続人の遺産)から退去するなどして、他の相続人や相続財産清算人に遺産の管理を引き継いでもらうようにしましょう。

民法第717条(土地の工作物等の占有者及び所有者の責任)

土地の工作物の設置又は保存に瑕疵があることによって他人に損害を生じたときは、その工作物の占有者は、被害者に対してその損害を賠償する責任を負う。ただし、占有者が損害の発生を防止するのに必要な注意をしたときは、所有者がその損害を賠償しなければならない。

いつまで管理する必要があるのか

相続放棄した相続人による遺産の管理は、いつまで続ければ良いのかケース別にご説明します。

他に相続人がいる

先にも述べたとおり、相続放棄した後は、他の相続人に相続権が発生します。したがって、相続放棄をしていない他の相続人に連絡して占有している故人の遺産を引き渡すことで管理責任は終了します。

他に相続人がいない

相続人が1人しかおらず、若しくは後順位の相続人も含めて相続人全員が相続放棄をした場合は、法律上の相続人が存在しなくなります。

こういった場合は、家庭裁判所に「相続財産清算人」を選任してもらい、その清算人に故人の遺産を引き渡すことで管理責任を免れることになります。

相続人全員が相続放棄をした場合やそもそも相続人が存在しない場合は、家庭裁判所から相続財産清算人を選任してもらいます。

相続財産清算人は、故人が負担していた借金を返済するなどの清算手続きを行い、残った財産を国庫に帰属させる手続きを行います。

相続財産清算人には、弁護士や司法書士などの専門家が選任される傾向にあり、家庭裁判所に選任申立する際は、その専門家に支払う報酬や遺産の管理経費として、予納金(数十万程)の支払いが必要になります。

まとめ

記事を最後までお読みいただき、ありがとうございました。

相続放棄の手続きでもっとも問題になるのが、相続放棄をすることで他に相続する人がいない場合や相続人全員が相続放棄をした場合に、誰が遺産を管理するのかです。

もっともシンプルな解決方法は、家庭裁判所から相続財産清算人を選任してもらうことですが、申立ての際に予納金を納める必要があり、傾向として高額になることがあります。

ただし、ここまで説明したとおり、そのまま放置することはせず、管理責任の負担から確実に開放されるためにも他の相続人や相続財産清算人を選任して遺産の管理を引き継いでもらうようにしましょう。

お問い合わせはこちら(お問い合わせフォーム)

山田武史司法書士事務所

〒107-0062 東京都港区南青山二丁目2番15-1319号

TEL 03-6434-0717

FAX 03-6434-0727