Archive for the ‘相続’ Category

ご家族が亡くなったときに必要な手続き

記事をご覧いただき、ありがとうございます。司法書士の山田です。

ご家族が亡くなり、あなた自身が相続人になったとき、何をする必要があるのか、何から始めれば良いのか分からないという方もいるのではないでしょうか。

ご家族が亡くなり、財産を承継するなど、「相続」を一度でも経験したことがある方であれば、どのような手続きが必要であるのか、お分かりになるかと思います。

ただ、「相続」を経験したことが無い方にとっては、何をすれば良いのか分からない方も多くいらっしゃいます。

本記事では、ご家族が亡くなった後に必要になる手続きについて解説いたします。

相続を始めて経験する方は、是非参考にしてみてください。

必ず必要になる3つの手続き

亡くなったご家族から遺産を相続するときに、代表的な手続きがあります。

以下に、大まかに3つに分けてやるべきことを解説いたします。

戸籍の収集

亡くなったご家族から財産を相続するときに、必ず必要になるのが戸籍の収集です。

戸籍とは、日本国籍を有する人の出生から死亡(もしくは現在)までの身分関係を記録した証明書のことです。

戸籍には、出生した日や場所、父母等の家族関係、婚姻・離婚の記録、死亡した日や死亡したときの住所などが記載されています。

では、なぜ相続手続きの際に、戸籍を収集する必要があるのかというと、亡くなったご家族の相続人であることを確定する必要があるからです。

ご家族が亡くなったときに、血の繋がりがあれば誰でも相続人になれるわけではありません。

法律上は、故人の家族でも相続人になれる人の決まりや順番があります。この相続人のことを「法定相続人」といいます。

法定相続人と順位(順番)は、以下のとおりです。

- 第1順位(第1番)・・・亡くなった人の子や孫等(直系卑属)

- 第2順位(第2番)・・・亡くなった人の両親・祖父母(直系尊属)

- 第3順位(第3番)・・・亡くなった人の兄弟姉妹

上記の相続人と共に、亡くなった人の配偶者(夫又は妻)は、一緒に相続人になります。

亡くなった人に子がいるのであれば、第1順位の子が相続人になります。そして、亡くなった人の子が亡くなっている等、子(孫等)がいない場合は、亡くなった人の両親(祖父母)が相続人になります。次に、両親や祖父母も既に亡くなっている場合は、亡くなった人の兄弟姉妹が相続人になります。もっとも亡くなった人に配偶者(内縁は含まない)がいるのであれば、各相続人と共に相続人となります。

つまり、上記の相続人になる人を調査・確定するために亡くなった人の戸籍を収集する必要があるということです。

法定相続人や必要になる戸籍については、以下のページもご覧ください。

「相続人の調査」とは

これまでは、戸籍を収集することに大変時間が掛かっていましたが、本年(令和6年)3月1日から「戸籍の広域交付制度」が開始されて、従来よりも手間なく戸籍を集められるようになりました。

以下は、参考記事になります。

「令和6年3月1日から始まる「戸籍の広域交付制度」について」

亡くなった人の財産の確認

戸籍を収集して相続人が誰になるかを確定した後は、亡くなった人の財産、つまりは相続人が承継する財産を確認する必要があります。

相続により、承継する財産には不動産、預貯金、株式などの有価証券が主な財産になります。その他にも亡くなった人が被保険者として加入していた生命保険なども含まれます。

そして、相続により承継する財産の総額が一定額を超えると相続税が課税されます。

相続税は、必ず課税されるわけではありません。ただし、承継する財産の総額が「相続税の基礎控除額」を超える場合には、相続税が課税されます。

相続税の基礎控除額とは、「相続により承継する遺産の総額から一定額を控除できる金額」のことをいいます。つまり、承継する財産の総額が基礎控除額を超えなければ、相続税は課税されないということです。反対に、基礎控除を超える財産を承継する場合は、相続税が課税されることになります。

相続税の基礎控除額の算出方法は、以下のとおりです。

- 基礎控除額=3,000万円+(600万円×法定相続人の数)

【具体例】

亡くなった人に妻と長男、二男がいる場合は、法定相続人が3名になります。

その場合の基礎控除額は、以下のとおりです。

- 3,000万円+(600万円×3名)=4,800万円(基礎控除額)

つまり、亡くなった人から承継する財産の総額が4,800万円を超えなければ、相続税は課税されないことになります。

仮に、亡くなった人から承継する財産の総額が基礎控除額を超える場合は、相続税が課税されることになります。そして、相続税の申告には期限があります。

相続税の申告は、被相続人(亡くなった人)が死亡したことを知った日の翌日から10か月以内に行う必要があります。通常は、ご家族が亡くなった日から10か月の期限を計算することになります。

相続税の課税の有無によって、相続手続きのスケジュールが代わりますので、亡くなった人の財産がどのくらいあるのか確認することも重要になります。

亡くなった人の財産を調べる方法については、以下のページをご覧ください。

「相続財産調査」とは

財産の名義変更

戸籍の収集及び財産の確認ができた後は、亡くなった人の財産を相続人の名義に変更する手続きを行います。例えば、不動産であれば法務局への相続登記、預貯金であれば口座の解約及び払戻し手続きになります。

各手続きには、収集した戸籍の提出が必要になります。もっとも財産の種類が複数になる場合は、その分戸籍を集める必要があります。そこで、戸籍を収集した後は、「法定相続情報一覧図」という証明書を法務局で取得することをお勧めします。

法定相続情報一覧図とは、家系図のような書類に法務局が認証した証明書です。相続関係を法務局が証明する書面になりますので、財産の名義を変更する際に、法定相続情報一覧図を提出することで戸籍を提出する必要がなくなります。

法定相続情報一覧図については、下記のページをご覧ください。

相続人が複数名いる場合は、遺産分割を行う

相続人が1人であれば、その方のみが亡くなった人の財産を相続することになります。もっとも相続人が複数名いる場合は、遺産分割を行うこともあります。

遺産分割とは、亡くなった人の財産をどのように分けるか相続人全員で話し合うことをいいます。例えば、亡くなった人が所有していた財産に、不動産や預貯金がある場合は、一部の相続人が不動産を取得して、他の相続人は預貯金を相続するなど、財産の分け方を話し合って決めることです。

代表的な遺産分割の方法は、4つあります。

- 現物分割(げんぶつぶんかつ)

⇒不動産は長男、預貯金は母というように、どの財産を誰が相続するかを特定して分け合う方法です。 - 換価分割(かんかぶんかつ)

⇒亡くなった人の財産を処分(売却)して、売却代金を相続人間で分け合う方法です。 - 代償分割(だいしょうぶんかつ)

⇒亡くなった人の財産を特定の相続人が取得する代わりに、他の相続人に対しては現金を支払って分け合う方法です。代償金の額は、「法定相続分」に応じて計算します。

例えば、長男と二男の二人が相続人となる場合は、各相続人の法定相続分は、2分の1ずつです。そして、亡くなった人が所有していた1,000万円の価値がある不動産を長男が取得する代わりに、長男から次男に500万円を支払うのが代償分割になります。 - 共有分割(きょうゆうぶんかつ)

⇒亡くなった人の財産の一部(又は全部)を相続人全員が共同(共有)で所有することで分け合う方法です。

相続人が複数名いる場合でも遺産分割を行うことなく、各相続人の相続分どおりに分け合うこともできます。ただし、不動産を複数の相続人で共同で取得すると、将来、その相続人が亡くなると次世代もしくは次々世代へと権利が引き継がれ、不動産の権利が分散していくことになります。不動産を相続する人が複数名になれば、なるほど将来不動産を処分することが困難になることがあります。

というのも不動産を管理・処分するには、その不動産の権利を持つ人全員の同意が必要になるため、権利を持つ人が増えるにつれて、同意を得ることが難しくなるためです。

また、相続税が課税される場合は、財産を相続する人によって相続税が減額される特例などもあります。

遺産をどういう方法で分けた方が良いのか分からない場合は、司法書士や税理士などの専門家にご相談してみてください。

そして遺産分割により、話し合いがまとまった後は、「遺産分割協議書」という書類を作成して相続人全員の署名及び実印による押印をします。

遺産分割をした場合は、財産の名義を変更する際に、戸籍(又は法定相続情報一覧図)と一緒に遺産分割協議書と相続人全員の印鑑証明書を提出することになります。

遺産分割協議書の作成については、以下のページをご覧ください。

その他、財産の名義変更の方法については、下記をご覧ください。

- 不動産⇒不動産の名義変更(相続登記)

- 預貯金⇒預金口座の相続について

- 株式・有価証券⇒株式・有価証券の相続手続き

期限のある手続きとスケジュール

以下は、ご家族が亡くなったときに必要になる手続きとスケジュールになります。

- 提出先は、亡くなった人の住所地、本籍地又は届出人の住所地を管轄する市区町村役場です。

※死亡診断書(死体検案書)の提出が必要になります。

- 提出先は、年金事務所または街角の年金相談センターです。

亡くなったご家族が、要介護状態で認定を受けていた場合は、資格喪失の手続きと介護被保険者証の返却が必要になります。

- 提出先は、亡くなった人の住所地を管轄する市区町村役場です。

亡くなった人が世帯主だった場合は、同一世帯の方(または代理人)が、市区町村に世帯主変更届を提出しなければなりません。亡くなった人以外に世帯に残ったのが1人だけの場合は提出は不要です。

- 提出先は、居住地を管轄する市区町村役場です。

亡くなった人が国民健康保険又は後期高齢者医療保険に加入していた場合は、市区町村に死亡届を提出することで自動的に脱退することになりますが、保険証を一緒に返却する必要があります。

- 提出先は、亡くなった人の住所地を管轄する市区町村役場です。

なお、社会保険に加入していた方が亡くなった場合は、事業主が保険の資格喪失手続きを行います。ただし、こちらの手続きは、亡くなった日から5日以内に進める必要がありますので、事業主に直ぐに連絡するようにしましょう。

相続放棄とは、相続人としての地位や権利を手放す手続きです。例えば、亡くなった人の借金などを相続したくない場合に相続放棄をすることで借金を相続することも無くなります。

また、相続の限定承認とは、亡くなった人が所有していたプラスの財産の範囲内でマイナスの財産を引き継ぐ相続の方法です。

どちらの手続きも相続が開始したことを知った日から3か月以内に家庭裁判所へ申立てる必要があります。相続が開始したことを知った日とは、ご自身が相続人であることを自覚した日のことです。通常は、ご家族(被相続人)が亡くなった日から3年以内です。

相続放棄又は限定承認を適切に選択するには、相続財産の調査と把握が必要になります。また、亡くなった人との関係によっては、手続きに必要な戸籍の収集にも時間を要するケースがあります。

相続放棄又は限定承認を選択する場合は、早い段階から財産の調査や戸籍収集に着手してください。

- 提出先(手続先)は、亡くなった人の住所地を管轄する家庭裁判所です。

準確定申告とは、亡くなった人が得た所得を相続人が申告する手続きのことです。例えば、亡くなった人が収益不動産を所有して不動産所得があった場合に、相続人が亡くなった人の代わりに所得税の申告をする必要があります。

所得税の確定申告は、相続の発生を知った日の翌日から4か月以内に行う必要があります。

- 提出先(手続先)は、亡くなった人の住所地を管轄する税務署です。

相続税が課税される場合は、相続の発生を知った日の翌日から10か月以内に相続税の申告・納税を行う必要があります。相続税が課税される場合とは、先述したとおり基礎控除額を超える財産を亡くなった人から相続する場合です。

ここで注意したいのが、相続人同士で遺産分割を行う場合は、相続税の申告期限内に遺産分割協議を完了する必要があります。

相続税の申告期限内に遺産分割協議がまとまらないと、小規模宅地等の特例等の各種減額特例の適用を受けられなくなります。相続税の申告が必要な方は、期限内に遺産分割協議を完了させるようにしましょう。

- 提出先(手続先)は、亡くなった人の住所地を管轄する税務署です。

遺留分侵害額請求とは、遺留分に満たない財産を相続することになった場合、遺産を受け取った他の相続人等に対して遺留分に相当する金銭の支払いを請求することです。

遺留分とは、亡くなった人の配偶者や子、親が相続人となる場合に最低限保証されている相続分だと思ってください。

例えば、遺言書に「財産の全てを長男に相続させる」と記載されている場合、亡くなった人の相続人に配偶者や二男がいるのであれば、遺留分に相当する金銭の支払いを長男に請求することができます。

遺留分の請求は、相続の開始および遺留分を侵害する遺贈や贈与を知ったときから1年以内に行う必要があります。また、相続開始から10年を経過すると時効により消滅します。

遺留分は、内容証明郵便の送付や家庭裁判所への調停申立てなどにより、請求することになります。

※詳しくは、「遺留分とは」をご覧ください。

亡くなったご家族が亡くなる前に入院などをしていて、高額な治療費の負担していた場合は高額医療費の還付金を請求できます。

高額医療費の還付請求とは、医療機関(病院・薬局)等で支払った金額が一定の自己負担分を超えた場合に、その超えた部分について、後から払い戻されて還付を受けることができる制度のことです。

高額医療費の還付金請求は、診療を受けた月の翌月の初日から2年間の間に請求する必要があります。

- 申請先は、亡くなった人の住所地を管轄する市区町村役場又は健康保険組合です。

葬祭費とは、亡くなった人が国民健康保険の被保険者であった場合に、葬祭(葬儀)を行った人(喪主)が受け取れる給付金(3万円~7万円程)のことです。また、亡くなった人が75歳以上で後期高齢者医療制度に加入していた場合も葬祭費を受け取ることができます。

埋葬料とは、亡くなった人が国民健康保険以外の健康保険の被保険者であった場合に、業務外の事由により亡くなったときに、生計を共にしていた遺族が受取れる給付金(5万円程)になります。つまり、社会保険、健康保険(協会けんぽ)、各種組合健保、共済組合などに加入していた人が亡くなったときに、支給される給付金のことです。

葬祭費・埋葬料ともに、ご家族が亡くなった日から2年以内に請求する必要があります。

- 葬祭費の申請先は、亡くなった人が加入していた国民健康保険を管轄する市区町村役場です。

- 埋葬料の申請先は、勤務先の健康保険組合または社会保険事務所です。

生命保険金は、受取人が保険会社に請求しなければ給付されません。生命保険金の請求権は、ご家族が亡くなった日から3年が経過すると時効消滅します(保険法95条1項)。

生命保険金の受取人になっている方は、期限内に保険金請求を行ってください。

亡くなったご家族が生命保険に加入していたか、不明な場合は調査することもできます。

※詳しくは、「故人が生命保険に加入していたか調べる方法」をご覧ください。

亡くなった人が不動産を所有していた場合は、その不動産の名義を相続人に変更する手続きが必要になります。この手続きのことを「相続登記」といいます。

相続登記の申請には、これまで期限はありませんでしたが、令和6年4月1日からは相続登記が義務化されて、期限が設けられました。

相続登記の期限は、不動産を相続することを知った日から3年以内です。

- 申請先は、不動産の所在地を管轄する法務局です。

詳しくは、下記のページをご覧ください。

遺族年金とは、亡くなった人に配偶者や未成年者の子がいる場合に、支給される給付金のことです。

また、亡くなった人が受け取っていない年金がある場合は、その未支給分の年金を請求することができます。

遺族年金・未支給年金の請求期限は、共に亡くなった日から5年間となっているので、早めに申請して受け取るようにしましょう。

- 提出先(手続先)は、住所地の市区町村役場又は年金事務所です。

ご自身で手続きができないときは当事務所に相談してください。

両親や家族が亡くなったときは、何から始めれば良いかの分からない方も多いかと思います。

また、相続を始めて経験する方は、どこに相談してよいのか迷われている方もいることでしょう。

相続手続きは、長期間に亘ることも多いですが、1つずつ確実に進めていきましょう。

あなた自身だけで手続きすることが難しい場合は、当事務所にご相談ください。当事務所は司法書士事務所として相続手続きの代行及びサポートを承っております。

また、司法書士の業務範囲外の手続きでも税理士などの他の専門家のご紹介をさせて頂くことができます。

お気軽にお問い合わせください。

山田武史司法書士事務所

〒107-0062 東京都港区南青山二丁目2番15-1319号

TEL 03-6434-0717 FAX 03-6434-0727

遺産分割は、やり直しはできるのか

記事をご覧いただき、ありがとうございます。司法書士の山田武史です。

相続が発生したときに、亡くなった人の財産について、どのように分けるのか相続人全員で話し合うことを遺産分割といいます。

複数の相続人がいる事案では、遺産分割を行うことが必要になるケースがほとんどです。

それでは、相続人全員が合意をした遺産分割について、再度やり直すことができるのでしょうか。

本記事では、一度成立した遺産分割のやり直しができるのか解説いたします。

遺産分割とは

遺産分割とは、どういった手続きなのかご説明いたします。

遺産分割とは、亡くなった人の相続人が複数人いる場合、相続人全員が話し合って、遺産の分け方を決める手続きのことをいいます。当然、相続人が1人しかいなければ、遺産分割を行う必要はありません。

人が亡くなり相続が発生すると、原則として、亡くなった人の財産は、民法で定められた相続分の割合で相続人が引き継ぐことになります。これを法定相続分といいます。

法定相続人には、順位(順番)があり、順位に応じて各相続人の相続分が異なります。

ちなみに亡くなった人の配偶者は、常に相続人になります。

- (第1順位)子と配偶者 ・・・ 子2分の1、配偶者2分の1

※子が複数いる場合は、2分の1を⼈数に応じて分配します。 - (第2順位)両親と配偶者 ・・・ 両親3分の1、配偶者3分の2

※両親が複数いる場合は、3分の1を⼈数に応じて分配します。 - (第3順位)兄弟姉妹と配偶者・・・ 兄弟姉妹4分の1、配偶者4分の3

※兄弟姉妹が複数いる場合は、4分の1を⼈数に応じて分配します。

上記のとおり、相続人が複数いる場合に遺産分割をしなければ、各相続人の相続分に応じて遺産を共同で所有することになります。

ただし、財産を共同で所有することは、相続する財産によってはデメリットになることもあります。

預金や現金であれば、各相続人の相続分に応じて、均等に分け合うことはできます。ただ、不動産などの財産は、その管理や処分をするには、相続人全員の合意で決めなければならず、意見がまとまらないこともあります。

また、時間の経過と共に、不動産を相続した相続人が亡くなり、次の世代へ相続が発生(数次相続)して、不動産を所有している人が多数となり、権利関係が複雑になることがあります。そのため、亡くなった人の財産に不動産がある場合は、遺産分割を行い特定の相続人に権利を集約するために遺産分割をすることが多くあります。

詳しくは、「遺産分割協議書の作成について」もご覧ください。

遺産分割は、やり直しできるのか

相続人全員で話し合って、一度成立した遺産分割はやり直すことができるのでしょうか。

先に、結論を申し上げると遺産分割をやり直すことはできます。

ただし、やり直しができるケースは限られています。

以下に、遺産分割をやり直すことができるケースについて、解説いたします。

遺産分割をやり直すことができるケース

相続人全員がやり直すことに合意したとき

遺産分割をやり直すことについて、相続人全員の同意があれば、再度遺産分割をやり直すことができます。ただし、先に行った遺産分割の後に、相続人が取得した財産を第三者に売却など処分してしまっている場合は、遺産分割をやり直すために、第三者に財産を返還するよう請求することは難しくなります。

遺産分割の対象となる財産に漏れがあった

遺産分割が成立した後に、亡くなった人の財産が新た見つかった場合は、遺産分割をやり直すことができます。この場合は、既に話し合った財産を含めて遺産分割をすることや、新たに見つかった財産のみを対象として遺産分割をすることもできます。

他の相続人から詐欺や脅迫を受けた

遺産分割を行った際に、一部の相続人が相続財産を故意に隠していたり、他の相続人に対して強迫(脅迫)したなどの場合は、既に行った遺産分割を取り消したうえで、再度やり直すことができます。

これは、詐欺や脅迫により行った遺産分割は、法律上取り消すことができるため、やり直しが可能になります。

遺産分割が有効に成立していなかった

遺産分割が有効に成立するには、相続人全員が合意することが条件になります。もっとも一部の相続人が参加していなかったり、後から相続人が見つかることもあります。また、未成年者や認知症等により判断能力が無い相続人は、遺産分割に直接参加することができないため、相続人全員が参加していたとしても遺産分割自体は無効となります。

未成年の相続人の場合は、特別代理人の選任が必要になったり、判断能力が無い相続人については後見人を家庭裁判所から選任してもらったうえで、改めて遺産分割を行う必要があります。

遺産分割をやり直す際の注意点

遺産分割をやり直す際に、注意が必要なのが課税される税金です。

亡くなった人から財産を相続すると、相続財産の総額によっては相続税が課税されるのはご存知の方も多いのではないでしょうか。

もっとも遺産分割をやり直すと相続税以外にも課税される税金があります。

以下に、遺産分割をやり直すことで課税される税金を記載いたします。

相続税のほか贈与税・所得税が課税される

相続人全員の合意のうえ、一度成立した遺産分割は、その時点で「相続」により各相続人が財産を取得したことになります。

そして、再度遺産分割を行い当初とは、別の相続人が財産を取得すると、当初財産を取得した相続人から別の相続人へ財産の「贈与」があったものとして、財産を取得した相続人に「贈与税」が課税されることになります。また、別の相続人が財産を取得する代わりに対価の支払があれば「売買」と取り扱われて、対価を受けた相続人に対して「所得税」が課税されることになります。

特に、相続税が課税されるケースで、再度遺産分割を行うとなると、贈与税や所得税などの二重課税になるケースがあるということです。遺産分割のやり直す際は、慎重に検討する必要があります。

不動産がある場合は登録免許税も課税される

遺産分割をやり直す際に、相続財産の中に不動産がある場合は、相続登記もやり直す必要があります。

相続登記とは、亡くなった人が所有していた不動産の名義を遺産分割により不動産を取得することになった相続人名義に変更するための法務局に対する手続きのことです。

相続登記は、法務局に申請する際に、登録免許税という税金を納付する必要があります。

そして、一旦成立した遺産分割により相続登記をした後に、遺産分割をやり直して別の相続人が不動産を取得することになった場合は、相続登記もやり直すことになるため登録免許税も再度納付する必要があります。

先に相続登記をした際に納付した登録免許税も還付されることもありません。

まとめ

記事を最後までお読みいただき、ありがとうございます。

遺産分割をやり直すことができるのか、ご相談を頂くことがあります。その際、安易にやり直すことがきるとは言い切れません。

本記事でご説明したとおり、遺産分割をやり直すとなると余分な税金が課税されてしまう他、再度相続人全員に連絡を取り、書面に押印を頂く必要があり、必ずしも相続人全員がやり直すことに納得するとも限りません。

司法書士などの専門家に依頼すると、費用が掛かるためご自身で手続きされる方もいます。

たしかに、専門家に依頼すると報酬等の手数料がかかります。また、ご自身で手続きすることも否定はしません。

もっとも専門家に依頼することで、相続人の調査や相続財産の調査を含めて、遺産分割をやり直す必要がないよう慎重に手続きを進めていきます。それは専門家としての責任もあるからです。

遺産分割のやり直しを含めて、後日トラブルにならないよう相続手続きを完了させたい方は、司法書士などの専門家に依頼することをお勧めします。

当事務所では、遺産分割協議書の作成や相続登記を含めた相続手続きを一括して代行しております。

お気軽にお問い合わせください。

山田武史司法書士事務所

〒107-0062 東京都港区南青山二丁目2番15-1319号

TEL 03-6434-0717 FAX 03-6434-0727

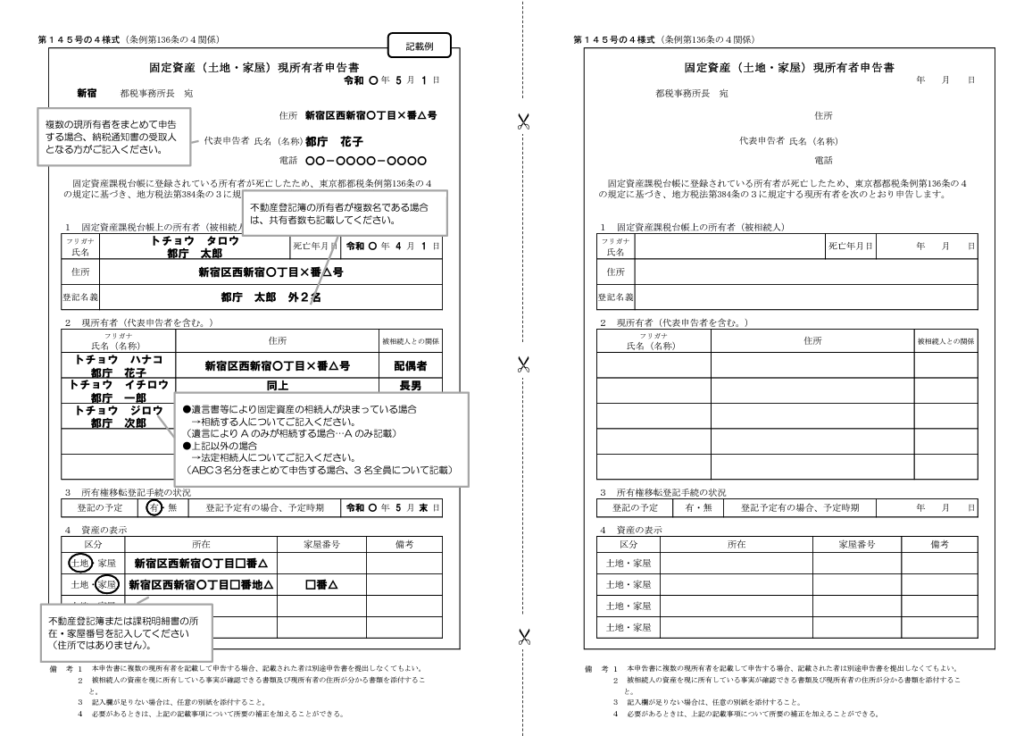

ある日、突然届く「固定資産の現所有者に関する申告書」

記事をご覧いただき、ありがとうございます。

司法書士の山田武史です。

以前、「ある日、突然届く法務局からのお知らせ」という記事を掲載しました。シリーズ化しようとは思っていませんが、今回は、弊社にご相談に来られる方の中でも、最近増えている「固定資産(土地家屋)の現所有者に関する申告書」について、ご説明しようと思います。

早速ですが、下記の書類を市役所から受け取ったご経験はあるでしょうか。

引用元:東京都主税局「現所有者申告のご案内」

この通知は、土地や建物など、不動産の所有者が亡くなった後、相続登記が完了していない場合に、亡くなった所有者の相続人宛に送られる固定資産税の納税に関する届出書です。

固定資産税とは、土地や建物などの不動産(固定資産)を所有している方に、毎年課税される税金のことです。

そして、不動産の所有者が亡くなった後に、相続登記がされない間は、その亡くなった所有者の相続人全員が連帯して固定資産税を納税する義務を負います。

つまり、この通知書を受け取った方は、不動産を相続する相続人であり、固定資産税を納税する義務を負うということです。

なぜ、この通知書が送られてくるのか

令和2年の地方税法改正により、令和3年1月1日から地方税法第384条の3に規定する現所有者の申告書の提出が義務となり、制度化されました。

【地方税法第384条の3】

市町村長は、その市町村内の土地又は家屋について、登記簿又は土地補充課税台帳若しくは家屋補充課税台帳に所有者として登記又は登録がされている個人が死亡している場合における当該土地又は家屋を所有している者(以下この条及び第三百八十六条において「現所有者」という。)に、当該市町村の条例で定めるところにより、現所有者であることを知つた日の翌日から三月を経過した日以後の日までに、当該現所有者の住所及び氏名又は名称その他固定資産税の賦課徴収に関し必要な事項を申告させることができる。

つまり、不動産の登記簿上に記載されている所有者が亡くなった場合、相続登記が完了するまでの間は、その亡くなった所有者の相続人全員が現所有者として、固定資産税の納税することになるため、その相続人の氏名・住所等必要な事項を記載した申告書を市区町村に届出る必要があるということです。

この制度のことを「固定資産の現所有者(相続人等)の申告制度」といいます。

固定資産の現所有者(相続人等)の申告制度とは

前述したとおり、固定資産税は不動産を所有している方に課税される税金です。

そして、不動産の所有者が亡くなった後、相続登記がされるまでの間は、不動産を相続した相続人が現所有者として固定資産税を納税することになり、相続人が複数いる場合は、連帯して納税義務を負うことになります。つまり、不動産の固定資産税を納税義務者であることを相続人から申告してもらうための制度のことを「固定資産の現所有者(相続人等)の申告制度」といいます。

この制度ができた背景としては、近年、所有者不明土地や空き家等が毎年増加しており、公共事業の妨げになるなど社会問題になっていました。また、不動産の所有者が亡くなった後の固定資産税の円滑かつ公平な課税の確保のため、固定資産(土地家屋)の現所有者(相続人等)に関する申告制度が設けられることになりました。

申告が必要になる相続人とは

固定資産(土地家屋)の現所有者に関する申告制度における相続人とは、民法に定める「法定相続人」のことをいいます。

法定相続人は、亡くなった人との関係によって財産を相続する人の順番(順位)が決まっています。

法定相続人の順位は、以下のとおりです。

- 第1順位 亡くなった人の子、孫などの直系卑属(ちょっけいひぞく)

- 第2順位 亡くなった人の両親、祖父母などの直系尊属(ちょっけいそんぞく)

- 第3順位 亡くなった人の兄弟姉妹

※上記の相続人と共に、亡くなった人の配偶者(夫又は妻)は、必ず相続人になります。

上記の相続人(現所有者)が複数いる場合は、相続人間で協議のうえ、特定の相続人を代表者として納税通知書等を受け取る人を申告することになります。

申告書の提出には、期限がある

固定資産(土地家屋)の現所有者(相続人等)に関する申告書の届出には、期限が設けられており、現所有者である相続人自身が相続人(現所有者)であることを知った日の翌日から3か月以内に届出る必要があります。

固定資産(土地家屋)の現所有者に関する申告書を受け取る方の多くは、申告書を受け取るまで不動産を相続することを知らず、申告書を受け取ったときに、初めて自身が不動産を相続することを知ることになるため、申告書を受け取った日から3か月以内に届出をすることになります。

申告書を受け取った後、正当な理由なく、期限内に申告書を提出しないと10万円以下の過料が科されることがあります。

申告書の提出方法

「申告書」に必要事項を記入のうえ、必要書類と一緒に、不動産の所在地を管轄する市区町村の資産税課に提出します。

提出方法は直接窓口に提出するほか、郵送による方法でも受け付けてくれます。

申告書を受け取った後の対応について

申告書を受け取った方は、不動産を相続する相続人であるため届出書の提出以外にも行う必要がある手続きがあります。

以下に、申告書を受け取った後の対応方法についてご紹介します。

不動産を相続したい方は、相続登記を申請する

申告書を受け取った後に、不動産を相続することを希望する方は「相続登記」を法務局に申請する必要があります。

相続登記とは、不動産の登記簿に記載されている所有者としての名義を亡くなった人から相続人に変更するための法務局に対する手続きのことをいいます。

申告書を提出したとしても、不動産の名義が自動的に変更されることはなく、別途法務局に相続登記を申請する必要があります。

詳しくは、「不動産の名義変更(相続登記)」をご覧ください。

また、相続登記も令和6年4月1日から申請することが義務化されました。つまり、不動産を相続した方、もしくは不動産を相続したい方は、不動産を相続することを知った日から3年以内に法務局に相続登記を申請する必要があります。

参考記事:「開始直前!!知っておくべき相続登記の義務化についてのポイント」

固定資産税を負担したくない方は、「相続放棄」をする

通知書を受け取った方の中には、固定資産税を負担したくなかったり、不動産を相続することを望まない方もいます。

そういった場合は、「相続放棄」をすることで不動産を相続することもなくなり、申告書を提出する必要もなくなります。

相続放棄とは、亡くなった人の財産を相続する権利を手放す法律上の手続きをいいます。

相続放棄は、財産を放棄する旨の意思を表示するだけではなく、家庭裁判所に申立てを行い受理してもらう必要があります。相続放棄が受理されると法律上は相続人ではなくなるため、不動産を相続することもなくなるので、申告書を提出する必要もなくなります。

もっとも、相続放棄にも期限があり、「自己のための相続の開始を知った日から3か月以内」に家庭裁判所に申立てる必要があります。

「固定資産(土地家屋)の現所有者に関する申告書」を受け取った後、固定資産税を負担したくない方は、そのまま放置せず、速やかに司法書士などの専門家に相談して、相続放棄の手続きをするようにしましょう。

詳しくは、「相続放棄とは」をご覧ください。

申告書を受け取った方は、当事務所にご相談ください。

最近、当事務所にご相談頂く方の中で増えてきているのが本記事でご説明した「固定資産の現所有者に関する申告書」を受け取った後の対応方法についてです。

事案の多くは、面識のない親族が所有していた不動産についての申告書が送られてきた後、どうすれば良いのか分からなかったり、相続放棄したいとのご相談やご依頼をいただくことです。

当事務所では、相続登記に限らず相続放棄の手続きを一括して承っております。

あなた自身が申告書を受け取って、どうすれば良いのか迷われていたり、悩んでいる場合は、当事務所までお問い合わせください。

是非、お気軽にご相談いただければと思います。

山田武史司法書士事務所

〒107-0062 東京都港区南青山二丁目2番15-1319号

TEL 03-6434-0717 FAX 03-6434-0727

資産価値が低い不動産を相続したときの対応方法

記事をご覧いただき、ありがとうございます。司法書士の山田武史です。

亡くなった人から相続する財産の中には、土地や建物といった一般的には価値が高い不動産が含まれていることが多いでしょう。

ただ、不動産だからといって必ずしも経済的な価値があるとは限りません。

相続した不動産の中には、資産価値が低いもしくは、ほとんど価値が無い「負動産」が含まれていることもあります。

亡くなった人から財産を相続するときに、一部の財産を相続して、一部の財産を放棄するなど、財産を選択して相続することもできません。財産を相続することは、必然的に「負動産」も相続することになります。

そういった「負動産」を相続した方の中には、相続登記をせず放置していたり、処分に困っている方も多いのではないでしょうか。

そこで、本記事では「負動産」を相続した方に向けて、その対処方法について説明いたします。

「負動産」とは?

一般的に言われる「負動産」とは、資産価値が低く、利用価値もない、売りたくても売れない不動産のことをいいます。

そういった不動産は所有しているだけで毎年維持管理費がかかるだけの「負の財産」になってしまうことがあります。亡くなった人が「負動産」を所有していた場合、その相続人に引き継がれます。

現時点で、親が「負動産」を所有もしくは相続した方であれば、やがて子に引き継がれることになります。ただ、今後は相続登記が義務化され、負動産であっても登記手続きが必要になりますので、将来の相続に備えて今の内から対策すること重要になります。

「負動産」の放置はリスクが拡大する

令和6年4月1日から始まる相続登記の義務化は、どのような不動産であっても対象になります。これまでは、不動産を相続したとしても相続登記をするかは、相続人の任意でした。

ただ、今後は負動産であっても相続登記の申請が必要になります。

そして、長年相続登記を放置している不動産によくあるケースとして、その不動産の名義人である人が何世代も前の親族であり、相続が発生してから何十年も経過していることです。

相続が発生してから期間が何十年も経っていると何世代にも亘って相続人も亡くなっており、ねずみ算式に相続人が分散しており、最終的な相続人が数十名になることがあります。

また、相続登記しようにも相続人の数が多ければ、戸籍の収集も大変ですが、相続人全員に連絡することも困難になることがあります。そうなると司法書士などの専門家に依頼したとしても通常の料金よりも高額な費用がかかることになります。

負動産の特有の問題でもありますが、資産価値が低い不動産であっても放置している期間が長ければ長いほど、相続登記に掛かる費用が高額になるので、負のスパイラルに陥ることになります。

現在、相続登記を放置している方は、相続登記の義務化だけではなく、次世代に課題を引き継がせないために、今の内から解決するよう行動してみましょう。

負動産を相続したときの対応方法

「負動産」を相続した方に向けて、その後の対応方法について説明します。

売却できないか検討してみる

山林や田、畑など経済的な価値が低かったり、利用目的が限られている土地であっても、売却できないわけではありません。また、建物であっても自分では利用しない場合でも、人によっては住みたいというニーズは、一定数あります。

まずは、複数の不動産会社に不動産の査定や売却活動を依頼してみて、買い手がいないか売却活動をするのも一つの方法です。

隣地の所有者に声を掛けて譲り受けてもらう

相続した土地でも売れなかったりする場合は、当該土地に隣接する土地の所有者に譲り渡せないか声を掛けてみるのも一つの方法です。隣接する土地を購入することで、土地の立地条件が良くなり、隣地の所有者にとっては、自身の土地の価値が上昇するなど、メリットになることがあるからです。

空き家バンクに登録する

現在、自治体やNPO法人などが空き家の所有者から情報を募り、空き家の利用を希望する人に向けて物件の情報を提供する「空き家バンク」というサイトがあります。この空き家バンクに、相続した物件の情報を登録して、利用希望者とマッチングすることで売却することができます。

空き家バンクへの登録は、無料なので利用してみるのも良いかもしれません。

参考までに、東京都が運営する空き家情報サイトを以下に載せておきます。

【東京都空き家情報サイト】(引用元:東京都住宅政策本部HP)

田や畑であれば「農地バンク」を利用してみる

農地バンクとは、農林水産省が主導して農地の貸し出しをあっせんする事業のことです。

上述した空き家バンクと同じく各地の自治体が運営する農地中間管理機構といつ法人が間に入り、農地を借り受ける人への貸付を行い、農地の集積及び集約化を目指しています。

言い換えると農地中間管理機構が間に入って、農地を相続した人と農地を借りたい人とのマッチングをすることです。

農地バンクへの登録は無料なので、こちらも利用してみるのも良いかもしれません。

農地バンクの概要について、参考サイトを以下に載せておきます。

【農地中間管理機構】(引用元:農林水産省HP)

土地であれば国に引き取ってもらう

亡くなった人から相続した不動産が「土地」であれば、国に引き取ってもらうことができる制度があります。この制度のことを「相続土地国庫帰属制度」といいます。

令和5年4月27日から始まった新しい制度ですが、相続した不動産の中で不要な土地があれば、法務局に申請して承認してもらうことで、土地を国に引き取ってもらうことができます。

ただし、引き取ってもらうには、更地であることや隣地との境界が明確であることなど、いくつかの要件をクリアする必要があり、申請したからといって必ず引き取ってもらえるとは限らないことにご注意ください。

詳しくは、以下の記事をご覧ください。

参考記事:「相続土地国庫帰属制度とは」

専門の不動産会社に有料で引き取ってもらう

どうしても売却ができなかったり、相続土地国庫帰属制度の利用も難しく処分が困難な不動産であれば、専門の不動産会社に費用を支払って、引き取ってもらうこともできます。

不動産を売却するのとは異なり土地を所有している側が費用を支払って、不動産会社に引き取ってもらう方法になりますが、最終的な手段として検討してみるのも良いかもしれません。

ただし、不動産会社の中には、高額な費用を請求して引き取った後に倒産するなど、詐欺まがいの行為をする会社も存在するので、契約内容や引き取った後の利用目的などを慎重に確認したうえで、契約するようにしましょう。

まとめ

記事を最後までお読みいただき、ありがとうございます。

本記事では、「負動産」を相続した方に向けて、その後の対応方法についてご紹介しました。

負動産の多くは、そのまま放置されがちですが、今後は相続登記の義務化がされます。

処分に困っている方は、あきらめずに専門家などに相談してみて、解決方法を探してみることをお勧めします

相続した不動産でも相続登記を放置している方や処分に困っている方は、当事務所までご相談ください。

山田武史司法書士事務所

〒107-0062 東京都港区南青山二丁目2番15-1319号

TEL 03-6434-0717 FAX 03-6434-0727

相続について司法書士に頼めること

記事をご覧いただき、ありがとうございます。司法書士の山田武史です。

相続が発生して、相続人として手続きが必要になったときに、どこに相談すればよいのか、どの専門家に依頼すれば良いのか迷われている方もいます。

弁護士・司法書士・行政書士・税理士など、相続手続きの内容に応じて、各専門家が対応できる業務は異なります。

そこで、本記事では「相続」に着目して、司法書士に相談できることをご紹介いたします。

あなた自身が相続人となり、どの専門家に相談・依頼しようか迷われているのであれば、参考にしてみてください。

司法書士ができる相続手続き

相続が発生したときに、相続人が行う手続きには、遺産分割協議や預貯金・不動産の名義変更など様々な手続きを行う必要があります。

そして、司法書士は、相続人から依頼を受けて、多くの相続手続きを業務として行うことができます。

以下に、司法書士ができる相続手続きを記載いたします。

戸籍収集など相続人の調査

相続が発生したときに、始めに行う手続きが相続人の調査です。相続人の調査を行い、亡くなった人の財産を誰が相続するのか確定させなければなりません。

相続人の調査方法は、亡くなった人の死亡から出生まで繋がりが取れる戸籍の収集を行うことです。ただ、戸籍は集めるだけではなく、取得した戸籍を読み取り、婚姻、離婚、子の認知、養子縁組などがないか慎重に調査を行い、相続人を正確に特定する必要があります。

戸籍を収集する時間がない方や戸籍の読み取りに不安を感じる方は、始めから司法書士に相談・依頼してみてください。

詳しくは、「相続人の調査について」もご覧ください。

相続財産の調査

相続人の調査と並行して行うのが相続財産の調査です。相続財産とは、亡くなった人が所有していた財産であり、相続人が相続(承継する)財産のことです。

相続人が亡くなった人から相続する財産は、不動産や預貯金などのプラスの財産だけではなく、借金などのマイナス財産も含まれます。また、相続財産の総額によっては、相続税が課税される可能性もあります。

相続財産の調査を行い、借金の方が多ければ、後述する相続放棄の選択材料にもなりますし、相続財産が多額であれば相続税の申告期限までのスケジュールが立てやすくなります。

相続財産の調査は、相続人からの依頼により司法書士が行うことができます。

相続人となり、何から始めれば良いのか迷われている方は、司法書士に相談・依頼することをお勧めします。

詳しくは、「相続財産調査」もご覧ください。

相続放棄の申立書類作成

相続人になったとしても相続したくないとお考えの方もいます。亡くなった人が借金をしていた場合は、相続人として借金を引き継ぐことになります。また、亡くなった人とは生前に交流がなかったり、一度も会ったことがなく、面識のない方の相続人になったときは、手続きに関わりたくないと思われる方もいます。

相続人であっても相続したくないときは、「相続放棄」をすることもできます。

相続放棄とは、相続人としての地位や権利を手放す手続きのことです。

相続放棄をすることで亡くなった人の財産を相続することもなく、相続手続きに関わる必要も無くなります。

ただし、相続放棄には期限があり、相続の開始を知ったときから3か月以内に家庭裁判所に申立を行う必要があります。

もっとも、相続の開始を知った日から3か月が経過してしまった場合にも事情説明書(上申書)を作成することで、相続放棄が認められる可能性があります。

そして、司法書士は、相続放棄の申立てに必要なこれらの書類作成にも対応できます。

相続放棄したいと望まれる場合は、なるべく早めに司法書士に相談・依頼することをお勧めします。

詳しくは、「相続放棄とは」をご覧ください。

遺言書の検認申立書類の作成

亡くなった人が「自筆証書遺言」を作成していた場合は、家庭裁判所の検認が必要になります。

「検認」とは、自筆証書遺言書を証拠として保全する手続きのことです。

検認が必要な遺言書は、自筆証書遺言に限られます(※法務局に自筆証書遺言を保管している場合を除く)。自筆証書遺言は、そのままでは相続手続きに使用することはできず、家庭裁判所の検認手続きを行った後で、初めて相続手続きに使用できるようになります。

司法書士は、家庭裁判所に提出する申立書や戸籍謄本などの必要書類の収集を手続きとして行うことができます。

検認手続きは、日数がかかることもあるので速やかに手続きを終わらせたい方は、司法書士に依頼することをお勧めします。

詳しくは、「遺⾔書の検認について」をご覧ください。

遺産分割協議書の作成

遺産分割協議とは、複数の相続人がいる場合に、相続人全員で遺産の分け方を話し合うことです。そして、その話し合いの結果を書面にしたものが、遺産分割協議書になります。

そして、遺産分割協議は専門家に依頼せずとも相続人自身で作成することもできます。ただ、遺産分割協議書は、相続手続きに使用できるよう作成しなければならず、特に相続する財産の中に、不動産がある場合は、所在・地番・家屋番号などを正確に記載する必要があります。

遺産分割協議書には、相続人全員の実印による押印が必要になり、その内容に不備があると、訂正印を押したり、再度作成して押印を貰い直す必要があったりもします。

また、一部の相続人が作成した遺産分割協議書に不信感があり、専門家に依頼して公平な立場から書面を作成してほしいというご相談も頂くことがあります。

遺産分割協議書の作成に不安がある方や相続人全員にとって公平な立場から手続きをしてほしいと望まれる方は、司法書士の相談・依頼して作成した方がよいでしょう。

詳しくは、「遺産分割協議書の作成について」をご覧ください。

相続登記の手続き(不動産の名義変更)

亡くなった人が不動産を所有していた場合は、その不動産の名義を変更する必要があり、相続登記の申請が必要になります。

相続登記は、専門家に依頼せず相続人自身で手続きすることもできます。申請書作成方法や必要書類なども法務局に相談(事前予約制)することもできます。

ただ、相続登記は申請するだけではなく、相続登記の対象になる不動産の調査も必要になります。固定資産税が課税されない私道(道路)などは、相続登記の申請漏れの対象になりやすく、相続登記が何年も放置されてしまっているケースも多々あります。

また、亡くなった人が複数の不動産を所有していた場合や、不動産の名義が亡くなった人ではなく、何世代も前の方の名義(ex.祖父、曾祖父名義)の場合、相続登記の手続きが複雑になる傾向にあります。

相続登記を代理で申請できるのは、司法書士と弁護士のみです。ただ、弁護士の方でも登記手続きに慣れている方は少なく、実際に登記手続きに精通している専門家は司法書士になります。

司法書士は、相続人の調査だけではなく、相続登記の対象になる不動産の調査から管轄の法務局への申請まで一括して手続きをすることができます。相続した財産の中に不動産がある方は、始めから司法書士に依頼する方が安全かつ確実です。

詳しくは、「不動産の名義変更(相続登記)」をご覧ください。

預貯金の払い戻し・有価証券などの名義変更

亡くなった人の財産に預貯金がある場合は解約・払戻しの手続きが必要になります。ここで注意が必要したいのが、亡くなった人の口座がある金融機関に、口座名義人が死亡したことを伝えると口座凍結されてしまうことです。つまり、口座から現金を引き出すことができなくなります。

口座凍結を解除するには、銀行所定の相続手続きが必要になります。

また、亡くなった人が株式などの有価証券を保有していた場合は、相続人への名義変更手続きが必要になります。

あまり知られていないようですが、預金口座や有価証券の相続手続きは司法書士に依頼することもできます。

預金口座や有価証券の相続手続きのみを依頼することもできますし、相続財産全般の手続きを一括して代行してもらいたい方は、司法書士に相談・依頼することも検討してみてください。

詳しくは、「預金口座の相続について」・「株式・有価証券の相続手続き」をご覧ください。

相続手続きを司法書士に依頼するケース

これまで、弊社が受任した相続手続きになりますが、司法書士に相続手続きを相談・依頼するべきケースとしては、以下が挙げられます。

- 相続財産に不動産がある

- 相続人が多数となり、書類を取りまとめるのが大変

- 疎遠の相続人がいる

- 一部の相続人が遠方に住んでいる

- 亡くなった人に借金があったので相続放棄したい

- 相続登記を放置している不動産がある

- 相続手続きを何から始めれば良いか分からないので、とりあえず相談したいなど

反対に、司法書士が受任できないケースとしては、遺産の分け方について相続人間で争いがある場合や相続した財産に相続税が課税される場合の相続税の申告です。もっとも相続税の申告については、ご要望に応じて税理士の方をご紹介させていただくこともできます。

まとめ

記事を最後までご覧いただき、ありがとうございます。

司法書士は、裁判所に提出する書類の作成や法務局に対する登記申請の代理などが主な業務になりますが、一般の方からすると司法書士がどういった手続きができるのか、相続手続きでどこまで対応できるのかご存じない方も多いかと思います。

もっとも、どの司法書士事務所に依頼するかは、費用やその司法書士との相性もあるかと思います。

あなたが相続人となり、相談先を迷われている場合は、一度司法書士事務所に相談してみて依頼するかどうか検討してみてください。

当事務所は司法書士事務所です。また、相続登記に関わらず、相続手続き全般の業務に対応しております。また、税理士など他の専門家をご紹介させて頂くこともできます。

相続についての初回相談は無料で承っております。お気軽にご相談ください。

絶縁状態や縁を切った家族がいるときの相続

記事をご覧いただき、ありがとうございます。司法書士の山田でございます。

たとえ親や子、兄弟姉妹であっても家族関係に問題があり、家族と絶縁した方や長い間連絡を絶っている方もおられるのではないでしょうか。

ただ、事実上の絶縁状態にあっても法律上の血縁関係や親族関係にある方は、その家族が亡くなったときに相続人として何らかの手続きが必要になることがあります。

そこで、本記事では縁を切った家族がいる方の相続手続きや相続に備えるための対策方法をご紹介いたします。

「家族と縁を切る」ための法律上の制度はない

家族間に何らかの問題を抱えており、縁を切りたいと思ったとしても家族、親族と縁を切るための法律上の制度は存在しません。

親族間の縺れにより親子間や兄弟姉妹間でお互い連絡を絶ち、音信普通になっているケースはたくさんあります。

ただ、縁を切ったとしてもお互いに血縁関係や親族関係にある方は、親子や兄弟姉妹といった家族関係を消滅させることはできません。

もっとも自分の子だと思っていたら実は、血の繋がっていなかった子や養子縁組をした親子間であれば、裁判所を介した手続きにより、家族関係を消滅させることはできます。ですが、血の繋がった家族間である場合は、法律上の手続きでは家族の縁を切ることはできません。

縁を切っても相続権は無くならない

お互いに縁を切り、長い間連絡を取っていない場合でも親や兄弟姉妹など、ご家族が亡くなったときに、法定相続人に該当するのであれば、相続人として何らかの手続きを行う必要があります。

法定相続人とは

亡くなった人の家族・親族であれば誰でも相続人になれるわけではありません。相続人になれる人は、順位(順番)があり法律に規定されています(民法第887条~第890条)。

以下は、法定相続人の順位になります。

- 第1順位・・・子など(直系卑属)

- 第2順位・・・親など(直系尊属)

- 第3順位・・・兄弟姉妹

※亡くなった人の配偶者は、常に相続人となります。

縁を切った家族が亡くなり、自身が相続人になった

家族や親族が亡くなったときに、自身が法定相続人に該当するのであれば、亡くなった人の財産を相続することになります。

もっとも必ずしも亡くなった家族の財産を相続することを強制されるわけではありません。

亡くなった方が生前に借金をしていた可能性もあります。

お互いに連絡を絶っている場合、生前の生活状況なども分からず、亡くなった人にどのような財産が残っているか判明しないこともあります。

そして、相続人として財産を相続したくない場合は、「相続放棄」することができます。ただ、相続放棄はその意思を示すだけではなく、家庭裁判所に申立てをする必要があります。

また、相続放棄には期限があることにも注意しなければなりません。

相続放棄は、自身が相続人であることを自覚(知った)時から3か月以内に家庭裁判所へ申立てしなければなりません。

ただし、一度相続放棄をしてしまうと亡くなった人の不動産や現金なども相続できなくなります。

縁を切った家族の財産を相続したくない、もしくは関わりたくないと初めからお考えの方は、速やかに相続放棄の手続きを行うことをお勧めします。

詳しくは「相続放棄とは」もご覧ください。

相続人の中に、縁を切った家族や親族がいる

家族が亡くなったときに、縁を切った家族や親族と共に相続人になることがあります。

代表的な例としては、親が亡くなり、子が複数いる場合でその子同士(兄弟姉妹間)が絶縁状態であったり、不仲であるときです。

絶縁して長年連絡を絶っている兄弟姉妹であっても、親が亡くなったときは、お互いに相続人として共同して手続きを進める必要があります。

ここで注意が必要なのが遺産の分け方について話し合う「遺産分割協議」です。

詳しくは「遺産分割協議書の作成について」もご覧ください。

遺産分割協議は、相続人全員が参加する必要があり、長年顔を合せていない兄弟姉妹であってもお互いに話し合って遺産の分け方を決める必要があります。

もっとも直接顔を合わせて話し合う必要はありません。電話やメール、手紙などで連絡をして遺産の分け方を決めることもできます。

なお、必ずしも遺産の分け方を決める必要はなく、法律に定められた相続分どおりに、各相続人が財産を相続することもできます。ただ、実際の相続手続きでは、各種書類へ相続人全員の署名・押印が必要になり、相続人間で協力し合いながら手続きを進めることになります。

お互いに関係を断ってから長く経過しており、争うことなく穏便に手続きを進めたい方やメールや電話を含めて直接連絡を取ることも避けたい方は 司法書士に相続手続きを一括して依頼することもできます。

また、当初から財産を相続する意思がない方や相続手続きに関わりたくない方は、前述した「相続放棄」を選択することもできます。

相続放棄することで、初めから相続人ではないと取り扱われますので、遺産分割協議を含めた相続手続きに関わる必要もなくなります。

家族間で問題を抱えている方の生前対策

家族間で絶縁状態にある方や相続が発生したときに争いが起きそうな方など、何らかの問題を抱えているご家庭では、相続が発生したときに備えてあらかじめ対策しておくことが重要です。

将来の遺産分割で揉めないよう遺言書を作成しておく

親族や家族間が不仲であったり絶縁状態のときに、将来トラブルになる可能性が高いのが前述した遺産分割の場面です。

相続人同士が不仲・絶縁状態だと、お互いの連絡先も分からず話し合いが出来なかったり、連絡先が判明したとしてもお互いに遺産の分配について話し合いがまとまらないことがよくあります。

また、親子間で不仲の場合は、特定の相続人(子)になるべく多くの財産を残したいとお考えの方もいるのではないでしょうか。

そういった将来発生する相続に備える対策としてお勧めなのが、「遺言書」です。

遺言書とは、自身が亡くなった後の財産の承継先をあらかじめ指定しておく証明書のことです。遺言書を作成することで、相続が発生した後の遺産分割が不要になります。

遺言書と聞くと、何かと身構えがちですが現時点で家族間に問題を抱えている方は、相続トラブルを予防するための保険として遺言書を作成することをお勧めします。

遺言書を作成する際に注意したいのが、特定の相続人に偏って財産を相続させる内容の場合、他の相続人の遺留分を侵害する可能性があるということです。

遺留分とは、一定の相続人に保証された最低限の相続分のことです。この遺留分は遺言書の内容に優先します。例えば、自身には子である長男と次男の2名いるとします。そして、遺言書により自身が亡くなった後、全ての遺産を次男に相続させるとしても長男は次男に対して自身の遺留分に相当する金銭の支払いを請求できます。

つまり、遺言書を作成したとしても、それが原因で相続トラブルになることがあるということです。特定の相続人に財産を相続させたいと望んでいるとしても他の相続人が有する遺留分を侵害していないか遺言書を作成する際には慎重に検討する必要があります。

※遺留分について詳しくは、「遺留分とは」をご覧ください。

遺産を分けやすくするために、現金を残すようにする

遺産分割で揉めやすいのが、相続人の中で、「誰が」「どの遺産(財産)」を「どのぐらい相続」するかです。残された遺産が現金であれば、各相続人の相続分に応じて公平な遺産の分配が可能になるかもしれません。ただ、遺産の中に不動産が含まれている場合は、注意が必要になります。

不動産の相続は、不動産自体を物理的に分割して各相続人に分配することはできません。したがって、不動産の所有権という権利を相続人間で分け合うことになります。もっとも不動産の所有権を各相続人の相続分に応じて、相続することはもちろん可能です。つまり、不動産を共同で所有するということです。

ただし、不動産の共有は慎重になる必要があります。例えば、不動産を複数の相続人で共同で相続した後に、不動産を売却する場合は相続人全員の合意が必要になります。ただ、相続人間で仲が良くなかったり、絶縁状態にある場合は、売却するための意見がまとまらない可能性が高く、そのまま放置されてしまうケースも多くあります。

また、遺言書により特定の相続人が不動産を相続するとしても他の相続人から「遺留分」を請求されてしまうと現金で支払う必要があるため、不動産を取得した相続人は遺留分に相当する費用を用意しなければなりません。不動産を売却することで現金は用意できますが、その相続人が居住している不動産であれば、売却することも難しいかもしれません。

相続に備えて、相続人間で遺産の分け方で揉めないよう不動産以外にも現金を遺産として残すなどの準備や生命保険などを活用した対策をすることも必要になります。

まとめ

記事を最後までお読みいただき、ありがとうございます。

現在、家族間で絶縁状態にある方や家族同士の仲が良くないご家庭の場合、相続が発生した際にトラブルになる可能性があります。

また、家族間が良好であっても相続をきっかけに揉めてしまうご家庭も存在します。

揉める原因の多くは、遺産を相続する割合ではなく、お互いの感情的な部分で対立していることが多い印象にあります。

家族間で対立している原因が感情的な部分であれば解決することは難しいかもしれません。もっとも相続が発生したときに揉めないよう遺言書を作成する等して法律上の紛争を予防するための対策はできます。

家族間の仲が良くなかったり、相続が発生したときにトラブルになる可能性のある方は、どういった対策が必要なのか、今の内から司法書士などの専門家に相談してみてください。

当事務所では、遺言書の作成や相続発生後の相続登記、相続放棄などを含めた手続きを一括して代行しております。

お気軽にお問い合わせください。

お問い合わせはこちら(お問い合わせフォーム)

山田武史司法書士事務所

〒107-0062 東京都港区南青山二丁目2番15-1319号

TEL 03-6434-0717

FAX 03-6434-0727

養子は相続人になるのか/養子縁組と相続権の範囲について

記事をご覧いただき、ありがとうございます。司法書士の山田武史です。

被相続人(亡くなった方)と養子縁組した養子は、実の子と同じく相続人になります。

被相続人の戸籍を収集してみると、実子の配偶者を養子縁組(婿養子)しているケースもよくあります。

もっとも養子縁組と相続人の範囲については注意が必要な点があります。

本記事では、養子縁組と相続人の範囲について解説いたします。

養子縁組には、2つの制度がある

養子縁組とは、お互いに血縁関係のない他人同士を法律上の親子関係にするための制度になります。

そして、被相続人と養子縁組した養子は、法律上の親子関係にありますので、実の子と同じく相続人としての相続権を持ちます。

もっとも養子縁組の制度には、「普通養子縁組」と「特別養子縁組」の2つあり、相続が発生したときの取扱いについてもそれぞれ異なる点があります。

まずは、2つの制度について、以下に解説いたします。

普通養子縁組とは

普通養子縁組は、養子と養親がお互いに同意することによって成立する養子縁組のことです。

後述する「特別養子縁組」とは異なり、普通養子縁組は、養子になる子についての年齢制限がなく、成人でも養子となれますし、また養親となる方は独身でもかまいません。また、普通養子縁組をした後も養子となった子とその実親との親子関係は消滅せず、そのまま親子関係が存続することに特徴があります。

したがって、普通養子縁組をした子は、養親や実の親が亡くなったときに、それぞれの親についての子として相続人になれます。

特別養子縁組とは

特別養子縁組は、育児放棄や虐待を受けた子、親がいない子を保護するための制度です。したがって、普通養子縁組と違い、特別養子縁組には厳格な要件が定められており、家庭裁判所へ申立てを行い許可を得る必要があります。

以下は、特別養子縁組の要件になります。

【養親になれる方の要件】

- 養親となれるのは結婚しているご夫婦

※夫婦が共同して養子縁組をする必要があるため - 養親となる親の年齢が25歳以上であること

※ご夫婦のうちお一人が25歳以上であれば、もう一方は20歳以上であれば大丈夫です。

【養子になれる子の要件】

- 原則として養子となる子の年齢が15歳未満であること

※ただし、例外として養子の年齢が15歳以上であっても15歳に達する前から養親となる方に監護されている場合や15歳に達するまでにやむを得ない事由により家庭裁判所に申立てができなかった場合は、例外として特別養子縁組が認められることがあります。

そして、特別養子縁組の特徴としては、特別養子縁組により養子となった子は、実の親との親子関係が消滅する点です。つまり、実の親が亡くなったとき特別養子縁組をした子は、実の親についての相続人にはなれません。

相続においては、「普通養子縁組」と「特別養子縁組」をした子について、実の親との間で相続権が存続するか消滅するのかが大きな違いとなります。

実の親と養子の相続関係

【普通養子縁組と特別養子縁組の比較表】

| 普通養子縁組 | 特別養子縁組 | |

| 実の親と養子の親子関係 | 存続する | 消滅する |

| 実の親についての相続権 | 養子に相続権あり | 養子に相続権なし |

養子と実子の相続の順位や相続分は同じ

養親が亡くなったときに、実子と養子で相続の順位や相続分に違いはありません。

養子縁組をすることで、養親と養子との間に「法律上の親子関係」が成立するため、養子も実子と扱われて、相続人としての順位は第1順位であり、相続分も同じ割合になります。

実子と比較して養子の順位が下がったり、相続分が減らされることはありません。

例えば、本人(養親)には子(実子)がおり、その子(実子)が結婚をした相手を養子として養子縁組した場合、本人が亡くなったときの実子と養子の相続分は、同じ順位で相続分は各1/2になります。

また、相続人としての遺留分も養子には認められており、遺留分の割合についても実子と異なることはありません。

相続人の相続分について、詳しくは「相続人の調査について」をご覧ください。

相続人の遺留分について、詳しくは「遺留分とは」をご覧ください。

「養子の子」は、代襲相続人になれるのか

養親よりも養子が先に亡くなった場合に、養子の子が養親の代襲相続人になれる場合となれない場合があります。

代襲相続とは

代襲相続とは、亡くなった人(被相続人)の相続人となるべき人が死亡等により、相続できなかった場合に、代わりに「亡相続人の子(代襲相続人)」が相続人になる制度のことです。

例えば、被相続人Aには長男Bと次男Cがおり、長男Bには子X(Aの孫)がいたとします。そして、被相続人Aよりも先に長男Bが亡くなっている場合は、子(孫)Xが長男Bに代わって次男Bと共に相続人になります。

詳しくは、「代襲相続・数次相続(再転相続)の違い」をご覧ください。

そして、養子縁組した「養子の子」は、必ずしも養親の代襲相続人になれるわけではありません。

養親の相続について、養子の子が代襲相続人になれるのかは、養子縁組した時期と養子の子が出生時期によって結論が異なります。

養子縁組「後」に出生した養子の子は代襲相続人になれる

養親と養子が養子縁組した後に、生まれた養子の子は、養親の代襲相続人になれます。

例えば、(養親)Aと(養子)Bが養子縁組をした後に、養子Bが結婚してC(Bの子)が生まれた場合です。このときに、養子Bが亡くなり、次に養親Aが亡くなった場合は、養子の子であるCが養親Aの代襲相続人になれます。

これは養子縁組をすることで養親と養子との間で法律上の親族関係が生まれて、その後に生まれた養子の子についても養親との関係では実の孫と取り扱われるからです。

養子縁組「前」に出生した養子の子は代襲相続人になれない

養親と養子が養子縁組する前に、養子の子が生まれていた場合は、養子の子は養親の代襲相続人になれません。

例えば、(養親)Aと(養子)Bが養子縁組する前に、既に養子Bに子C(養子Bの子)がいる場合です。このときに、養子Bが亡くなり、次に養親Aが亡くなった場合は、養子の子であるCは、養親Aの代襲相続人になれません。

これは、養親と養子の親族関係が生じるのは、養子縁組した日からであり、その養子縁組が成立する前に生まれた子は、養親と親族関係が生じることはなく、養子の子は養親の代襲相続人になれません。

養子は実子の兄弟姉妹の相続人になれるのか

ご自身の両親が家族以外の第三者と養子縁組しており、自身が亡くなったときに、その養子が兄弟姉妹として相続人になるのでしょうか。

例えば、本人Dの兄弟姉妹は、当初は兄Eのみだったのですが、Dの両親がX(養子)と養子縁組したとします。そして、本人Dには、子がおらず、既に両親(祖父母)も亡くなっていた場合に、Dが亡くなったときは、Dの兄弟姉妹が相続人となります。このときに、Dの兄弟姉妹として兄Eと共に養子XがDの相続人に含まれるのでしょうか。

答えは、養子Xも兄Eと共に、Dの兄弟姉妹として相続人になれます。

なぜなら養子縁組は、養子と養親との間で法律上の親子関係が生じるだけではなく、その養親の親族との間においても養子縁組をした日から親族関係が生じるためです。つまり、本人Dの両親がXと養親縁組した日から、DとXの間でも兄弟姉妹という親族関係が生じることになります。

そして、相続分も実子と養子の兄弟姉妹で異なることはありません。上記の例でいうと、相続分はDの兄E1/2、養子の兄弟X1/2となります。(※Dに配偶者もいない場合)

自身の両親のうち片方のみが養子と養子縁組していた場合は、自身が亡くなったときに、両親を同じくする兄弟姉妹と養子とでは相続分が異なることになります。

例えば、本人Dには両親を同じくする兄E以外に、父のみが養子縁組した養子Xがいた場合、養子XはDの半血兄弟とみなされると考えられています。

そして、半血兄弟の相続分は、全血兄弟の1/2になります(民法900条4号)。したがって、上記の例でいうと、Dが亡くなったときに、両親(祖父母)も他界しており、Dの兄弟姉妹が相続人となる場合、兄Eの相続分は2/3、養子Xの相続分は1/3となります。

まとめ

記事を最後までお読み頂き、ありがとうございます。

戸籍を収集していく中で、被相続人やその両親・祖父母が養子縁組していることは少なくありません。

本記事でご説明したとおり、養子縁組した日や子が出生した日などにより、相続権の有無や相続分が異なることになります。

養子が関係する相続手続きは、相続関係が複雑になりやすいこともあります。

相続人の中に養子がいる場合は、司法書士などの専門家に相続手続きを依頼することも検討してみてください。

お問い合わせはこちらから(お問い合わせフォーム)

山田武史司法書士事務所

〒107-0062 東京都港区南青山二丁目2番15-1319号

TEL 03-6434-0717 FAX 03-6434-0727

相続登記等の相談先を探せる「しほサーチ」が開設

記事をご覧いただき、ありがとうございます。司法書士の山田武史です。

令和6年4月1日から施行される「相続登記義務化」に備えて、日本司法書士連合会では相続登記等の手続きが必要な方に向けて身近に相談できる司法書士を検索できるよう「しほサーチ」というサイトを開設いたしました。

以下、サイトを掲載いたしますので、皆様も是非ご活用ください。

「しほサーチ」引用元:日本司法書士連合会「しほサーチ」

今後は、相続に関する記事も掲載するようなので、ご興味がある方は是非ご覧になってみてください。

戸籍の収集が簡単になる!?令和6年3月1日から始まる「戸籍の広域交付制度」について

記事をご覧いただき、ありがとうございます。司法書士の山田武史です。

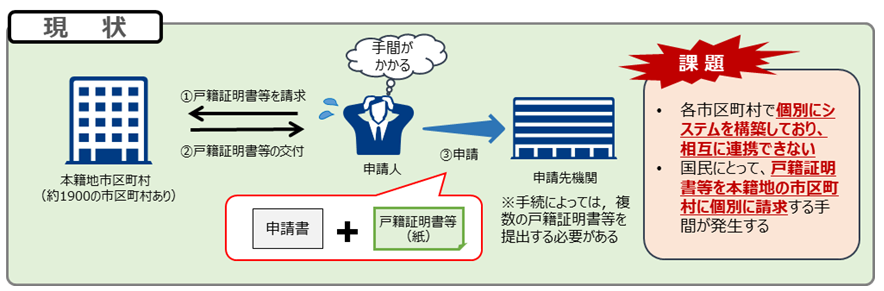

相続手続きでは、戸籍の収集が必ず必要になります。これまで、戸籍を取得するには本籍地のある各市区町村ごとに請求する必要がありました。

したがって、相続人が数が多いと、全ての戸籍を揃えるのに、非常に時間と手間が掛かる手続きになります。

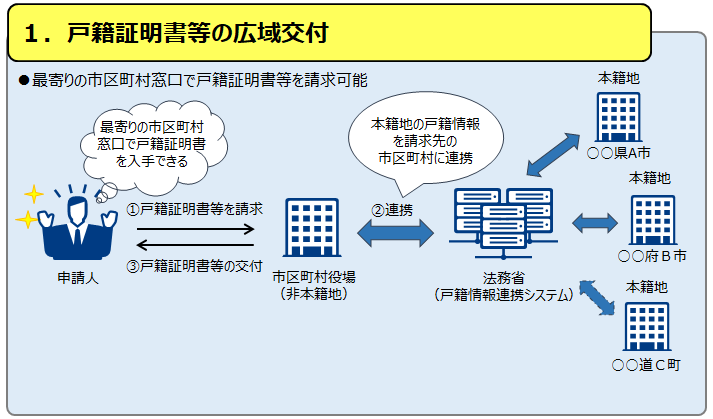

そこで戸籍法の改正により、令和6年3月1日からは本籍地以外の市区町村でも戸籍が取得できる「戸籍の広域交付制度」が始まります。

本記事では、「戸籍の広域交付制度」について解説致します。

相続手続きでは、戸籍の収集が必要になる

故人の財産を相続する相続人は、法律で定められており、その相続人を確定させるための戸籍の収集が必要になります。

もっとも、故人の親族のうち、誰が相続人になるかによって集める戸籍の種類や取得する範囲が異なります。

また、実際の相続手続きでも法務局、税務署、金融機関などに戸籍謄本一式を提出します。

これは、法律に定められた相続人であることを証明する必要があるからです。

詳しくは、「相続人の調査について」をご覧ください。

戸籍の取得は、本籍地ごとに請求する必要がある

これまで(令和5年12月時点)、戸籍の取得は本籍地がある市区町村の窓口に請求する必要があり、請求先が遠隔地の場合は、郵送により請求する必要がありました。

また、一度の請求で必要な戸籍が取得できるとも限らず、取得した戸籍を確認して、転籍の記録があれば、再度転籍先の市区町村へ個別に請求をするなど、手間と時間が掛かっていました。

引用元:法務省ウェブサイト「戸籍法の一部を改正する法律について(令和6年3月1日施行)」

令和6年3月1日から始まる「戸籍の広域交付制度」とは

戸籍法の改正により、令和6(2024)年3月1日から戸籍謄本の広域交付制度が始まります。

これは、本籍地以外の市区町村の窓口でも戸籍謄本が取得できる制度のことです。

つまり、本籍地が遠方にある場合でも請求する方の自宅にある最寄りの市区町村の窓口で戸籍謄本が取得できるようになります。

例えば、本籍地が北海道にある戸籍を東京都にお住いの方でも最寄の市区町村窓口で取得することができるということです。

引用元:法務省ウェブサイト「戸籍法の一部を改正する法律について(令和6年3月1日施行)」

広域交付制度で取得できる戸籍とは

戸籍の広域交付制度で取得できる戸籍は、以下の3つです。

- 戸籍謄本

- 除籍謄本

- 改正原戸籍

そして、広域交付制度で取得できる戸籍は、上記の戸籍の中でもコンピューター化された後の戸籍に限られます。

コンピューター化されたとは、現在の戸籍は、いくつかの改正を経てデータとして管理されるようになり、現在の様式となっています。そして、データとして管理される以前の戸籍は、手書きで作成されて紙で管理されていました。

そして、電子化される前の戸籍の中でも戸籍に記載されている文字により、データとして管理することができず、現在でも紙で管理されている戸籍があります。この戸籍のことを「改製不適合戸籍」といいます。改製不適合戸籍は、データとして管理されておらず、戸籍の広域交付制度によって取得することはできません。

つまり、相続手続きで必要な戸籍に、改製不適合戸籍がある場合は、別途本籍地のある市区町村で取得する必要があります。(※以前、「改製原戸籍」は広域交付制度により、取得できないと記載しましたが、コンピューター化されていれば、取得できるようです。)

(※戸籍の附票、一部事項証明書や個人事項証明書も取得できません。)

相続手続きでは、亡くなった人の出生から死亡までの繋がりが取れる戸籍の収集が必要になるため、出生まで遡るとなるとコンピューター化されていない戸籍が必要になることが多くあります。

したがって、広域交付制度によっても一度の請求で全ての戸籍が収集できるとは限らないということにご注意ください。

広域交付制度を利用して取得できる戸籍の範囲

広域交付制度を利用して取得できる戸籍は、本人からみて以下に記載する親族の範囲に限られます。

- 本人

- 本人の配偶者

- 本人の父母、祖父母など(直系尊属)

- 本人の子、孫など(直系卑属)

つまり、本人からみて、自身の配偶者、父母(祖父母)、子の戸籍については、広域交付制度を利用して取得することができます。一方、自身の兄弟姉妹、甥、姪等の戸籍謄本等は広域交付制度により取得することはできません。

したがって、兄弟姉妹(甥・姪等も含め)の戸籍は、従来どおり本籍地がある市区町村役場の窓口で取得することになります。

広域交付制度を利用して戸籍を請求できるのは本人のみ

広域交付制度を利用して戸籍を請求できるのは本人に限定されます。本人から委任を受けた第三者が広域交付制度を利用して戸籍を取得することは認められません。例え、本人の親族であっても代理人として広域交付制度により、戸籍を取得することはできません。(※従来どおり、本籍地のある市区町村で請求する場合は、代理人による請求も認められます。)

また、広域交付制度による戸籍の請求は、郵送による請求は認められません。

最寄の区役所に、本人が出向いて請求する必要があります。

そして、窓口で請求する際は、以下に記載する本人の顔写真付きの身分証明書を提示する必要があります。

- 運転免許証

- マイナンバーカード

- パスポート など

※上記のような顔写真付きの身分証明書が必ず必要になります。

※弁護士、司法書士、行政書士などの専門家が職務上請求による戸籍謄本等を請求する場合も広域交付制度を利用することはできず、従来どおり本籍地の市区町村役場に対して、個別に請求する必要があります。

戸籍の収集は司法書士に依頼することもできる

戸籍の広域交付制度により、相続手続きに使用する戸籍の収集が多少は楽になるかもしれません。もっとも、郵送による請求が認められてなかったり、取得できる戸籍の範囲や代理人による請求が認められないなど、現状では制度としては利用しずらい部分もあるかもしれません。

また日中はお仕事などで区役所に出向くことができない方や戸籍の収集自体を集めることが面倒に感じる方は、司法書士に戸籍収集を依頼することをお勧めします。

特に相続した財産の中に、不動産が含まれている場合は初めから司法書士に依頼することで、戸籍の収集や遺産分割協議書の作成、相続登記申請代理など、一括して手続きを受任することができます。

今後は、相続登記の義務化もされます。この機会に是非司法書士に相談及び依頼して手続きをすることをお勧めします。

当事務所では、戸籍収集を含めた相続手続きを一括サポートします!

記事を最後まで、お読みいただきありがとうございます。

広域交付制度が始まることにより、戸籍の収集が楽になるようにも見えますが、取得できる人が本人に限定されたり、郵送による請求が認められない等、制度としては物足りない印象があります。

専門家に相続手続きを依頼する際は、ご自身で取得できる範囲で広域交付制度を利用して戸籍を収集していただき、不足している戸籍を専門家に依頼することで、少しは負担は軽減されるかもしれません。

もっとも、平日の時間帯で市区町村の窓口に行く時間が取れない方は、始めから専門家に戸籍の収集を依頼することもできます。

いずれにしてもこれから始まる制度ですので、随時情報提供させていただければと思います。

当事務所では、戸籍の収集から遺産分割協議の作成、相続登記を含めた相続手続きの相談及び依頼を承っております。

お気軽にご相談ください。

お問い合わせはこちらから(お問い合わせフォーム)

山田武史司法書士事務所

〒107-0062 東京都港区南青山二丁目2番15-1319号

TEL 03-6434-0717 FAX 03-6434-0727

「遺産放棄(財産放棄)」と「相続放棄」は違う

記事をご覧いただき、ありがとうございます。港区の司法書士山田武史です。

相続手続きのご相談やご依頼を受けたときに、一部の相続人から「遺産放棄したい」、「亡くなった人の財産を放棄したい」もしくは「相続放棄したい」と言われることがあります。

ただ、世間一般の方が言われる「遺産放棄(財産放棄)」と「相続放棄」では、それぞれ法的な意味や効果が異なります。

本記事では、「遺産放棄(財産放棄)」と「相続放棄」の違いについて、解説いたします。

「遺産放棄(財産放棄)」は、遺産をもらわないこと

「遺産放棄(財産放棄)」とは、相続人が他の相続人に対して「自分は遺産(財産)を相続しない」という意思を伝えることです。もっとも、「遺産放棄」そのもの自体に法律上の制度は存在しません。

したがって、遺産を相続したくない相続人は、他の相続人と遺産分割協議により財産を相続しない旨を取り決めたり、他の相続人に自身の相続分を譲渡することにより、遺産を放棄することになります。

相続分の譲渡について、詳しくは「相続放棄以外にも遺産を手放す方法がある」をご覧ください。

「相続放棄」は、相続人としての権利等を手放すこと

相続放棄とは、相続人としての地位や権利を放棄する法律上の手続きです。

遺産放棄とは異なり、相続放棄には法律上の制度があります。具体的には、「相続放棄受理申述申立て」という手続きを家庭裁判所に行い認められる必要があります。

そして、相続放棄が認められると法律上は、「初めから相続人ではなかった」という扱いになります。

その結果、相続財産の一切を相続できなくなります。

相続放棄について、詳しくは「相続放棄とは」をご覧ください。

遺産放棄(財産放棄)と相続放棄の違い

相続人としての立場の違い

遺産放棄するために、相続分の譲渡や遺産分割協議により遺産を相続しないことになっても、相続人としての地位や権利は残るため、その後の相続手続きに関与することが必要になります。

一方の相続放棄は、家庭裁判所に相続放棄が認められると初めから相続人ではなかったとみなされますので、遺産分割協議に参加する必要もなく、相続手続きに関与する必要もありません。

相続債務の取扱いの違い

「相続債務」とは、亡くなった人が負担していた借金などのことです。相続債務は、亡くなった人から相続人に承継されます。

つまり、亡くなった人に代わって相続人が借金などの返済をすることが原則になります。

そして、「遺産放棄」の場合は、遺産分割協議や相続分の譲渡により、遺産を相続しないことになっても相続債務を引き継ぐことになります。

一方の「相続放棄」は、初めから相続人ではないという法律上の取り扱いになりますので、相続債務を引き継ぐこともありません。

相続放棄には期限があるが、遺産放棄には期限がない

遺産放棄をするための期限はありません。遺産分割協議や相続分の譲渡には原則として期限がないためです。

一方の相続放棄は、「自己のために相続が開始したことを知ったときから3か月以内」に家庭裁判所に申立てる必要があります。ただし、例外的な取り扱いとして3か月が経過した後でも相続放棄が認められることもあります。

詳しくは「3か⽉経過後の相続放棄について」をご覧ください。

もっとも相続放棄を確実にしたい方は、亡くなった人が死亡した事実を知った日から3か月以内に手続きすることをお勧めします。

遺産放棄と相続放棄、結局どちらを選べばいいの?

遺産放棄(財産放棄)を選択するケース

- 一部の遺産のみ相続したい

- 相続債務がなく、相続手続きになるべく関与したくない

- 特定の相続人に、遺産を相続してもらいたい

相続放棄を選択するケース

- 相続財産のうちプラスの財産よりもマイナスの財産が多い

- 相続手続きの一切に関与したくない

- 他の相続人と関わりたくない

まとめ

遺産放棄と相続放棄は、それぞれの法的な意味や効果が異なります。相続人皆様自身が希望することや方針によって、正しく使い分ける必要があります。

特に相続手続きや他の相続人との関わり合いを持ちたくないために相続放棄を選択する場合は、相続の開始を知ってから3か月以内に手続きをしなければなりません。

ご自身にとって、どちらが最良の選択なのか判断に迷われている方は、なるべく早めに司法書士等の専門家に相談することをお勧めします。

お問い合わせはこちら(お問い合わせフォーム)

山田武史司法書士事務所

〒107-0062 東京都港区南青山二丁目2番15-1319号

TEL 03-6434-0717

FAX 03-6434-0727