Archive for the ‘生前対策’ Category

行方不明の相続人がいる相続手続きの進め方

記事をご覧いただき、有難うございます。港区の司法書士の山田武史です。

一部の相続人と連絡が取れず、所在も分からない場合は、そのままでは相続手続きを進めることができません。

この記事では、行方不明の相続人がいる場合の相続手続きの進め方について解説いたします。

行方不明の相続人を特定する方法

①行方不明者の住所を特定することから始める

住所や連絡先が分からない相続人がいる場合は、まず、その相続人の住所を調べることから始めます。住所を調べるには、その相続人の戸籍謄本を取得し、戸籍に書かれている本籍地で「戸籍の附票(こせきのふひょう)」を取得します。戸籍の附票には、その本籍地で戸籍が作られてから現在までの住所移転の履歴が記載されています。

そして、戸籍の附票に記載されている最新の住所地宛にお手紙を送ります。お手紙の内容としては、相続が発生したことや、相続人であることを理解してもらうために、相続関係を示した図などを同封し、相続手続きに協力してもらいたい旨を記載します。また、折り返しの連絡がもらえるよう、送り主であるご自身の連絡先を明記しておくことも必要になります。

ここで、ご注意頂きたいのが遺産分割協議書をいきなり送ってしまうと、相手の気分を害したり、不安にさせてしまうこともあり、手続きに協力してもらえないだけはなく、トラブルに発展する可能性もあります。お送りする書類や内容については慎重になる必要があります。

戸籍の附票に海外へ転出している記録がある場合は、日本国内に居住していない可能性があります。その場合は、海外に住んでいる相続人の親族や共通の知人に連絡先を聞いてみるか、外務省に「所在調査」を依頼する方法があります。

所在調査とは、海外に居住しているが、その所在が確認されていない日本人の連絡先等を外務省が調査するサービスのことです。

ただし、調査依頼ができるのは、その本人の3親等内の親族に限られ、また、所在が判明しても所在地を開示することに、その海外に居住している本人から同意を得られなければ開示されません。

引用元:外務省ウェブサイト「所在調査」

② 連絡しても返信がないとき

住所や電話番号が判明していてもお手紙を返信してもらず、連絡も来ない場合は、何らかの理由で無視している可能性があります。

こういった場合は、家庭裁判所を介して話し合いの機会を設ける方法があります。この方法を「遺産分割調停」といいます。

家庭裁判所に遺産分割調停を申し立てると相手方に呼び出し状が送達され、裁判官と調停委員が相続人全員から事情を聴き取り、遺産の分け方について話し合いによる解決を図ります。仮に、話し合いがまとまらなかったり、相手方の相続人が調停手続に協力しなかった場合には、審判手続きに移行されて、裁判官が遺産の分け方について審判を下します。

もっとも遺産分割調停は裁判所を介した手続きであるため時間や費用もかかります。遺産分割調停は最後の手段として、調停を申し立てる前に粘り強く連絡を試みるようにしましょう。

③相続人の所在が全く分からず、連絡を取る手段がない

行方不明の相続人が住民票や戸籍の附票に記載されている住所には実際に住んでいなかったり、その住所地に居住していた形跡はあるが帰ってくる見込みがなく、連絡を取る手段もない場合の対応方法は、以下に記載する2つの方法です。

不在者財産管理人を選任してもらう

一部の相続人の所在や連絡先が分からず、行方不明である場合は、家庭裁判所に申立てをして「不在者財産管理人」を選任してもらいます。

家庭裁判所は、提出された申立書や資料を確認して、申立人や行方不明になっている相続人の親族から事情を聴取し、不在者財産管理人を選任することが相当であると判断した場合に、不在者財産管理人を選任します。

不在者財産管理人は、行方不明になっている相続人自身の財産を管理したり、家庭裁判所から許可を得たうえで、その行方不明の相続人に代わって遺産分割協議や相続手続きを行うことができます。

行方不明になった経緯や期間によっては、「失踪宣告」を申し立てる

失踪宣告とは、生死不明になってから一定の期間が経過している人については、家庭裁判所の審判によって法律上死亡したものとみなす制度です。

失踪宣告には、その人が行方不明となった経緯や期間に応じて、「普通失踪」と「特別失踪」の2種類があります。

普通失踪

普通失踪とは、家出などにより、ある日突然連絡が途絶えてから生死不明の状態が7年経過している場合に、家庭裁判所に申立てることで、その7年が経過した日に死亡したものとみなされる制度のことです。

特別失踪

特別失踪とは、震災や災害、事故により生死不明となって1年経過している場合、家庭裁判所に申立てることで、その震災や災害、事故にあった時に死亡したものとみなす制度のことです。

相続手続きでは、行方不明の相続人について失踪宣告されると、その相続人(行方不明者)を死亡したものとして遺産分割協議を含めた相続手続きを行います。また、死亡したものとみなされた相続人(行方不明者)に配偶者や子などが存在する場合は、遺産分割協議などの相続手続きに加わってもらい手続きを進めることになります。

相続発生したときに困らないよう対策しましょう

ここまでご説明したとおり、相続人の中に行方不明者がいる場合は、「不在者財産管理人の選任」や「失踪宣告」など、家庭裁判所を介した手続きが必要になります。もっとも実際に全ての手続きが完了するまでには、相当の時間や費用がかかり、残された他の相続人にとっては大変な負担になることがあります。

自身の相続人になる人の中に行方不明や音信不通の方がいる場合は、将来、相続が発生したときに備えて、今の内から「遺言書」を作成して対策することを強くお勧めします。

遺言書とは

遺言書とは、財産を所有している本人が自身が亡くなった後の財産の承継先を指定する法的な文書のことです。

例えば、行方不明者以外の人に財産を相続させる旨の遺言書を作成しておくことで、相続が発生した後は、その遺言書のとおりに手続きを進められるため、不在者財産管理人選任や失踪宣告の申立てを行うことなく、不動産の名義変更や預貯金の相続手続を円滑に進めることができます。

今現在、ご家族(推定相続人)の中に行方不明者がいる方にとっては、相続トラブルの予防になります。

詳しくは、「遺⾔書を作成しなくてはいけない理由」をご覧ください。

まとめ

記事を最後までお読みいただき、ありがとうございました。

ここでは、行方不明の相続人がいる相続手続きについてご説明しました。

行方不明といっても住所や連絡先が分からないだけなのか、全く連絡が取れず行方不明なのか、経緯や背景など様々なケースがあります。

また、現在、ご家族の中に行方不明者の方がいる場合は、今の内から遺言書を作成するなど対策しておくことも重要になります。

対応方法や対策に困ったときは弁護士や司法書士などの専門家に、一度は相談してみてください。

当事務所では、初回の相談は無料で承っております。

お気軽にお問い合わせください。

お問い合わせはこちら(お問い合わせフォーム)

山田武史司法書士事務所

〒107-0062 東京都港区南青山二丁目2番15-1319号

TEL 03-6434-0717

FAX 03-6434-0727

家族信託と任意後見の違い

記事をご覧いただき、ありがとうございます。港区の司法書士山田武史です。

ご家族が認知症になったときの備えとして有効なのが家族信託と任意後見です。

どちらも「ご自身の財産管理を他者に任せる」制度ではありますが、制度の目的やその財産を管理する人の権限がそれぞれ異なります。

本記事では、家族信託と任意後見の違いについて解説していきます。

家族信託とは

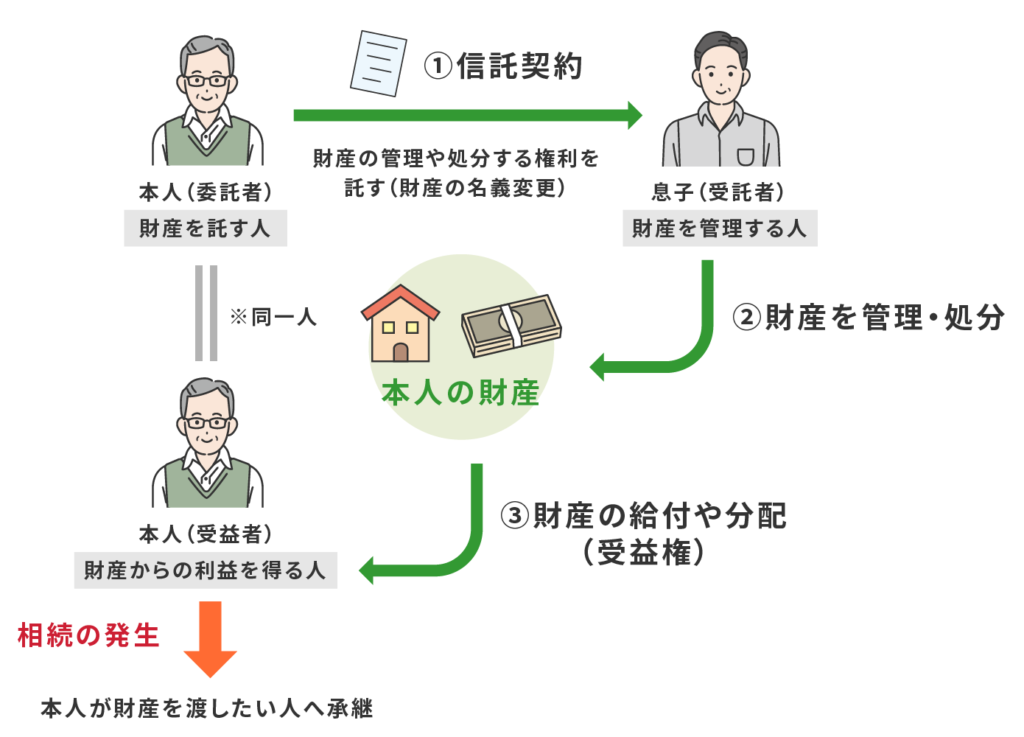

家族信託とは、ご自身の財産を信頼できる家族(又は親族)に託して、管理を任せる仕組みのことです。家族信託に、登場する人物としては、財産を託す人を「委託者」、財産管理をする人を「受託者」と呼びます。

家族信託では、受託者は、託された財産(信託財産)を自身の個人財産とは分けて管理します。

そして、受託者が管理する財産から得られる利益を受け取る人を「受益者」と呼びます。

詳しくは、「家族信託(家族のための信託)とは」をご覧ください。

任意後見とは

「後見」と聞くと、認知症などで判断能力の衰えた後に、「成年後見人」と呼ばれる人が家庭裁判所から選任される「法定後見制度」を思い浮かべる方は多いかと思います。

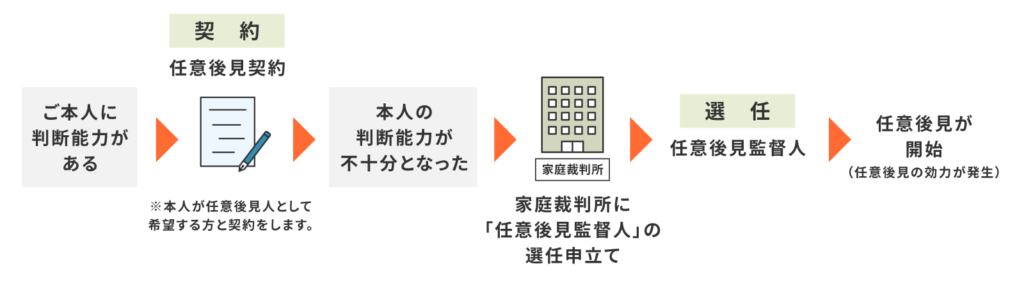

しかし、成年後見制度には、もう一つ「任意後見(制度)」があります。任意後見制度は、本人が元気な内に、将来、判断能力が衰えたときに備えて、自身の後見人を契約により指定することができる制度になります。

「法定後見制度」とは異なり、本人が希望する人を後見人として選任できる点が任意後見制度の特徴になります。

詳しくは、「成年後見について」をご覧ください

各制度を利用する理由は共通している

認知症対策(財産管理の対策)

各制度の違いについて、解説する前に両制度の共通している部分をお話しします。

どちらも財産を所有している方の生前の財産管理対策になります。

なぜ、生前の財産管理対策が必要になるのかというと、財産を所有している本人が認知症等により判断能力が低下・喪失すると自身の預金口座からお金を引き出すことが出来なくなったり、自身が所有する不動産を管理・処分(売却)することができなくなります。

これを「事実上の資産凍結状態」といいます。

任意後見制度や家族信託は、資産凍結を回避・予防するための対策が共通の目的となります。

なお、両者とも利用を始めるには契約の締結が必要になり、財産を所有している本人に判断能力があることが必要になります。

つまり、判断能力が低下した後は、任意後見制度及び家族信託を利用することは基本的には、できなくなります。

本人の意思を尊重した対策ができる

家族信託と任意後見は共に、財産管理を任される「受託者(家族信託)」や「任意後見人(任意後見制度)」の管理権限を財産を所有する本人が契約により取り決めることができます。

そういった意味では、両者は共に本人の意思を尊重した対策になります。

各制度を利用したときの主な違い

制度を利用する目的の違い

家族信託の目的

家族信託では、本人(委託者)が希望することを目的として、契約書に定めることにより、ある程度は財産管理の方法について自由に取り決めることができます。

例えば、財産を託した本人が認知症等を発症した後に、受託者が信託した不動産を売却し、その現金で本人が施設に入所するための費用や病院の入院費などを支払うことはもちろんですが、新たに収益不動産を購入するなど、受託者が資産運用できるよう契約書に定めておくこともできます。

任意後見の目的

任意後見の目的は、先に述べた「法定後見制度」と同様に、判断能力が衰えた本人が不利益を被らないよう生活を維持して財産を保護することが目的になります。

したがって、不動産を売却することは、本人の財産を減らす行為になりますので、後見人(任意後見人)は、本人の生活のためなど合理的な理由がなければ不動産を売却することは基本的にはできません。

また、後見人(任意後見人)は資産運用を目的として、本人の現金で収益不動産を購入することもできません。

関わる人の違い

家族信託に関わる人

家族信託に関わる人は、基本的には財産を所有している本人の家族や親族になります。

例えば、家族信託では、本人の財産を管理するのは家族(親族)です。したがって、家族信託に関与するのは、基本的には本人の家族・親族のみとなります。

なお、本人(委託者)が希望する目的のとおりに、受託者である家族が財産を管理しているか監督する役割として「信託監督人」を置くこともできます。この信託監督人は、他のご家族でも良いですし、専門家など第三者に依頼することもできます。

任意後見に関わる人

任意後見人は、本人の家族・親族だけではなく、本人が信頼している司法書士や弁護士などの専門家である第三者を選任することも出来ます。

もっとも本人の判断能力が衰えた後に、任意後見人による支援を開始する際は、家庭裁判所から「任意後見監督人」が選任されます。

「任意後見監督人」とは、本人が選任した任意後見人が契約内容や後見制度の目的に従って、事務を行っているか監督する人のことです。

任意後見監督人には、司法書士や弁護士などの専門家が家庭裁判所から選任されますので、当事者の家族だけではなく、最終的には裁判所や専門家である第三者が関与することになります。

各制度で実現できることの違い

受託者(家族信託)ができること

家族信託では、受託者の権限を契約により自由に設定することができます。

主な具体例としては、以下のとおりです。

- 託された現金で家族(受益者)の生活費を支払うこと

- 託された現金で不動産を購入・管理すること

- 託された不動産を修繕するための借り入れをすること

- 託された不動産を売却すること

- 託された株式の議決権を行使すること(株式を信託した場合)

※上記は、一例になります。また、一部の行為を制限することも契約により定めることができます。

任意後見人(任意後見)ができること

任意後見人ができることは、家庭裁判所から選任される「(法定)後見人」とできることは同じです。ただし、任意後見人ができることは、あらかじめ本人と契約で取り交わした範囲に限られます。

以下、任意後見人ができることの具体例を記載します。

- 本人の預貯金の管理・解約

- 本人名義の不動産の売却

- 身上監護に関する手続き

・介護保険の手続き

・病院の入退院の手続き

・医療に関する手続き

・療養看護に関する手続き

・リハビリに関する手続き

・施設の入退所に関する手続き

・住居の確保に関する手続き

※上記は、一例になります。また、一部の行為を制限することも契約により定めることができます。

本人が亡くなった後の手続きの違い

家族信託では、財産の承継先を指定できる

家族信託では、財産を託した本人が亡くなった後に、「誰が利益を受け取るのか」もしくは「誰が財産を受け取るのか」を契約で指定しておくことができます。

つまり、本人が亡くなった後の相続手続きが不要となります。(何も手続きが必要ないとは言い切れませんが、本人が亡くなった後に行う手続きは、通常の相続手続きと比べて限られます。)

任意後見では、財産の承継先を指定できない

任意後見では、本人が生きている間の財産管理について取り決めておくことはできますが、本人が亡くなった後の財産を誰が承継するのかは、任意後見契約では指定できません。

したがって、本人が亡くなった後の財産を特定の人に承継させたい場合には、任意後見制度の利用と併せて、遺言書を作成するなど、別の制度を併用することが必要になります。

詳しくは「遺⾔書を作成しなくてはいけない理由」をご覧ください

結局どちらを利用すればいいのか?

家族信託の利用を検討したいケース

- ご家族の間で財産管理を完結したい

- 家族の事情に応じた柔軟な財産管理をしたい

- 相続が発生したときにも備えたい

判断能力が衰えた後の財産管理を裁判所の関与なく、ご家族の中で完結したい方や本人のためだけではなく、障害のあるお子様や高齢の妻の生活を支援したいと希望される方は家族信託の利用を検討してみても良いかもしれません。

また、ご自身が生きている間の財産管理だけではなく、将来、ご自身が亡くなった後に、特定の人に財産を承継してもらいたいと望まれるのであれば、家族信託により対策することもできます。

任意後見制度の利用を検討したいケース

- 自身の身上監護についてのサポートを希望する

施設への入所手続きや病院への入院手続きなど、ご自身の生活を支援してもらいたい方は、任意後見制度を利用することを検討してみてください。

まとめ

記事を最後までご覧いただき、ありがとうございました。

ここでは、家族信託と任意後見の主な違いについて、解説いたしました。

実際には、どちらの制度が優れているのかではなく、財産を所有している本人が希望することに当てはめて選択することになるかと思います。

どの制度を利用すればいいか分からない方やお悩みの方は、一度専門家に相談してみることをお勧めします。

当事務所では、家族信託や任意後見契約、遺言書の作成などの相談を初回は無料で承っております。

お気軽にご利用頂ければと思います。

お問い合わせはこちら(お問い合わせフォーム)

山田武史司法書士事務所

〒107-0062 東京都港区南青山二丁目2番15-1319号

TEL 03-6434-0717

FAX 03-6434-0727

小規模宅地等の特例について

記事をご覧いただき、ありがとうございます。港区の司法書士山田武史です。

亡くなった人から土地を相続したときに、一定の要件を満たすことで、土地の相続税評価額を減らせる制度があります。これを「小規模宅地等の特例」といいます。

ただし、相続した全ての土地に小規模宅地等の特例が適用されるわけではなく、相続する土地の利用状況によって適用されるための要件は異なります。

本記事では、小規模宅地等の特例について、解説いたします。

小規模宅地等の特例とは

あらためて小規模宅地等の特例とは、一定の要件を満たすことで、亡くなったご家族から相続した土地の相続税評価額を最大80%まで減らすことができる税法上の特例のことです。

一般的に、不動産は他の財産と比べて評価額が高いこともあり、それに比例して納付する相続税額も高額になることがあります。

例えば、故人と相続人が同居していた自宅の土地をそのまま相続すると相続税を納付するために自宅を売却しなければならない事態も想定されます。

そこで、相続する土地の利用状況に応じて、土地の相続税評価額を減らし、土地を相続した人が納付する税金の負担を減らすための措置として小規模宅地等の特例が設けられました。

特例の対象になる土地について

小規模宅地等の特例の対象になる土地は4種類あり、それぞれ要件が異なります。

特定居住用宅地等

特定居住用宅地等とは、故人(被相続人)が居住していた自宅の敷地又は故人と生計を一にする親族が住んでいた土地のことです。

故人が居住していた自宅の土地

故人が居住していた自宅の土地については、土地を相続する人に応じて小規模宅地等の特例を受けるための要件が定められています。

【適用要件】

①故人の配偶者が相続(又は遺贈)により土地を取得する場合

- 配偶者が土地を取得する場合は、無条件で特例を受けられます。

②故人と同居していた親族が相続(又は遺贈)により土地を取得する場合

- 相続税の申告期限まで自宅に居住し、かつ所有していることが必要です。

③別居している親族が相続(又は遺贈)により土地を取得する場合

以下の要件を満たす必要があります。

- 故人に配偶者がいない

- 故人と同居している相続人がいない

- 故人が亡くなる前の3年間、自己又は自己の配偶者、自己の3親等以内の親族や特別の関係にある法人(親族が経営している法人など)が所有する家屋に住んでいないこと

※自己とは、土地を相続する相続人のことです。 - 親族自身が住んでいる家屋を過去に一度も所有していないこと

※つまり、土地を相続する人は賃貸物件に住んでいることが要件になります。 - 相続税の申告期限まで、相続した土地を所有していること

介護保険法の要支援や要介護認定を受けていた故人が、以下の施設等に入居していた場合は小規模宅地等の特例を利用できます。

- 養護老人ホーム

- 特別養護老人ホーム

- 経費老人ホーム

- 有料老人ホーム

- 介護老人保健施設

- 介護医療院

- サービス付き高齢者向け住宅

障害者認定されている場合も、以下の施設等へ入居・入所していた場合は特例を利用できます。

- 障害者支援施設

- 共同生活援助を行う住居

故人と生計を一にする親族が住んでいた土地

故人が所有する土地に故人と生計を一にする親族が住んでいた場合も小規模宅地等の特例の対象になります。例えば、故人が所有している自宅に相続人が住み、故人は単身赴任などで別の場所に住んでいる場合です。

【適用要件】

①故人の配偶者が相続(又は遺贈)により土地を取得する場合

- 配偶者が土地を取得する場合は、無条件で特例を受けられます。

②故人と生計を一にしていた親族が相続(又は遺贈)により土地を取得する場合

- 相続税の申告期限まで自宅に居住して、かつ所有していることが必要になります。

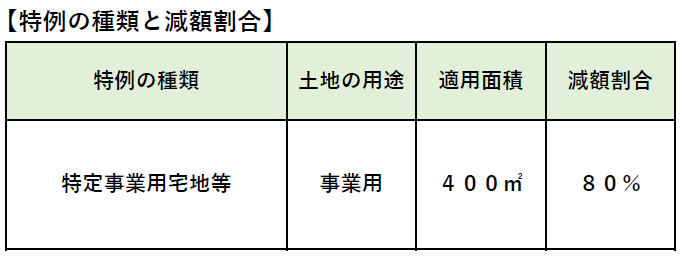

特定事業用宅地等

特定事業用宅地等とは、故人が生前に事業をしていた建物などの敷地については、一定の要件を満たすことで、小規模宅地等の特例を受けることができます。ここにいう事業には、店舗を構えて事業を運営していることをいいます。なお、アパートや駐車場の経営は該当しません。

故人が生前に営んでいた事業に使用していた土地

【適用要件】

故人の親族が相続又は遺贈により土地を取得する

- 土地を相続した親族は、相続税の申告期限まで、故人の事業を継続させ、かつ土地を所有していなければなりません。なお、事業を始めてから3年以内に故人が亡くなっている場合は、一定の規模以上の事業を除き、特例の適用対象外になります。

故人と生計を一にする親族が事業に使用していた土地

故人が所有する土地を故人と生計を一にする親族が事業に使用していた場合も小規模宅地等の特例の対象になります。例えば、故人と同居している親族が故人の所有する土地の上で事業を営んでいた場合です。

【適用要件】

事業をしている生計を一にする親族が相続又は遺贈により土地を取得する

- 土地を相続した親族は、相続税の申告期限まで自己の事業を継続させ、かつ土地を所有していなければなりません。なお、事業を始めてから3年以内に故人が亡くなっている場合は、一定の規模以上の事業を除き、特例の適用対象外になります。

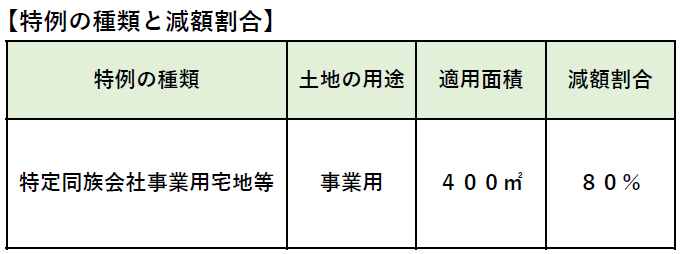

特定同族会社事業用宅地等

特定同族会社事業用宅地等とは、故人とその親族が50%を超える株式を所有する会社が故人の土地を用いて事業を行っていた場合は、一定の要件を満たすことで、小規模宅地等の特例を受けることが出来ます。なお、ここにいう事業にはアパートや駐車場の経営は該当しません。

故人と親族が経営する会社の事業に使用していた土地

【適用要件】

会社役員である親族が相続又は遺贈により土地を取得する

- 土地を相続した親族は、相続税の申告期限まで会社役員であることを継続し、かつ土地を所有していなければなりません。

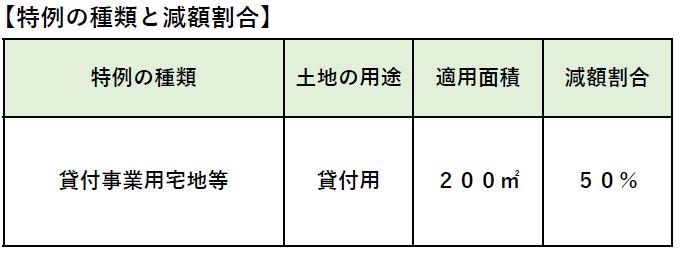

貸付事業用宅地等

貸付事業用宅地等とは、故人が所有する土地を貸し付けて収益を得ている場合は、一定の要件を満たすことで、小規模宅地等の特例を受けることができます。例えば、アパートや駐車場の経営は、「特定事業用宅地等」に該当しませんが、「貸付事業用宅地等」には該当します。

故人が生前に貸付事業をしていた土地

【適用要件】

故人の親族が相続又は遺贈により土地を取得する

- 土地を相続した親族が貸付事業を引き継いで相続税の申告期限まで継続し、かつ土地を所有していなければなりません。なお、貸付事業を始めてから3年以内に故人が亡くなっている場合は、特例の適用対象外になります。

故人と生計を一にする親族が貸付事業に使用していた土地

故人が所有する土地を故人と生計を一にする親族が貸付事業に使用していた土地も小規模宅地等の特例の対象になります。例えば、故人と同居している親族が故人の所有する土地に、アパートを建築して収益を得ている場合です。

【適用要件】

貸付事業をしている生計を一にする親族が相続又は遺贈により土地を取得する

- 土地を相続した親族は、相続税の申告期限まで自己の貸付事業を継続させ、かつ土地を所有していなければなりません。なお、貸付事業を始めてから3年以内に故人が亡くなっている場合は、特例の適用対象外になります。

まとめ

記事を最後までお読みいただき、ありがとうございます。

小規模宅地等の特例は、相続人にとっては納付する相続税額を減らすことができるので有用な制度です。ただし、実際に特例を受けるためには、故人と相続人の関係性や相続した後の状況など細かく要件が定められており、特例を受けて相続税を申告する際は、要件に該当するのか、専門家である税理士に事前に相談するなど、十分に注意してください。

当事務所では、お客様のご要望に応じて専門家である税理士をご紹介させて頂いております。

お気軽にご相談ください。

お問い合わせはこちら(お問い合わせフォーム)

山田武史司法書士事務所

〒107-0062 東京都港区南青山二丁目2番15-1319号

TEL 03-6434-0717

FAX 03-6434-0727

相続登記が放置される理由と対策

記事をご覧いただき、ありがとうございます。司法書士の山田武史です。

前回から引続き、相続登記の義務化に関連する記事になります。

以前の記事では、相続登記が義務化される前に知っておきたいポイントや今の内から確認することをご紹介しました。

【前回までの記事】

今回は、現在不動産を所有されている方に向けて、相続登記の義務化に備えた対策方法をご紹介します。

相続登記の放置には理由がある

そもそも相続人が相続登記を放置する理由は何でしょうか?

「相続」という手続きに関わったご経験のある方や不動産を相続した方であれば、何となく想像ができるかもしれません。

対策方法を検討する前に、相続登記が放置されてしまう理由を今一度確認してみましょう。

相続人が相続登記をしない、できない理由

不動産を相続しても相続人が利用する予定がない

相続人の中には、自宅を所有されている方も多く、また、離れて生活している家族にとっては、地方や遠方にある実家を相続しても利用する予定がないため、不動産を相続しても管理や処分することが負担になり、相続登記せずに放置してしまうことがあります。

利用や処分ができない不動産に費用や手間を掛けたくない

実際のところ相続した不動産が経済的な価値が高い場合や市場からみて需要のある不動産であれば、売却することができるため最終的には相続登記がされます。

ただし、相続する不動産の中には、利用する予定もなく売却を含めた処分ができない不動産も存在します。そういった不動産を相続するとしても費用や手間をかけてまで相続登記しようと思う方は多くありません。

相続する不動産を把握してなかった

相続人が相続する不動産を把握できないことがあります。先祖代々引き継いできた地方にある土地などは、ご家族が調査しても判明しないことがあります。

また、亡くなったご本人も把握していない不動産が存在することがあります。例えば、故人が遺言書を書いていたところ、意図せず一部の不動産について記載漏れがあることも珍しくありません。

故人や相続人が把握していない不動産は、その不動産の名義人が何世代も前の方であることが多く、相続登記しようにも戸籍の収集に手間や費用が掛かってしまい、そのまま放置してしまうことがあります。

相続人同士の話し合いがまとまらない

相続登記できない代表的な例として、相続人同士の話し合いがまとまらず不動産を相続する人を決められないまま、相続登記が放置されてしまうことです。話し合いがまとまらない場合には、家庭裁判所を介した遺産分割調停や審判により、不動産を相続する人を決めることもできます。ただし、解決するまでに時間や費用もかかるため、そこまでして相続登記しようと思わない方もいます。

一部の相続人と連絡が取れず、手続きができない

相続人の人数に関わらず、一部の相続人と連絡が取れないことがあります。不思議に思われる方もいますが、実際にそういった事例はあります。例えば、一部の相続人の連絡先が分からず、戸籍や住民票を取得しても実際には、その住所地に居住していないなど、現在のお住いや所在が判明しないケースです。

そういった場合は、家庭裁判所に「不在者財産管理人」の選任してもらい、所在が分からない相続人に代わって、遺産分割などの相続手続きや相続登記の申請人として関与してもらうことになります。

ただ、不在者財産管理人の選任には時間と費用が掛かるため、裁判所の手続きを含めて手続きをせずに放置されてしまうことがあります。

今後は、どういった対策が必要になるのか

ここからは、不動産を所有されている人や将来不動産を相続する人に向けて、相続登記を円滑に進める方法や相続登記が放置されないための対策方法をご紹介します。

対策方法①ご家族で話し合って対策する機会を設ける

相続登記が放置される理由の大部分は、相続人が不動産を相続しても利用する予定がなく、管理や処分に困るためです。

そういったことを理由に相続登記を放置されないために、将来不動産を相続する家族がどういった考えを持っているのか、今の内から家族間で話し合うことが大切です。

また、相続の話題を親である本人に話しづらい場合は、「相続登記の義務化」や「所有者不明土地問題」など、世間の話題をきっかけに対策することについて、親がどんな考えを持っているのか聞いてみるのも良いでしょう。また、当事務所を含めた専門士業のホームページやコラムなどを紹介してみることもお勧めです。

対策方法②相続登記を円滑に進めるために、「遺言書」を作成する

相続登記を含めた相続手続きを進めるうえで、もっとも問題になりやすいのが遺産分割協議です。遺産分割協議とは、遺産の分け方について相続人全員で話し合うことです。

遺産分割協議が複雑化して時間が掛かるケースは以下のとおりです。

- 遺産の分け方について相続人同士の意見がまとまらない

- 相続人の中に認知症を発症もしくは、判断能力に疑いのある方がいる

- 一部の相続人と連絡が取れず、所在も分からない

上記のいずれかに該当する場合は、家庭裁判所を介した手続きが必要になり、当事者である相続人が想定しているよりも手続きに手間や費用、時間がかかります。

遺言書を作成して、あらかじめ財産の承継先を指定することで、相続人同士で遺産分割協議を行う必要がなくなり、相続登記を含めた相続手続きを円滑に進めることができます。

現代の相続トラブルは、相続人同士の争いだけではなく、高齢化社会における特有の問題が存在します。遺言書を作成することは、相続登記を円滑に進められるだけではなく、相続トラブルを予防する方法として非常に効果的です。

相続登記の義務化に備えるためにも遺言書を作成することをお勧めします。

対策方法③あらかじめ不動産を売却して現金化する

相続登記の義務化に備える対策として、最もシンプルな対策方法は、将来相続人が取得(相続)する財産に不動産がないことです。相続する不動産が無ければ相続登記も必要ありません。

また、相続人が複数人になる場合は、不動産そのものを共同で相続するよりも現金で分け合った方が相続人同士のトラブル予防になります。不動産を共同で所有することは、リスクになることが多く、相続する不動産に相続人が居住もしくは利用する予定もなければ、現金を相続する方が相続人にとっても適切なことがあります。

現在、複数の不動産を所有されている方は、今の内からご家族で話し合っていただき、不動産を処分・整理することも方法の一つとして検討してみてください。

対策方法④売却が難しい不動産は専門業者に有料で引き取ってもらう

不動産を売却するにしても買い手を見つける必要があります。

もっとも、最近では不要な土地・建物を有料で引き取るサービスを行っている専門の不動産会社があります。これは、売却とは異なり、不動産の所有者が不動産会社に費用を支払って土地や建物を引き取ってもらう方法です。

一般の取引では売却できない不動産を処分する方法の一つとして検討してみてください。

ただし、有料の引き取りサービスを行っている不動産会社の中には、詐欺をはたらく会社もあります。不動産を引き取ってもらう際は、支払う費用の妥当性や支払うタイミング、不動産の名義変更の有無や引き取った後に不動産会社がどういった目的で不動産を利用するのか確認することが重要になります。

対策方法⑤相続した不要な土地を有料で国に引き取ってもらう

以前の記事でもご紹介しましたが、相続した不要な土地を有料で国に引き取ってもらうこともできます。これを「相続土地国庫帰属制度」といいます。現在、所有されている不動産の中に、先代から相続した土地があり、処分に困っている場合は対策方法の一つとして検討する余地はあります。

ただし、あくまでも私見ですが、引き取ってもらうための要件は厳しく、ある程度の費用もかかるため、利用する場合は、お近くの法務局(本局)や司法書士などの専門家に一度は相談することをお勧めします。

参考記事「相続土地国庫帰属制度とは」

今後は、何もしないことが一番のリスクになる

これまでは、相続登記を放置しても義務や罰則はなかったため、そのまま放置しても直ぐに問題にならなかったかもしれません。ただし、今後は相続登記が義務化されて期限や罰則が設けられます。

「相続人申告登記制度」を利用することで、一時的に義務を果たして罰則を免れることはできますが、最終的には「本来の相続登記」を申請する必要があります。

また、「相続」という手続きは、どこかの段階(世代)で解決しなければ、更に複雑になる性質があります。複雑になるほど、相続人自身で解決できないだけでなく、専門家に依頼するとしても難易度が高くなるため費用も比例して高額になることがあります。

ご自身の後に続く世代のためにも今の内から手続きを終わらせるようにしましょう。

相談先を迷っている方は、司法書士に相談してください!!

現在、相続登記を放置されている方で、ご自身で手続きすることが「難しいなぁ…」、「無理そうだなぁ…」と思われた方、相続登記の義務化に備えた対策方法をご検討中の方は、司法書士にご相談ください。

当事務所でも相続登記をはじめ事前の対策としての遺言書の作成や家族信託(民事信託)などのご相談やご依頼を承っております。

お気軽にご相談ください。

お問い合わせはこちら

山田武史司法書士事務所

〒107-0062 東京都港区南青山二丁目2番15-1319号

TEL 03-6434-0717

FAX 03-6434-0727

相続登記の義務化に備えて確認すること

記事をご覧いただき、ありがとうございます。司法書士の山田武史です。

前回の記事では、相続登記の義務化と知っておきたいポイントを解説しました。

【前回の記事】のおさらい

- 令和6年4月1日からは相続登記の申請が義務になる

- 不動産を相続することを知った日から3年以内に相続登記する

- 相続登記を放置すると10万以下の過料が科される可能性がある

- 期限に間に合わない場合は、「相続人申告登記制度」を利用する

前回の記事は、こちらをご覧ください。

既に不動産を相続した方でも相続登記していなければ、令和6年4月1日以降は申請することが義務になります。

今回は、ご自身だけではなく、ご家族が不動産を相続された方に向けて、今の時点で相続登記されているか確認する方法をご紹介します。

相続登記されているか確認する方法

不動産の登記簿謄本を取得する

相続登記されているか確認するための確実な方法は、「相続した不動産の登記簿謄本(登記事項証明書)」を取得することです。

登記簿謄本に相続人の住所・氏名が記載されていれば相続登記されています。反対に、登記簿謄本の所有者欄の最後に、亡くなった方の住所・氏名が記載されている、もしくは、亡くなった方しか記載されていない場合は、相続登記されていない可能性があります。

不動産の登記簿謄本は、調べたい土地の所在や地番、建物の家屋番号が判明していれば、全国のどこの法務局でも取得できます。

「登記識別情報通知」又は「登記済権利証」を確認することもお勧めです。

登記簿謄本を確認する以外にも不動産の「登記識別情報通知」又は「登記済権利証」の記載を確認してみてください。

相続登記している場合は、不動産を相続した相続人宛にどちらかの証明書が法務局から発行されています。なぜ、2種類あるのかですが、相続登記した年代によって法務局から発行される証明書が異なるからです。

どちらかの証明書に亡くなった人の住所・氏名が記載されていると、相続登記されていない可能性があります。その証明書に記載されている土地・建物の登記簿謄本を取得して、不動産の所有者が亡くなった人の名義になっていないか確認してみてください。

「登記識別情報通知の下部に貼られているシールは剥がさないでください!」

登記識別情報通知の下部に貼られているシールを剥がすとパスワードが記載されています。そのパスワードを第三者に見られてしまうと勝手に不動産の名義を移されてしまう恐れがあります。

不動産の登記簿謄本を取得するときに、そのパスワードを使用することはありません。

不動産を処分する時以外は、パスワードは使用しませんので剥がさず保管してください。

相続した不動産が分からないとき

相続した土地の所在や地番、建物の家屋番号が分からなければ、不動産の登記簿謄本を取得することもできません。

以下は、相続した不動産を特定する方法です。

相続した当時の資料を確認してみる

相続手続きに使用した遺産分割協議書や税務署に相続税の申告をしたときの資料などを確認してみてください。それらの資料に記載されている土地の所在や地番、家屋番号を確認して不動産の登記簿謄本を取得してみてください。

稀に、遺産分割協議に記載されている不動産であっても相続登記されていないことがあります。

固定資産税の「納税通知書」を確認する

相続した土地の所在や地番、建物の家屋番号を調べる方法として、「納税通知書」を確認することもお勧めです。

不動産を所有されている方には、毎年4月から6月頃に固定資産税の「納税通知書」が送られてきます。納税通知書に記載されている土地の所在、地番、建物の家屋番号を確認して不動産の登記簿謄本を取得してみてください。

注意点①相続登記していない場合でも納税通知書は届きます

固定資産税は、相続登記していない場合でも課税されます。したがって、納税通知書に記載があるからといって相続登記されているとは限りません。なお、相続登記されていない不動産の場合は、役所としても誰が不動産を相続したか把握できないため、複数の相続人がいる場合は任意で選択した相続人宛に納税通知書が送られます。

注意点②固定資産税が課税されない不動産もあります

亡くなった人が所有していた不動産でも課税標準額が一定額に満たない土地、建物やそもそも非課税の私道(道路)などは、固定資産税が課税されないため納税通知書に記載がなかったり、納税通知書自体が送られてきません。したがって、相続登記したと思っても申請が漏れていることがあります。

【固定資産税が課税されない不動産】

- 土地の課税評価額が30万円未満

- 建物の課税標準額が20万円未満

- 「私道(道路)」として利用されている土地

課税されていない不動産は「名寄帳」を取得して確認する

名寄帳とは、各自治体ごとに個人が所有している不動産を一覧にまとめた帳簿のようなものです。

名寄帳には、固定資産税が課税されていない土地や建物、非課税の土地なども記載されます。(※自治体ごとに取扱いが異なることもあります。)

もっとも、名寄帳で判明するのは、その市区町村内で管理している不動産のみです。全国の市区町村に対して名寄帳を請求することはできますが、却って手間と費用がかかるため地域を絞って請求することをお勧めします。

相続登記されていない不動産が見つかったとき

相続登記されていない不動産が見つかったときは、以下のいずれかの方法により相続登記を行います。

相続登記されていない不動産が見つかった経緯

遺産分割協議書に記載された不動産

遺産分割協議書に記載されている不動産でも相続登記されていないことがあります。

その場合は、遺産分割協議書に記載されているとおりに相続登記を申請します。相続登記に必要な書類として、相続した当時に使用した「遺産分割協議書」、「相続人の印鑑証明書」、「戸籍謄本等」を使用できます。

ただし、「評価証明書」は、相続登記を申請する年の評価証明書を取得する必要があります。例えば、平成30年に相続した時に作成した遺産分割協議書を使用して、令和5年に相続登記を申請するのであれば、令和5年度の評価証明書が必要になります。

なお、遺産分割協議書以外の書類が紛失している場合は、再度収集する必要があります。

遺言書に記載された不動産

遺言書により不動産を相続する人が指定されている場合でも相続登記されていないことがあります。その場合は、遺言書で指定された人の名義にするための相続登記を申請します。

相続登記を申請するときに添付する書類については、遺産分割協議書と同様に当時の遺言書や戸籍謄本などを使用できます。なお、評価証明書についても同様に相続登記を申請する年度の評価証明書を取得する必要があります。

遺産分割協議書や遺言書に記載されていない不動産

遺産分割協議書や遺言書に記載されていない不動産が見つかり、相続登記されていない場合は、相続人同士で話し合って不動産を相続する人を決めて頂くか、相続人全員の名義で登記する方法があります。

もっとも遺産分割協議書や遺言書に、下記のような記載がされている場合があります。

【遺産分割協議書の記載例】

- 「本協議書に記載がされていない財産については、相続人Yが取得する。」

【遺言書の記載例】

- 「本遺言書に記載した財産以外の遺言者の財産は、相続人Xに全てを相続させる。」

上記のような記載があれば、その指定どおりに遺産分割協議書や遺言書を使用して相続登記を申請することができます。

詳細は、「不動産の名義変更(相続登記)」をご覧ください。

相続登記を放置すると、どうなるのか

「相続登記されていない不動産が見つかった場合は、速やかに相続登記をしましょう!」とは、いってもどうしても面倒だからといって放置してしまう方はいます。

相続登記を放置することで得られる唯一のメリットは、登録免許税などの費用が掛からないことです。ただし、今後は相続登記を放置すると登録免許税以外にも10万円の過料が科されてしまいます。

その他にも相続登記を放置することのリスクは数多くあります。

主なリスクを以下にまとめましたのでご覧ください。

相続登記を放置するリスク

相続登記の有無に関係なく所有者としての管理責任は負う

相続人は、相続登記の有無に関係なく、不動産の所有者として管理責任を負います。

先程、述べたとおり相続登記の有無に関係なく固定資産税は課税されます。

その他にも相続人は相続した不動産の管理責任(民法第918条)や工作物責任(民法第717条)を負うことになります。

例えば、相続した建物が倒壊したり、放火されて隣家に被害が及んだ場合は、賠償責任を負うことになります。もっとも相続登記していなければ、対外的には誰が不動産を相続したか判明しないため相続人全員が責任を問われかねません。

つまり、第三者だけではなく不動産を相続しない、もしくは相続する意思のない相続人との間で責任の所在についてトラブルになることがあります。

相続登記を放置することで、より一層手間や費用がかかる

相続登記を放置している間に、当初の相続人が亡くなってしまうことがあります。

相続人が亡くなることで不動産の権利が次世代の相続人に移るため相続登記に関わる人や収集する書類の数も増えていき、当初は面倒に思っていた相続登記がより一層複雑になり、手間や費用もその分掛かってしまいます。

相続した不動産を売却したいと思ってもできない

相続した不動産をいざ売却したいと思っても相続登記しなければ売却することはできません。

不動産の名義が亡くなった人のままでは、不動産の所有者が明らかにならず、不動産を購入したい人にとっても「誰と売買契約を結べば良いのか」、「誰に代金を支払えば良いのか」が分かりません。

もっとも不動産を売却するには、不動産を相続した相続人全員の同意が必要になります。相続登記を放置している間に相続人が亡くなり相続人の数が増えることで、売却手続きに関与する人も増えます。

関わる人が多ければ、その分権利関係や利害関係が複雑になり、不動産を売却するまでに時間が掛かったり、売却すること自体ができないケースも少なくありません。

第三者に不動産の権利を取得される危険性がある

不動産を相続した多くの方は、相続登記せずとも自身が所有者であるから問題ないと思われている方がいます。ただ、不動産の権利は登記した人の早い者勝ちの性質があります。

というのも相続人同士が話し合って、特定の相続人が不動産を相続することはできます。ただし、その相続人が単独で不動産を相続したことを主張するには相続登記しなければなりません(民法第899条の2)。

相続登記しない間に、他の相続人が自身の名義で勝手に相続登記を行ったり、不動産の権利(持分)を第三者に売却することも手続き上は可能です。また、他の相続人に対する債権者等は、不動産の権利を差し押さえれることもできます。

一度不動産を売却されたり差し押さえられたりすると、もはや自身が不動産を単独で取得したことを主張できなくなります。

これらのリスクを次世代の家族が負担することになる

一番気を付けて頂きたいのが、こういったリスクが有るにも関わらず、ご自身の代で解決せずにいると、今度は次世代の相続人であるお子さんや他の親族に負担が引き継がれることです。

今は問題ないと思われたり、やっぱり面倒だからといって相続登記を放置してしまうと、次はご自身のお子さんやお孫さんが同じようなリスクを背負うだけではなく、更に複雑化して解決できない問題に発展することもあります。

不動産を相続された方や相続登記されていない不動産が見つかった場合には、速やかに相続登記をしましょう。

まとめ

最後までお読み頂き、ありがとうございました。

相続登記を放置されている方は早めに相続登記を完了させることをお勧めします。

「相続登記を放置している」、「相続登記されているか確認したい」、そのような方は、ぜひ一度当事務所にお問合せください。

お問い合わせは※こちら。

次回の記事では、ご自身やご家族が不動産を所有されている方に向けて、相続登記が義務化されても慌てないために、今の内からできることや対策方法についてご紹介しようと思います。

山田武史司法書士事務所

〒107-0062 東京都港区南青山二丁目2番15-1319号

TEL 03-6434-0717

FAX 03-6434-0727