Archive for the ‘家族信託(民事信託)’ Category

抵当権が付いた不動産を信託する際の手続き/信託財産責任負担債務とは

記事をご覧いただき、ありがとうございます。司法書士の山田武史です。

家族信託しようにも信託する不動産に抵当権などの担保が付いていることがあります。

不動産や現金などのプラスの財産を信託することはできますが、借金などのマイナス財産は、信託することはできません。

つまり、家族信託をしたとしても抵当権で担保されているローンが受託者に移ることはありません。

もっとも、不動産に抵当権が付いている場合でも信託することは可能です。

ただし、信託する際は、債権者(抵当権者)である銀行等から承諾を得る必要があります。その際、受託者がローンを返済できるよう、債務引受契約を締結することと併せて、受託者が引き受けた債務を「信託財産責任負担債務」とすることがあります。

信託財産責任負担債務といっても、難しい用語であり、理解しづらい部分があるかと思います。

本記事では、抵当権が付いた不動産を信託する際の手続きと信託財産責任負担債務について解説いたします。

家族信託(民事信託)の利用を検討している方は、参考にしていただければ幸いです。

債務は信託できない

不動産などに抵当権が付いている場合は、委託者が何らかのローンを支払っていることになります。例えば、居住用の不動産を購入するときの住宅ローンであったり、賃貸用のアパートなどの収益不動産でしたら事業用のローンが該当します。

法律上は、こういったローンのことを「債務」といいます。そして、債務は信託財産として信託することができません。信託できる財産は、現金や不動産などのプラスの財産だけです。

それでは、不動産に抵当権が付いている場合は、家族信託を利用できないのでしょうか。

家族信託をする目的としては、財産を所有している方の高齢化に備えた財産管理です。家族信託を利用するのであれば、債務の負担や支払いについても受託者に託すことが必要になります。

以下からは、抵当権が付いている不動産を信託する際の手続きについて解説いたします。

抵当権が付いた不動産を家族信託する際の手続き

抵当権が付いている不動産を信託することは、手続上は可能です。ただし、抵当権を有する金融機関に伝えずに、黙って、不動産を信託してしまうと契約違反として、残債務(ローン)の一括返済を求められる可能性があるのでご注意ください。

以下からは、抵当権が付いている不動産を信託する場合の手続きについて解説いたします。

抵当権を有する金融機関から承諾を得る

冒頭でも述べたとおり、抵当権が付いている不動産を金融機関に黙って信託することは危険です。

実務上、金融機関から借入を行う際に取り交わす金銭消費貸借契約には、「担保に入れた不動産の所有権を移転するには金融機関の承諾を要する」との規定があります。

つまり、不動産を信託すると不動産の所有権が委託者から受託者に移転するため、債権者である金融機関に黙って、不動産を信託すると契約違反になるため、返済期限を待たずにローンの一括返済を求められることになります。

したがって、抵当権の付いている不動産を信託する場合は、抵当権を有する金融機関に事前に家族信託をすることを相談して承諾を得る必要があります。

金融機関と債務引受契約を締結する

金融機関から承諾を得て、抵当権が付いている不動産を信託したとしても、ローン(債務)は、元の借主である委託者のままです。つまり、不動産の所有権が受託者に移転したとしても、連動して受託者がローンを負担することにはなりません。ローン(債務)を負担しているのは、委託者のままです。

ここで問題となるのが、「委託者が認知症になったときのリスク」と「金融機関側のリスク」です。

具体的な例としては、委託者である親が金融機関から融資を受けて不動産を購入しており、まだローンが残っている状態の不動産を信託する場合です。この場合、不動産を信託することにより、不動産の名義が委託者から受託者に変わりますが、ローンを負担しているのは委託者である親です。

そして、ローンを負担している親(委託者)が認知症等により判断能力が低下・喪失してしまうと、親自身でローンを返済できなくなります。また、受託者が信託された不動産を売却して、ローンを一括返済するにも債務者である親(委託者)の判断能力が喪失している以上、返済手続きをすることもできません。

また、ローンの返済が滞った場合、債権者である金融機関は、債務者の口座と相殺処理することになります。相殺処理とは、ローンを負担している親(委託者)名義の預金口座からローンを差し引いて、債権を回収することです。

特に、マンションやアパートなどの収益不動産を信託すると、その家賃の振込先は、受託者の信託口口座に振り込まれることになります。

不動産を信託する前であれば、家賃は委託者の口座に振り込まれるため、万が一ローンの返済が滞ったとしても委託者の口座にある預金から債権を回収することができます。ただ、収益不動産を信託している場合は、家賃収入が入るのは受託者の信託口口座のため、ローンの返済口座と異なることになり債権を回収することができなくなるリスクがあります。

そのため、抵当権が付いている不動産を信託する場合、金融機関から受託者を債務者とする債務引受契約の締結を求められることがあります。

「債務引受契約」とは、債務を移転させる契約のことをいいます。つまり、債務を負担する人を委託者から受託者に変更する手続きのことをいいます。

債務引受をすることにより受託者が債務者としてローンを毎月返済したり、万が一返済が滞った場合でも債権者である金融機関は、受託者の財産から債権を回収できるようになります。

【債務引受の方法は2つある】

- 免責的債務引受

免責的債務引受とは、委託者が負担しているローンを受託者が引き受ける方法のことです。

免責的債務引受をすることで、委託者がローンを負担することはなくなり、受託者がローンを返済していくことになります。 - 重畳的債務引受

重畳的債務引受とは、委託者と一緒に受託者がローンを引き受ける方法のことをいいます。

重畳的債務引受をすることで、委託者と受託者が共同してローンを返済していくことになります。

上記の方法のうち、どちらを選ぶかは債権者である金融機関と協議のうえ決めることになります。

抵当権が付いている不動産を信託する場合は、債権者である金融機関等から承諾を得ると共に、受託者への債務引受が可能か事前に確認することが必要になります。

信託契約の中で信託財産責任負担債務とする

金融機関等と債務引受契約を締結することで委託者が負担していた債務を受託者が負担することになります。

ただ、債務引受をしただけでは、委託者の債務を受託者が個人的に負担するだけです。つまり、受託者は、委託者から信託された財産から債務を返済することはできません。また、金融機関側も信託された財産から債権を回収することができません。

つまり、受託者は、引受けた債務について、そのままでは信託された財産から返済できません。債務引受契約は、委託者が負担していた債務を受託者が個人的に負担する契約になるため、信託とは切り離された契約です。したがって、そのままでは受託者の固有財産から債務を返済することになります。

そこで、実務上は債務引受契約を締結すると共に、委託者と受託者の間で締結する信託契約の中で、受託者が引き受けた債務を「信託財産責任負担債務」とする規定を定めます。

委託者から引き受けた債務を「信託財産責任負担債務」とすることで、受託者は、委託者から信託された財産から債務を返済したり、金融機関は、支払いが滞ったときに信託された財産から債権を回収できるようになります。

信託財産責任負担債務とは

抵当権が付いている不動産を信託する場合は、「金融機関から承諾を得ること」、「受託者が債務を引き受ける契約をすること」、「受託者が引き受けた債務を信託財産責任負担債務」とすることをご説明しました。

抵当権が付いている不動産を信託する場合に、理解がしずらい部分としては、この信託財産責任負担債務ではないでしょうか。

「信託財産責任負担債務」とは、信託財産をもって履行すべき義務を負う債務のことをいいます。

信託法では以下のとおり規定がされています。

【信託法第2条9項】

この法律において「信託財産責任負担債務」とは、受託者が信託財産に属する財産をもって履行する責任を負う債務をいう。

この規定を簡単にいうと、信託した財産から受託者が返済する義務がある債務のことをいいます。

なぜ、この規定があるのかというと財産を信託すると受託者は「信託された財産」と「受託者の固有財産」を持つことになります。

一方、委託者が財産を信託すると、財産の名義が受託者に変わるため、委託者の固有財産からも切り離されます。

固有財産とは、信託された財産以外の委託者や受託者が所有している財産だと思ってください。

そして、委託者や受託者が個人的に借金をしている場合でも、その債権者(お金を貸している人)は、原則として信託された財産からは債権(借金)を回収することができなくなります。

これを信託の「倒産隔離機能」といいます。

つまり、信託された財産は、委託者や受託者の「固有財産」とは、別の「信託財産」として取り扱われるため、委託者や受託者が個人的に負っている債務は、各々の固有財産から返済することが原則になります。

ただし、委託者と受託者の合意があれば、信託財産から返済する責任がある債務とすることができます。

これを「信託財産責任負担債務」といいます。

信託財産責任負担債務になるものは、信託法に規定されています。

【信託法21条1項】(信託財産責任負担債務の範囲)

次に掲げる権利に係る債務は、信託財産責任負担債務となる。

一 受益債権

二 信託財産に属する財産について信託前の原因によって生じた権利

三 信託前に生じた委託者に対する債権であって、当該債権に係る債務を信託財産責任負担債務とする旨の信託行為の定めがあるもの

四 第百三条第一項又は第二項の規定による受益権取得請求権

五 信託財産のためにした行為であって受託者の権限に属するものによって生じた権利

六 信託財産のためにした行為であって受託者の権限に属しないもののうち、次に掲げるものによって生じた権利

イ 第二十七条第一項又は第二項(これらの規定を第七十五条第四項において準用する場合を含む。ロにおいて同じ。)の規定により取り消すことができない行為(当該行為の相手方が、当該行為の当時、当該行為が信託財産のためにされたものであることを知らなかったもの(信託財産に属する財産について権利を設定し又は移転する行為を除く。)を除く。)

ロ 第二十七条第一項又は第二項の規定により取り消すことができる行為であって取り消されていないもの

七 第三十一条第六項に規定する処分その他の行為又は同条第七項に規定する行為のうち、これらの規定により取り消すことができない行為又はこれらの規定により取り消すことができる行為であって取り消されていないものによって生じた権利

八 受託者が信託事務を処理するについてした不法行為によって生じた権利

九 第五号から前号までに掲げるもののほか、信託事務の処理について生じた権利

抵当権が付いている不動産を信託する場合は、上記の条文のうち「三 信託前に生じた委託者に対する債権であって、当該債権に係る債務を信託財産責任負担債務とする旨の信託行為の定めがあるもの」が該当することになります。

つまり、信託する前に委託者が負担していた債務を信託契約する際に信託財産責任負担債務とすることで、受託者は信託された財産からローンを返済することができ、一方の債権者は信託された財産から債権を回収することができます。

なぜ、信託財産責任負担債務とするのか

なぜ、抵当権で担保されている債務を信託財産責任負担債務とする必要があるのでしょうか。

以下に、その理由を記載いたします。

家族信託の目的は、高齢の親に代わって財産を管理すること

家族信託を利用する目的の多くは、高齢の親に代わって財産管理することです。不動産を子に信託することで、子が受託者として不動産を管理することになります。

そして、子が受託者として管理する内容には、毎月のローンの支払いも含まれているはずです。

したがって、抵当権が付いている不動産を信託する場合は、抵当権で担保されている債務を受託者が信託財産から毎月返済できるように信託財産責任負担債務として、信託契約の中で定めておく必要があります。

親の判断能力が喪失しても子が返済できる

ローンを負担している親が認知症等により判断能力を失うと、毎月のローンの返済ができなくなり、返済が滞ってしまうことになります。債務引受をすることで受託者である子が個人的に返済することはできますが、家族信託の本来の目的は、親の財産管理です。したがって、ローンの返済も親から信託された財産から返済できるようにします。

つまり、委託者である親が負担していた債務を信託財産責任負担債務とすることで、受託者である子は信託された財産から毎月のローンを返済したり、信託された財産を売却してローンの一括返済をすることができます。

信託財産責任負担債務の注意点

信託財産責任負担債務には、以下の注意点があります。

信託財産以外にも受託者自身の財産も責任財産になる

信託財産責任負担債務とすることで、受託者は委託者から信託された財産から返済することができます。ただし、信託財産責任負担債務は、信託財産以外にも受託者自身の固有財産も責任財産になります。

つまり、信託財産から返済ができず、返済が滞った場合は、受託者自身の財産から返済する必要があったり、債権者は受託者自身の財産に対して差押などの強制執行ができるということです。

もっとも受託者自身の固有財産から返済した場合は、信託財産から償還を受けることができます(例外は信託法21条2項)。

委託者が死亡したときに債務控除できないおそれがある

委託者の債務を信託財産責任負担債務とした場合は、委託者の死亡の際に債務控除ができないおそれがあります。

債務控除とは、亡くなった人の財産に借金などのマイナス財産(債務)があったときに、不動産や預金などのプラスの財産から差し引くことです。マイナス財産の分だけ相続税の対象となる財産額が減るため、相続税も減額されます。

そして、信託をする際に、受託者が免責的債務引受すると委託者の債務ではなくなるため、委託者が亡くなったときの財産に債務は含まれないことになり、相続税を計算するときの債務控除ができないおそれがあります。

というのも委託者(兼受益者)が死亡することにより信託が終了する場合は、債務(信託財産責任負担債務)を返済するなど清算した後でなければ、残った信託財産を帰属権利者等に承継させることができないからです(信託法第181条)。

つまり、相続税法では、委託者の死亡により信託が終了する場合は、上記のとおり債務(信託財産責任負担債務)が清算(返済)され、債務が無くなっていることを前提としているため、債務控除の対象にならないとされています(相続税法第9条の2第2項、4項、6項)。

例えば、親が委託者兼受益者として子供(受託者)に抵当権が付いている不動産を信託した場合に、親が死亡して信託が終了し、最終的に子供が帰属権利者等として信託された不動産を取得する場合です。

このときに、帰属権利者等が取得する信託されていた不動産は相続税の課税対象になります。そして、信託されていた不動産は、債務(信託財産責任負担債務)を返済した後に取得することになります。したがって、相続税を計算する際は、債務を清算した後の財産に相続税を課税するため債務控除できないことになります。

実務上は、債務控除ができるように、委託者兼受益者の死亡により信託を終了するのではなく、当初委託者兼受益者が死亡した後に、子を2次受益者として受益権を取得させた後に信託を終了させるといった方法も考えられます。

この点は、将来相続税が課税される財産を信託する際は、税理士などの専門家を交えて信託契約書の内容を工夫する必要があります。

まとめ

記事を最後までお読みいただき、ありがとうございます。

本記事では、抵当権などの担保権が付いている不動産を信託する際の手続きや債務の取扱いについて解説いたしました。

ただ、本記事でご説明した内容は、信託の論点の中でもほんの一部に過ぎません。

あなた自身が家族信託の利用を検討しているのであれば、司法書士などの専門家に相談して手続きを進めることをお勧めします。

当事務所では、家族信託の組成や不動産を信託する際の登記申請などのご相談及びご依頼を承っております。

お気軽にお問い合わせください。

山田武史司法書士事務所

〒107-0062 東京都港区南青山二丁目2番15-1319号

TEL 03-6434-0717 FAX 03-6434-0727

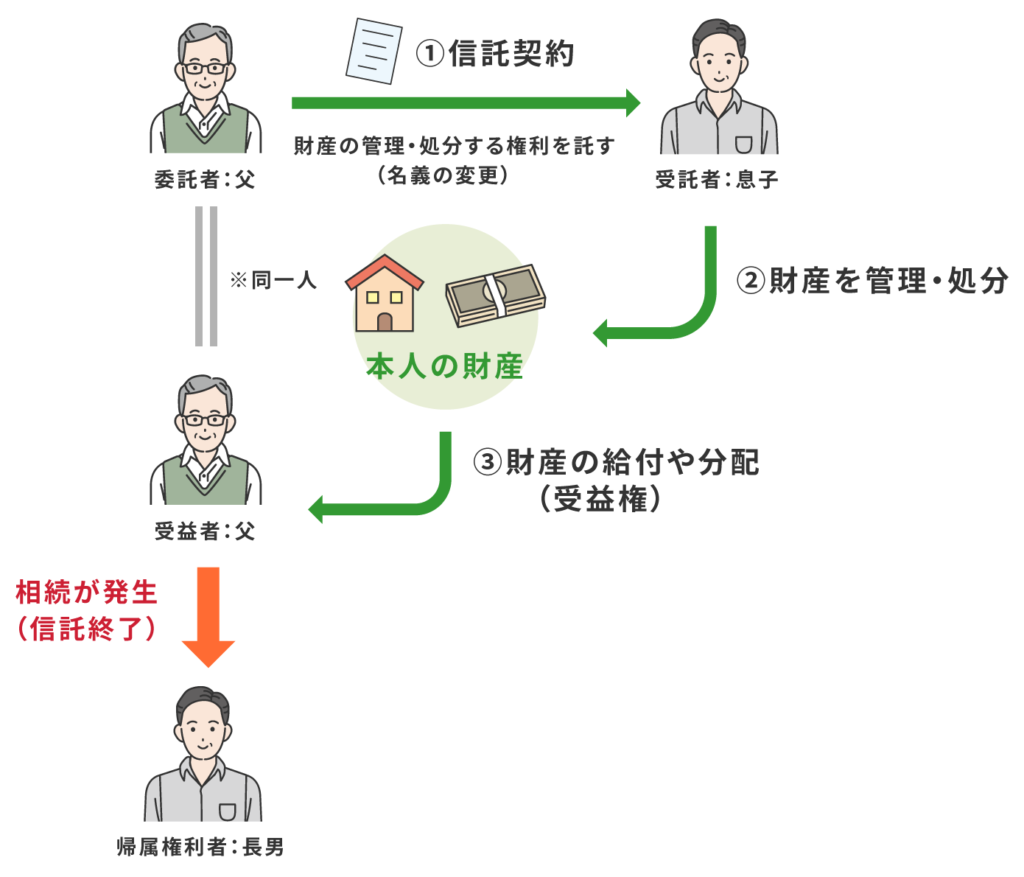

遺言書と家族信託の違いと各制度を利用するケース

記事をご覧いただき、ありがとうございます。司法書士の山田です。

生前対策を検討されている方から、ご自身の場合、遺言書の作成と家族信託のどちらを利用した方がいいのかご質問を頂くことがあります。

遺言書は、ご自身が亡くなった後、財産の承継先をあらかじめ指定する証明書です。遺言書を作成しておくことで、相続人間で話し合いを行うことなく相続手続きを進めることができます。

一方の家族信託(民事信託)は、生前の財産管理から相続が発生した後の財産の承継先を指定できる仕組みのことです。

各制度の利用目的や活用方法は、ご本人の希望に応じて選択する必要があったり、ケースによっては併用することもあります。

今回の記事では、遺言書と家族信託の違いや各制度の活用方法について解説いたします。

遺言書とは

遺言書とは、ご自身が亡くなった後に、誰に財産を相続(承継)してもらうのか指定する証明文書のことです。

財産を所有している方が亡くなると、原則として法律に定められた相続人が財産を相続することになります。

法律に定められた相続人には、亡くなった人との続柄によって優先順位や相続分に決まりがあります。

【相続人の優先順位】

- 第1順位・・・子や孫など

- 第2順位・・・両親、祖父母など

- 第3順位・・・兄弟姉妹

※配偶者は、常に相続人になります。

【相続人の相続分】

- 配偶者2分の1、子2分の1

※子が複数いる場合は、2分の1を人数に応じて分配します。 - 配偶者3分の2、両親(祖父母)3分の1

※両親(祖父母)が複数いる場合は、3分の1を人数に応じて分配します。 - 配偶者4分の3、兄弟姉妹4分の1

※兄弟姉妹が複数いる場合は、4分の1を人数に応じて分配します。

そして、上記と異なる財産の承継先を指定ができるのが遺言書になります。

つまり、法律に規定されている相続割合と異なる指定が出来たり、相続人以外の第三者に対して財産を渡したり、寄付することができるのが遺言書になります。

詳しくは、「遺⾔書を作成しなくてはいけない理由」もご覧ください。

家族信託とは

家族信託とは、その名のとおり、ご自身の財産を「信頼できる家族」に「託す」ことをいいます。

具体的には、ご自身で財産を管理することが負担となったり、認知症などにより判断能力が低下したときに備えて、家族に財産の管理を任せておく仕組みのことをいいます。

また、財産を所有している本人が亡くなった後、家族に託している財産を誰に承継してもらうのか指定することもできます。この点は遺言書と同じです。

つまり、財産を所有している方の生前の財産管理から相続が発生したときの財産の承継先を指定できるのが家族信託になります。

詳しくは、「家族信託(家族のための信託)とは」もご覧ください。

遺言書と家族信託の違い

以下からは、より具体的に遺言書と家族信託の違いについて、解説いたします。

始める方法

遺言書は、財産を所有する方がご自身の意思に基づき、1人で作成することができます。特に、自筆証書遺言であれば、紙とペンがあれば作成することが可能です。

一方、家族信託は、財産を託す委託者と財産の管理等を託される受託者が「契約」を結ぶ必要があります。

言い換えると、遺言書はご自身1人でいつでも作成することができるのに対して、家族信託は、委託者と受託者が契約する必要があるため、お1人の意思だけでは成立しません。

家族信託は、遺言書により始める方法もあります。その場合、遺言書に受託者となる人や財産管理の目的や管理方法又は処分方法を書きます。そして、委託者が死亡したときに、家族信託が開始します。しかし、遺言書で家族信託を始める場合は、委託者の一方的な意思によるため、受託者として指定した人が遺言書にどおりに受託者に就任するとは限りません。つまり、指定された人が受託者に就任しないこともありえます。その場合、予備的な受託者を定めて置いたり、裁判所に対して受託者選任の申立てをすることができます。

ちなみに、よく誤解されがちなのが、金融機関等が商品としている「遺言信託」とは異なります。金融機関等の「遺言信託」は、遺言書を金融機関に預けて、ご本人が亡くなった後の相続手続きを金融機関が行うサービスのことです。

効力が発生する時期

遺言書と家族信託では、法的な効力が発生するタイミングが異なります。

遺言書は、遺言書を書いた本人が死亡したときに効力が生じます。つまり、財産を所有している方が亡くなった後に、遺言書で指定されている相続人等に財産が承継されます。

一方の家族信託は、原則として委託者と受託者が契約を締結した時に効力が発生します。そして、家族信託の契約を締結した後は、託された財産の名義が受託者に移転することになり、受託者が託された財産の管理や処分を行うことになります。

上述したとおり、遺言書によって家族信託を始める方法もあります。その場合、家族信託の効力が発生するタイミングも遺言書を書いた本人が亡くなった時です。

ご本人の生前に財産管理を家族に任せたい場合は、遺言書ではなく契約により家族信託を始める方法をお勧めします。

生前の財産管理を任せるのか

遺言書と家族信託の大きな違いは、財産を所有している本人の生前から家族等に財産管理を任せられるかの点です。

遺言書では、本人の生前に財産管理や処分を任せることは出来ません。なぜなら、遺言書の効力が生じるのは、本人が亡くなった時だからです。また、遺言書では財産を承継する人を指定できますが、承継した財産の管理方法や処分方法については、基本的に遺言書では指定することは出来ません。

一方の家族信託は、本人の生前に所有している財産の管理や処分を家族に任せることができます。そして、具体的な財産の管理方法や処分する時期についても指定することができます。

つまり、遺言書では本人の生前に財産管理を任せることは出来ませんが、家族信託では可能ということです。

この違いは、本人の判断能力が低下・喪失した時に生じます。

財産を所有している人が認知症等により判断能力を失った後は、本人自身で財産を管理することが事実上及び法律上できなくなります。また、本人のご家族が代わって財産を管理・処分することも認められません。

これを資産凍結状態といいます。

認知症による判断能力の低下により資産凍結状態となった場合は、成年後見制度を利用して本人に代わって財産管理を行う後見人を選任するしかありません。

成年後見制度は、本人の財産を保護するための制度であり、後見人を選任したからといって、財産を自由に管理・処分することはできず、ある程度の制限があります。

こういった認知症などの資産凍結を回避もしくは、対策する方法として家族信託は有効な方法といえます。

本人が判断能力がある内に、財産を託す人と信託契約を締結することで、本人が認知症になったとしても本人の意向に沿って家族による財産管理を続けることができます。

遺言書では、本人の生前に効果が生じない以上、認知症対策としては有効とは言えません。

ご家族の認知症に備えた対策をしたい場合は、遺言書よりも家族信託の方が有効と言えます。

2次相続以降の資産承継先を指定できるのか

家族信託と遺言書は、どちらも本人が亡くなった後の財産の承継先を指定することができます。

ただし、2次相続以降の財産の承継先の指定については、各制度に違いがあります。

2次相続以降の承継先の指定とは、例えば、父親が亡くなった後は、息子に財産を承継させて、その息子が亡くなった後は孫に相続させるよう父親本人が指定できるかです。

遺言書で指定できるのは、1次相続の承継先のみです。つまり、父親が自身が亡くなった後に、子に財産を承継させるための指定はできますが、子が亡くなった後、孫に財産を承継させることは、父親の遺言書ではできません。

この場合に、子が亡くなった後に、孫に財産を承継させたい場合には、子にも孫に財産を承継させるための遺言書を書いてもらう必要があります。もっとも遺言書は、後から撤回することができるため、子が遺言書を書いたとしても後からその遺言書を撤回して孫以外の人に財産を承継するよう遺言書を書き直すことができます。

一方の家族信託では、2次相続以降の承継先を指定することができます。

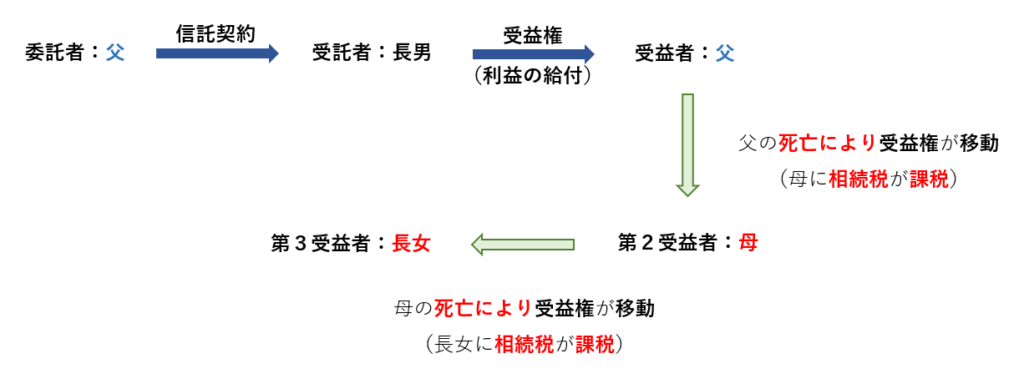

例えば、財産を所有している父親が、息子に財産の管理を託して、財産から発生する利益を当初は父親が受取り、父親が亡くなった後は妻が利益を受取り、そして母親(妻)が亡くなった後は、長男が受取るなど、資産の承継先を何世代も先も指定することができます。

この信託のことを「受益者連続型信託」といいます。

もっとも、「受益者連続型信託」によって、承継されるのは財産そのものではなく、信託財産から利益を受け取ることができる権利である受益権です。信託では、受益権を有する人が信託財産の実質的な所有者となります。

財産の利用目的を指定できるのか

遺言書は、本人が亡くなった後の財産を誰に承継してもらうのか指定することはできますが、承継した財産をどのように利用してほしいのか、若しくは承継した財産を別の誰かのために管理するよう指定することはできません。

一方の家族信託は、信託を始めるときに財産を託す人に対して、「どのような方法で」、「誰のために」、「財産を管理・処分するのか」、契約の中で指定することができます。

例えば、父親が長男に財産を信託して、当初は父親のために財産を管理・処分するよう定めておき、自身(父親)が亡くなった後は、妻のためや障害のある二男のためなど、父親自身が亡くなった後の財産の利用目的を信託契約の中で定めておくことができます。

つまり、家族信託では財産を所有している人が自身が亡くなった後の財産を、どのような利用目的で財産を管理・処分するのか指定できるということです。

各制度を利用するケース

家族信託と遺言書は、共通する点や違いもあるため、財産を所有している本人が希望する目的に応じて使い分けることが重要です。

以下は、各制度の利用するケースになります。

遺言書を利用するケース

- 自身が亡くなった後の財産の承継先だけを指定したい

- 家族に知られずに、相続対策をしたい

家族信託を利用するケース

- 認知症対策など、今の内に財産管理を家族に任せたい

- 何世代にも亘った資産の承継先を指定したい

- 自身のためだけではなく、他の家族(親族)のためにも財産を活用したい

どちらも元気な内から始めることが大切です。

記事を最後までお読みいただき、ありがとうございます。

本記事では、遺言書と家族信託の違いや各制度を利用するケースについてご紹介しました。

最近では、相続手続きのご依頼を頂いた相続人の方から、自身の相続に備えた対策についてのご相談を併せていただくことがあります。これは、相続人自身が苦労した経験や生前対策についての関心が増しているからではないでしょうか。

もっとも遺言書の作成や家族信託を利用するにも、財産を所有している本人が判断能力がある元気な内から始めることが必要になります。

あなた自身の老後や将来の相続について万全の対策をしたい方は、専門家に相談するなど、今の内から準備や手続きをすることをお勧めします。

当事務所では、遺言書の作成や家族信託の組成・導入などのサポートを承っております。

ご興味のある方は、お気軽にご相談ください。

山田武史司法書士事務所

〒107-0062 東京都港区南青山二丁目2番15-1319号

TEL 03-6434-0717 FAX 03-6434-0727

受益者代理人とは?家族信託における役割について

記事をご覧いただき、ありがとうございます。港区の司法書士の山田武史です。

家族信託とは、委託者が信頼できる人を受託者として財産を託し、財産を託された受託者が受益者のために財産管理を行う仕組みのことです。

そして、受託者の財産管理が適切に行われているのか監督できるよう、受益者の保護を目的に選任されるのが受益者代理人です。

本記事では、家族信託における受益者代理人の役割について解説いたします。

受益者代理人とは

家族信託では、信託された財産に対する権利や利益は受益者が有します。具体的には、受託者による財産管理業務を監督、指示などを行って信託に関する意思決定を受益者が行います。

そして、受益者代理人は、受益者に代わって、これらの権限を行使する人のことをいいます。

信託法上では、受益者代理人には、その代理する受益者のために、当該受益者の権利(損失てん補責任等の免除を除く)に関する一切の裁判上又は裁判外の行為をする権限を有する者とされています(信託法第139条)。

具体的には、受託者から受益者に毎月分配されるべき金銭などの給付請求や受領など、受益者自身が本来行使する権限を受益者代理人が代わりに行うことができます。

受益者代理人の役割

家族信託を利用する目的の多くは、認知症対策など資産凍結を予防するためです。

認知症対策のために家族信託を開始するときは、財産の所有者である本人の資産凍結を予防するために、本人を委託者かつ受益者とする自益信託として、本人のために家族が受託者となって財産管理を行います。

もっとも家族信託を開始した後、受益者自身が認知症や病気により、受益者としての権利を行使することができなくなった場合、信託事務が円滑に進まなかったり、受益者保護の必要性が生じます。

そこで、受益者自身が権利を行使できなくなった場合に備えて、代わりに権利を行使する受益者代理人を置くことが必要になります。

受益者代理人になれる人

未成年者及びその信託の受託者は、受益者代理人にはなれません。その信託の受託者とは、例えば親を委託者として長男を受託者とした信託では、受託者である長男は、受益者代理人にはなれません。

一方それ以外の人であれば、個人や法人を問わず、特別な資格も必要なく受益者代理人になれます。

つまり、受託者に就任した家族以外の親族や家族が受益者代理人になることもできますし、司法書士や弁護士などの専門家を受益者代理人に選任することもできます。

受益者代理人を選任する方法

受益者代理人を選任するには、信託契約書の中で直接指定するか、受益者代理人を選任できる旨を記載する必要があります。

信託契約書の中でこれらの記載がなければ、受益者代理人を選任することはできません。

家族信託を始めるときに、受益者代理人として適切な人物がいなければ、受益者代理人を選任できる旨だけでも信託契約書に定めておくようにしましょう。

受益者代理人が選任されると、その時点で受託者を監督する権利及び信託行為において定めた権利を除き、受益者自身で権利を行使することができなくなります。言い換えると受益者としての権利に制限がかかることになります。

したがって、受益者が元気な内は、受益者自身で権利を行使してもらい、「受益者が認知症と診断されたとき」や「受益者に後見の審判が開始されたとき」など、条件を付けて受益者代理人が選任されるよう信託契約書の内容を工夫する必要があります。

まとめ

記事を最後までお読みいただき、ありがとうございます。

受益者代理人とは、受益者に代わって受託者を監督したり、金銭の給付など受益権を請求する人になります。

家族信託を開始するときは、始めから受益者代理人を選任することはなく、信託契約書に受益者を選任できる旨を規定しておくことが多いです。もっとも障害のある子や既に認知症の配偶者を受益者とする場合は、受益者代理人が代わりに権限を行使できるよう、始めから受益者代理人を選任するケースもあります。

受益代理人を置く場合は、信託をする目的により受益者代理人を始めから置くのか、それとも一定の条件のもと選任するなど、信託契約を作成する段階から慎重に検討することが必要になります。

お問い合わせはこちら(お問い合わせフォーム)

山田武史司法書士事務所

〒107-0062 東京都港区南青山二丁目2番15-1319号

TEL 03-6434-0717

FAX 03-6434-0727

家族信託の開始から終了するまでの税金と課税関係

記事をご覧いただき、ありがとうございます。港区の司法書士の山田でございます。

家族信託をしたときに、税金が課税される場面としては、「家族信託を開始したとき」、「家族信託をしている間」、「家族信託が終了したとき」になります。

本記事では、家族信託を利用したときに、「どの時点で」、「誰に」、「どのような税金」が課税されるのか、家族信託を開始したときから終了するまでの税金の基本的な課税関係についてご説明いたします。

なお、具体的に課税される税額など詳細については、専門家である税理士の方にご相談ください。

家族信託と税金の課税関係

家族信託では、原則として受益者に税金が課税される

始めにご説明するのが、信託に関わらず税金の課税される仕組みの考え方です。税務上は財産から発生する利益を受け取る人に対して、税金が課税されます(実質所得者課税の原則)。

例えば、現金や不動産を贈与(譲渡)したときは、財産を譲り受けた人(受贈者)に贈与税という税金が課税されます。これは、贈与により財産を譲り受けた人が無償で財産を譲り受けることに利益があるからです。

これを家族信託に当てはめると、信託した財産の所有権は、受託者に移転することになり、財産の名義も受託者に変更されます。

受託者が財産を取得するので、受託者に贈与税が課税されるようにも見えますが、税務上は、受託者ではなく、「受益者(じゅえきしゃ)」に、贈与税が課税されます。

なぜ、受益者に贈与税が課税されるのかというと、家族信託に登場する人物とその役割から理解することができます。信託では、財産の名義が受託者に移るといっても、財産から発生する利益や価値は、受益者が受け取ることになるからです。

家族信託の登場人物と役割

- 委託者・・・財産を託す人

- 受託者・・・財産を信託の目的に従って管理する人

- 受益者・・・財産から発生する利益を受け取る人

したがって、家族信託では、実際に財産から発生する利益を受け取る受益者に課税関係が生じるのが原則となります。

自益信託と他益信託について

信託には、「財産を託す=委託者(財産の所有者)」、「財産を管理する=受託者」、「財産から発生する利益を受け取る=受益者」の3者が関わることになります。

そして、信託契約の内容により、委託者が受益者を兼ねることもできます。委託者と受益者が同一人物の信託を「自益信託(じえきしんたく)」といい、委託者と受益者が別人物の信託を「他益信託(たえきしんたく)」といいます。

先にも述べたとおり、家族信託では、受益者に贈与税などの税金が課税されるのが原則となります。

ただし、信託を開始したときから受益者に贈与税が課税されるのは、委託者と受益者が別の人物(他益信託)だった場合です。反対に、信託する当初から委託者と受益者が同一人物(自益信託)であれば、信託する前後で財産から発生する利益を受け取る人(委託者=受益者)に変更はないため、受益者(兼委託者)に贈与税は課税されません。

自益信託と他益信託

- 自益信託・・・「委託者」と「受益者」が同一人物⇒贈与税が課税されない

例)委託者父、受託者子、受益者父⇒父には贈与税は課税されません。 - 他益信託・・・「委託者」と「受益者」が別の人物⇒贈与税が受益者に課税される

例)委託者父、受託者子、受益者母⇒母に贈与税が課税されます。

家族信託の多くは、受益者に贈与税が課税されないよう当初は自益信託(委託者=受益者)として信託を設計しますので、信託を開始したときから贈与税が課税されることはありません。

家族信託を開始するときの税金

贈与税

先にも述べたとおり、家族信託を開始すると委託者から受益者に、経済的利益が移転した(贈与)とみなされて、受益者に贈与税が課税されます。ただし、贈与税が課税されるのは、委託者と受益者が別の人物である他益信託の場合です。

反対に、委託者と受益者が同じ人物である自益信託であれば、家族信託をする前と実質的な権利や財産から発生する利益を受ける人に変更はないので、受益者に贈与税は課税されません。

- 自益信託・・・贈与税は非課税

- 他益信託・・・受益者に贈与税が課税

登録免許税(不動産を信託した場合)

不動産を信託したときは、委託者から受託者へと不動産の名義を変更するために所有権移転及び信託の登記を法務局に申請します。その登記を申請する際に、納付する税金を登録免許税といいます。

以下は、その登録免許税の税率になります。

- 土地を信託するとき・・・固定資産評価額×0.3%(令和8年8月31日まで)

- 建物を信託するとき・・・固定資産評価額×0.4%

※固定資産評価額とは、固定資産評価証明書に記載されている評価額のことです。

不動産取得税

原則として、不動産の所有権が移転すると、その所有権を取得した者に対して不動産取得税が課税されます。

ただ、信託の場合は、不動産の所有権を取得する受託者(受益者も含め)に不動産取得税は、課税されません(非課税)。

これは、不動産の所有権を受託者に移転するのは、信託財産として管理するための形式的な移転に留まるため不動産取得税は非課税ということになります(地方税法第73条の7第3号)。

家族信託をしている間の税金

所得税・住民税

家族信託の期間中に、信託財産から発生した利益に対して、所得税・住民税が課税されます。

そして、信託期間中に、所得税・住民税が課税される人は財産から発生する利益を受け取る受益者になります。

例えば、賃貸アパートなど収益不動産を信託財産とした場合に、毎月の賃料収入を受け取るのは受益者です。したがって、所得税・住民税が課税されるのは、受益者です。

※受託者に、所得税・住民税(信託報酬を得た場合を除き)は課税されません。

固定資産税

固定資産税(固定資産税・都市計画税)とは、不動産の所有者(名義人)に、毎年課税される税金のことです。

固定資産税は、毎年1月1日現在の固定資産課税台帳(市町村長が作成した不動産の所有者名簿のようなもの)に、登録された人が納税義務者になります。

そのため、不動産を信託した場合は不動産の名義人は受託者になるため、固定資産税が課税されるのも受託者になります。

ただし、固定資産税の支払いなど、不動産を管理するために必要となる費用については、信託された現金から受託者が支払いに充てることができます。

贈与税(受益権を贈与したとき)

先にも述べたとおり、受益者は、信託期間中に信託財産から生じる利益を受け取ることができます。この利益を受け取る権利の総称を「受益権」と呼びます。信託期間中に、この「受益権を贈与する」と受益権を譲り受けた人(新受益者)に贈与税が課税されます。

譲渡所得税(受益権を売却したとき)

信託期間中に、受益者が対価を得て、前述した「受益権」を第三者に売却した場合には、売却した側の受益者(旧受益者)に対して譲渡所得税が課税されます。

上記以外にも譲渡所得税が課税されるケースがあります。

それは、「受託者」が「信託財産そのものを売却」して、利益(譲渡益)が発生したときです。その場合にも受益者に譲渡所得税が課税されることになります。

例えば、親が所有する自宅不動産を親自身を受益者として、子に信託した後に、親の介護費や施設への入居費用の支払いのために、受託者である子が信託財産である自宅を売却することで、売却代金に利益が発生するのであれば受益者である親に対して譲渡所得税が課税されることになります。

相続税(受益権を相続した)

家族信託をしている期間中に、受益者が死亡した場合には、信託契約の定めに従い、信託を終了するか新たに受益者となる人のために、信託を継続することになります。

信託契約書に、当初の受益者が死亡した後、新たに受益者となる人の指定があり、信託を終了せずに継続する信託の仕組みのことを「受益者連続型信託」と呼びます。

受益者連続型信託では、当初受益者(第1受益者)が死亡したとしても信託が終了することなく、新たに指定された受益者(第2受益者)が受益権を取得することになります。

このときに、税務上は、当初受益者から新受益者に、受益権の遺贈(相続)があったものとして新受益者に相続税が課税されます。以降も次の受益者について指定があるときは、受益権を取得した人に相続税が課税されることになります。

【受益者連続型信託と相続税の課税関係】

登録免許税(不動産を信託している間に受益者を変更したとき)

不動産を信託している期間中に、受益権の贈与・売買・相続(受益者が死亡しても信託を継続するとき)があったときは、不動産の登記簿に記載されている信託目録の受益者を変更するために法務局に登記を申請します。

以下は、その登記を申請する際に納付する登録免許税になります。

- 受益者を変更したとき・・・信託している不動産の個数×1,000円

家族信託が終了したときの税金

家族信託が終了すると、信託を終了したときの受託者(清算受託者)が清算事務(債権の回収や債務の返済など)を行い、残余財産(残った信託財産)を信託契約等で指定された「帰属権利者(残余財産を取得する人)」に引き渡す手続きを行います。

そして、信託が終了したときに課税される税金については、残余財産を誰が取得するかによって、課税の有無や課税される税金の種類が異なります。

つまりは、どのような原因で帰属権利者が残余財産を取得するのかがポイントになります。

以下からは、信託が終了したときのケースに分けてご説明いたします。

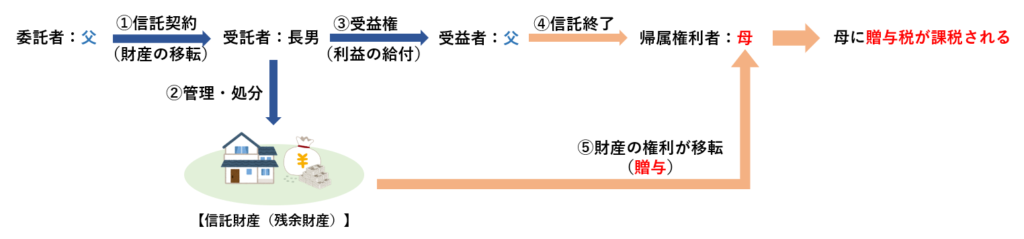

ケース①受益者の生存中に信託が終了して、受益者以外の人が残余財産を取得する

贈与税

例えば、受益者である父が生存中に、信託契約や信託法に定める終了事由の発生により、家族信託を終了したとします。このときに信託契約書に、受益者である父ではなく、母を残余財産の帰属権利者に指定していた場合は母に贈与税が課税されます。

つまりは、母が帰属権利者として残余財産を受け取ることで財産の経済的な価値や権利も父から母に移ることになります。税務上は、これを父から母への生前贈与とみなして贈与税が課税されるということです。

登録免許税(不動産を信託している場合)

不動産を信託している場合には、信託終了に伴い、不動産の名義を受託者から帰属権利者に変更するために、所有権移転と信託登記の抹消登記を法務局に申請します。

その登記申請の際に納付する登録免許税は、以下のとおりです。

- 所有権移転分・・・固定資産評価額×2%

- 信託登記抹消分・・・信託している不動産の個数×1,000円

不動産取得税(不動産を信託していた場合)

家族信託を終了した後に、残余財産である不動産を委託者兼受益者以外の人が帰属権利者として取得する場合には、その帰属権利者に不動産取得税が課税されます。

これは信託終了に伴い、帰属権利者が不動産の実質的な権利(所有権)を取得することになります。したがって、不動産を取得した帰属権利者に不動産取得税が課税されることになります。

ケース①では、帰属権利者である母に不動産取得税が課税されます。

ケース②受益者の生存中に信託が終了して、受益者が残余財産を受け取る

ケース①と同様に、受益者である父が生存中に家族信託を終了したとします。

ただし、信託が終了した後の残余財産を受け取るのが受益者である父の場合には、贈与税や不動産を取得したときの不動産取得税は課税されません。

これは、信託を開始したときの委託者兼受益者と信託が終了した後に残余財産を受け取る人が同一人物であるため、財産の経済的な価値や権利の移転(父⇒父)が伴わず、贈与税や不動産取得税が非課税になります。

例えば、信託を開始したときは、父が委託者兼受益者となる自益信託であっても信託している間に、一度父から母に受益権が移転されて、その後に母から父に受益権を移転(戻した)した場合に、父が信託終了後に不動産(残余財産)を取得したとしても不動産取得税が課税されることになります。

これは、「信託の効力(開始)が生じたときから引き続き委託者のみが信託財産の元本の受益者である信託」の要件を満たさなくなるため、不動産取得税が課税されるということです。(地方税法73条の7第4号)

登録免許税(不動産を信託していた場合)

ケース①と同じく信託終了に伴い、不動産の名義を受託者から帰属権利者に変更するための登記を法務局に申請します。

ただし、信託開始から継続して委託者兼受益者である人が不動産(残余財産)を受け取るのであれば、信託する前の所有者に不動産の名義を戻すだけなので所有権移転分は非課税になります。

ケース②では、信託開始から終了するまで、父が委託者兼受益者です。したがって、父が残余財産である不動産を取得するので、所有権移転分の登録免許税は非課税となります(登録免許税法第7条1項2号)。

- 所有権移転分・・・非課税(登録免許税法第7条1項2号)

- 信託登記抹消分・・・信託している不動産の個数×1,000円

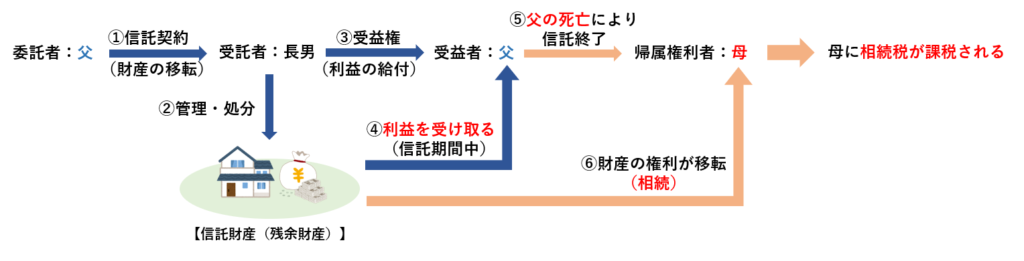

ケース③受益者の死亡により、信託が終了したとき

相続税

ケース①と②とは異なり、受益者である父が死亡したことにより家族信託が終了したとします。

この場合に、信託契約書に帰属権利者として母を指定していた場合は、母に相続税が課税されます。これは、父の死亡により母が残余財産を取得することを父から母への相続(又は遺贈)があったとみなして、税務上は相続税が課税されることになります。

登録免許税(不動産を信託していた場合)

信託終了に伴い、不動産の名義を受託者(長男)から帰属権利者(母)に変更するために、所有権移転と信託登記の抹消登記を法務局に申請します。

ただし、ケース①とは異なり、ケース③では所有権移転分の登録免許税について、2%⇒0.4%に税率が軽減されます。

ケース③では、委託者兼受益者である父が死亡したことで信託が終了し、父の相続人である母(配偶者)が帰属権利者として不動産(残余財産)を取得することを父から母への相続と同視できるため登録免許税が0.4%に軽減されます。※通常の相続登記と同じ税率になります。

- 所有権移転分・・・固定資産評価額×0.4%(登録免許税法第7条2項)

- 信託登記抹消分・・・信託している不動産の個数×1,000円

不動産取得税(不動産を信託していた場合)

委託者兼受益者が死亡したことにより、その相続人が帰属権利者として残余財産である不動産を取得する場合には、不動産取得税は非課税になります。

これは、通常の相続により不動産を相続した場合には、不動産取得税が非課税になることと同様に、信託においても委託者兼受益者が死亡した後に、その相続人等が帰属権利者として不動産(残余財産)を取得する場合には、不動産取得税は課税されません(地方税法第73条の7第4号)。

ケース③では、委託者兼受益者である父が死亡することで信託が終了し、父の相続人である母(被相続人の配偶者)が帰属権利者として不動産(残余財産)を取得するのであれば、実質的には、父から母への相続と同視できるため母に不動産取得税は課税されません。

- 信託開始から終了まで「自益信託(委託者兼受益者)」を継続していること

信託を開始してから受益者が死亡して信託が終了するまでの間、継続して委託者と受益者が同一人物であることが必要になります。 - 「委託者の相続人」が不動産(残余財産)を取得すること

委託者の相続人が帰属権利者として不動産(残余財産)を取得することが必要になります。この相続人とは、民法に規定する法定相続人のことを指します。

ケース③では、帰属権利者となる母は、委託者である父の配偶者(法定相続人)に該当することになりますので、この要件を満たすことになります。

一方、父が亡くなった時に法定相続人に該当しない人が帰属権利者として不動産を取得する場合は、この要件を満たさないことになり、不動産取得税が課税されることになります。

家族信託をしても課税される税金は変わらない

家族信託をすることで、課税される税金(登録免許税を除く)が増えたり、減ったりすることはありません。

収益不動産から収益を得れば所得税がかかりますし、財産を贈与すれば贈与税、相続が発生すると相続税がかかることは、家族信託をしたとしても変わりません。

家族信託では信託された財産の所有権は受託者に移りますが、信託財産から発生する利益を受け取るのは受益者です。したがって、各種の税金が課税される人は受益者であり、課税対象になる財産は「受益権」となります。

もっとも、実際に家族信託を開始する際は、元の所有者である委託者と受益者が同一人物であることが多いため、課税される人の呼称は変わりますが、実際に税金が課税される人は家族信託をする前後で変更はありません。(※固定資産税等は除き)

まとめ

記事を最後までお読みいただき、ありがとうございます。

家族信託にかかる税金の多くは、家族信託をせずとも課税される税金になります。ただし、家族信託をしない場合と比べると複雑に感じる方もいらっしゃるかもしれません。

家族信託における課税関係については、信託をすることにより誰が利益を得るのかを考えてみると理解しやすくなります。

ただし、家族信託を利用する目的を誤ってしまうと予期しない税金が課税されることもあるので、家族信託を検討されている方は、専門家の支援を受けながら手続きを進めてみてください。

お問い合わせはこちら(お問い合わせフォーム)

山田武史司法書士事務所

〒107-0062 東京都港区南青山二丁目2番15-1319号

TEL 03-6434-0717

FAX 03-6434-0727

家族信託を開始した後の手続き

記事をご覧いただき、ありがとうございます。港区の司法書士の山田です。

家族信託を開始した後は、託された財産の名義を委託者から受託者に変更するための手続きを行うことになります。

その他にも家族信託を開始した後に、各種必要になる手続きがあります。

本記事では、家族信託契約を締結(開始)した後に、必要になる手続きについてご紹介いたします。

家族信託を開始した後に行う手続き

銀行口座の開設

現金や定期的な出入金が伴うアパートなどの収益不動産を信託した場合は、受託者が現金を管理するための信託専用の銀行口座を開設する必要があります。

これは、受託者が託された財産を管理・処分するための権限を示すためでもあり、かつ財産を管理する受託者自身が元々所有していた財産(固有財産)と託された財産を明確に分けて管理するためでもあります。

実務上は、開設する口座について、「信託口口座(しんたくぐちこうざ)」を開設することが推奨されています。信託口口座とは、信託財産を管理するための信託専用の銀行口座のことです。

通常の預金口座と異なるのは、口座の名義が「例)委託者〇〇受託者△△信託口」と記載されて、口座にある預金が信託財産として管理されていることが明確になることです。

信託契約書を締結した後は、金融機関にて信託口口座を開設するようにしましょう。

信託口口座について、詳しくは下記の記事をご覧ください。

預金を受託者の管理口座(信託口口座)に移動する

委託者の預金(現金)を信託した場合は、委託者の口座にある預金を受託者が管理する口座へ移動(振込)する必要があります。

間違いやすいのが、委託者の預金(現金)を信託するときに、委託者名義の預金口座(番号)をそのまま信託契約書に記載して、口座名義を委託者から受託者に変更するというものです。そもそも預金は、法律上、「預貯金債権」として取り扱われており、通常は金融機関が定める約款で口座の譲渡が禁止されています。

つまり、信託契約書に委託者の口座番号を信託財産として記載したとしても口座名義人を受託者に変更することは出来ません。

委託者の預金(現金)を信託する場合には、信託契約書に「現金 金〇〇万円」と記載して、信託契約を結んだ後に、委託者と受託者が銀行窓口に出向き、委託者の預金を受託者が管理する「信託口口座」に、移動することになります。

不動産を信託した場合は登記を申請する

不動産を信託したときは、その不動産の名義を受託者に変更するために信託登記(所有権移転及び信託)を管轄の法務局に申請します。

信託登記が完了すると、登記簿の所有者名義が受託者に変更されますが、それと併せて「信託の目的」、「財産の管理方法(受託者の権限)」、「委託者・受託者・受益者の住所・氏名」等が記載された「信託目録」が不動産の登記簿に記載されます。

これは、信託された不動産が受託者の固有財産ではなく、信託により受託者が管理していることを第三者にも示す(主張する)ためでもあります。

信託登記は、通常の登記内容と比べて、特殊な部分があり専門的な知識が要求されます。不動産を信託した方は、登記の専門家である司法書士に相談して手続きをすることをお勧めします。

固定資産税の支払いや各種保険契約者の変更

不動産を信託した場合には、信託登記以外にも必要になる手続きがあります。

まず、毎年の固都税(不動産の固定資産税・都市計画税)支払いについては、受託者が引き継ぎます。

また、信託した不動産の水道光熱費など、毎月かかる費用についても受託者が負担することになります。ただし、税金等を支払うための資金については、不動産を信託するときに現金を一緒に信託することで、信託された現金から受託者が支払いに充てることができます。

これらの費用を自動引き落としにしている場合には、引き落とし先の口座を受託者の管理する口座に変更する必要もあります。さらに、不動産に付保している各種保険(火災保険、地震保険等)の被保険者の名義も受託者へ変更することになります。

アパートなどの収益不動産を信託した場合

アパートなどの収益不動産を信託した場合には、登記申請や各種保険契約の変更に加えて必要になる手続きがあります。

収益不動産を信託財産とした場合には、信託する前に委託者(本人)が有していた賃貸人としての地位や権利義務を受託者が引き継ぐことになります。

この場合、受託者は賃借人と改めて賃貸借契約を結ぶ必要はありませんが、下記の2点に留意する必要があります。

家賃の振込先口座を受託者が管理する口座(信託口口座)に変更する

収益不動産から発生する毎月の家賃収入は、信託財産として受託者が管理することになります。したがって、家賃の振込先口座についても受託者が管理する口座に振り込んでもらうよう自主管理(直接不動産の管理)をしている場合には、賃借人に対して「家賃の振込先変更通知」をします。

一方、不動産の管理を管理会社に委託している場合には、今後は受託者が管理する口座に振り込んでもらえるように、管理会社に振込先口座の変更通知(連絡)をする必要があります。

この手続きを怠ると信託した後も委託者(本人)の口座に家賃が振り込まれることになり、委託者の口座にある預金(家賃収入)は、受託者の管理権限が及びませんので、将来委託者が認知症等により、口座凍結されてしまうと修繕費や敷金返還等の支払いに必要な資金を口座から下ろすことができなくなります。

敷金・保証金の返還について

賃貸人の地位や権利義務が委託者から受託者に移転することに伴い、当初賃借人から預かっていた敷金や保証金についての返還義務も受託者が引き継ぐことになります。

収益不動産を信託する場合には、信託する時点において賃借人から預けられている敷金・保証金を計算して、その相当額以上の現金を信託財産として設定して、受託者名義の信託口口座に移動することが必要になります。

未上場株式を信託した(株主名簿の名義変更)

会社を所有・経営されている方で自社株式などを信託した場合には、その株式が信託された財産であることを示すために、株主名簿の名義を受託者に変更することが必要になります。株主名簿の名義を変更することで、当該株式が信託された財産(株式)であることを示すことになります。

この株主名簿の変更手続きをしなければ、株式を発行している会社だけではなく、対外的にも株式が信託されていることを主張することができません。

通常は、株式を発行している会社ごとに株式を譲渡(信託)したときの手続きが定款に規定されていますので、株式の譲渡承認決議(株主総会または取締役会による承認)など、会社ごとに所定の手続きを行います。

株主名簿を整備・保管をしていなかった会社でも、株式を信託したことをきっかけに、株主名簿を作成することが必要になります。

受託者による帳簿作成・保管・報告

家族信託を開始した後、受託者は信託財産の管理を記録するための帳簿を作成しなければなりません。具体的に作成する帳簿については、信託財産の状況等を明らかにする書類であれば良く、仕訳帳や総勘定元帳などの作成が義務付けられているわけではありません。

信託した財産が収益が発生しない自宅や預金のみであれば、記帳した銀行通帳に支払った内容などを記入して、それに応じた領収書などを一緒に保管することで足ります。

ただし、毎月収支が発生する収益不動産などを信託した場合には、一般的な会計帳簿に即して作成することも必要になります。また、受託者は、帳簿を作成した日から10年間(又は信託の清算結了をした日まで)は、帳簿を保存しなければいけません。

その他にも受託者は、毎年1回、一定の時期に、貸借対照表、損益計算書や財産開示資料を作成して受益者に報告しなければなりません。財産状況開示資料については、決まったものがあるわけではなく、年間の収入と支出の内訳が明らかにされていれば足りるとされています。

もっとも信託財産から利益を受ける受益者は、受託者に対して帳簿や貸借対照表、損益計算書、財産開示資料、信託事務の処理に関する書類(信託財産を処分したときの契約書など)の閲覧・謄写を請求することができます。

帳簿や財産状況開示資料については、信託した財産の種類や規模に応じて作成する書類が異なります。信託する財産によっては、具体的にどういった書類を作成したら良いのか、あらかじめ税理士などの専門家に相談することをお勧めいたします。

税務署への届出

家族信託を開始した後は、以下に記載する4つの場面で税務署に届出をすることが必要になります。

家族信託を開始したとき

家族信託を開始した後に受託者は、信託契約を締結した月の翌月末までに、「信託に関する受益者別調書」と「信託に関する受益者別調書合計表」を税務署に提出する必要があります。

「信託に関する受益者別調書」と「信託に関する受益者別調書合計表」とは、信託に関係する人(委託者・受託者・受益者)や信託財産の種類・所在場所・財産の価額等を記載した報告書のような書類です。

- 「提出書類」

⇒信託に関する受益者別調書、信託に関する受益者別調書合計表 - 「提出する人」

⇒受託者 - 「提出先」

⇒受託者の住所等の所在地を管轄する税務署 - 「提出時期」

⇒信託契約を締結した月の翌月末まで

- 委託者と受益者が同一人(自益信託)

- 受益者別に計算した信託財産の相続税評価額が50万円以下

実務上は、家族信託を始めるときに委託者と受益者が同一人である「自益信託(じえきしんたく)」として信託を設定しますので、多くのケースでは信託開始時の税務署への届出義務は免除されています。

信託期間中に、毎年1回は提出する書類

信託期間中、受託者は、毎年1月31日までに「信託の計算書」及び「信託の計算書合計表」を受託者の住所地を管轄する税務署に提出する必要があります。

「信託の計算書」・「信託の計算書合計表」とは、信託財産の状況(資産、負債、収益、費用、受託者の報酬額等など)を記載した書類になります。

- 「提出書類」

⇒信託の計算書、信託の計算書合計表 - 「提出する人」

⇒受託者 - 「提出先」

⇒受託者の住所等の所在地を管轄する税務署 - 「提出時期」

⇒毎年1月31日まで

- 1年間の信託財産に係る収益の合計額が3万円以下(信託している期間が1年未満の場合には1万5千円以下)の場合

※収益の合計額が3万円以下でも提出が必要なケースもあります。ただし、信託した財産が収益が発生しない自宅や預金のみであれば、提出する義務はありません。

- 「提出書類」

⇒不動産所得に関する明細書

※不動産の収支・経費(賃貸料や減価償却費、借入金等)を記載した明細書のことです。 - 「提出する人」

⇒受益者 - 「提出先」

⇒受益者の住所等の所在地を管轄する税務署 - 「提出時期」

⇒毎年の確定申告時

信託の内容を変更したとき

受託者は、受益者を変更した場合や信託に関する権利の内容に変更があった場合には、変更があった月の翌月末までに税務署に「信託に関する受益者別調書」と「信託に関する受益者別調書合計表」を提出することになります。

- 「提出書類」

⇒信託に関する受益者別調書、信託に関する受益者別調書合計表 - 「提出する人」

⇒受託者 - 「提出先」

⇒受託者の住所等の所在地を管轄する税務署 - 「提出時期」

⇒信託の変更があった月の翌月末まで

以下に該当する場合には、提出が不要となります。

- 受益者別に計算した信託財産の相続税評価額が50万円以下

信託が終了したとき

受託者は、信託を終了した場合に、信託が終了した月の翌月末日までに、「信託に関する受益者別調書」と「信託に関する受益者別調書合計表」を税務署に提出する必要があります。

- 「提出書類」

⇒信託に関する受益者別調書、信託に関する受益者別調書合計表 - 「提出する人」

⇒受託者 - 「提出先」

⇒受託者の住所等の所在地を管轄する税務署 - 「提出時期」

⇒信託が終了した月の翌月末まで

以下に該当する場合には、提出が不要となります。

- 残余財産がない※信託財産が残っていない

- 受益者別に計算した信託財産の相続税評価額が50万円以下

- 信託終了直前の受益者が残余財産(残った信託財産)を受け取る

※例えば、「委託者兼受益者の死亡」により家族信託が終了した場合は、信託が終了する直前の受益者とは、別の人(相続人等)が財産を受け取ることになるため、税務署への提出が必要になります。

まとめ

記事を最後までご覧いただき、ありがとうございます。

ここでは、家族信託を開始した後に必要になる手続きについてご紹介しました。

ただ、実務上は、信託契約を締結する前に、あらかじめ銀行口座の開設や信託登記など、契約した後の手続きを想定しながら、各機関と契約内容を打合せしたうえで契約を結ぶという流れになります。

契約を締結した後に、銀行や法務局から契約内容の不備について指摘を受けたときに、修正や変更をして手続きをやり直すことができればと良いのですが、仮に委託者が認知症などを発症した場合には、契約内容の変更や修正ができなくなり、結果として信託した目的が達成できなくなるなど、取り返しのつかない事態になることもあるので契約内容については、充分に注意する必要があります。

当事務所では、家族信託についてのご相談も承っております。

お気軽にご相談いただけたらと思います。

お問い合わせはこちら(お問い合わせフォーム)

山田武史司法書士事務所

〒107-0062 東京都港区南青山二丁目2番15-1319号

TEL 03-6434-0717

FAX 03-6434-0727

家族信託を始めるときの「銀行口座」について

記事をご覧いただき、ありがとうございます。港区の司法書士山田武史です。

認知症対策など、生前の財産管理対策として利用されている家族信託ですが、利用する際に重要となるのが信託を開始した後に現金を管理する「銀行口座」です。

本記事では、家族信託を始めるときの「銀行口座」について、解説していきます。

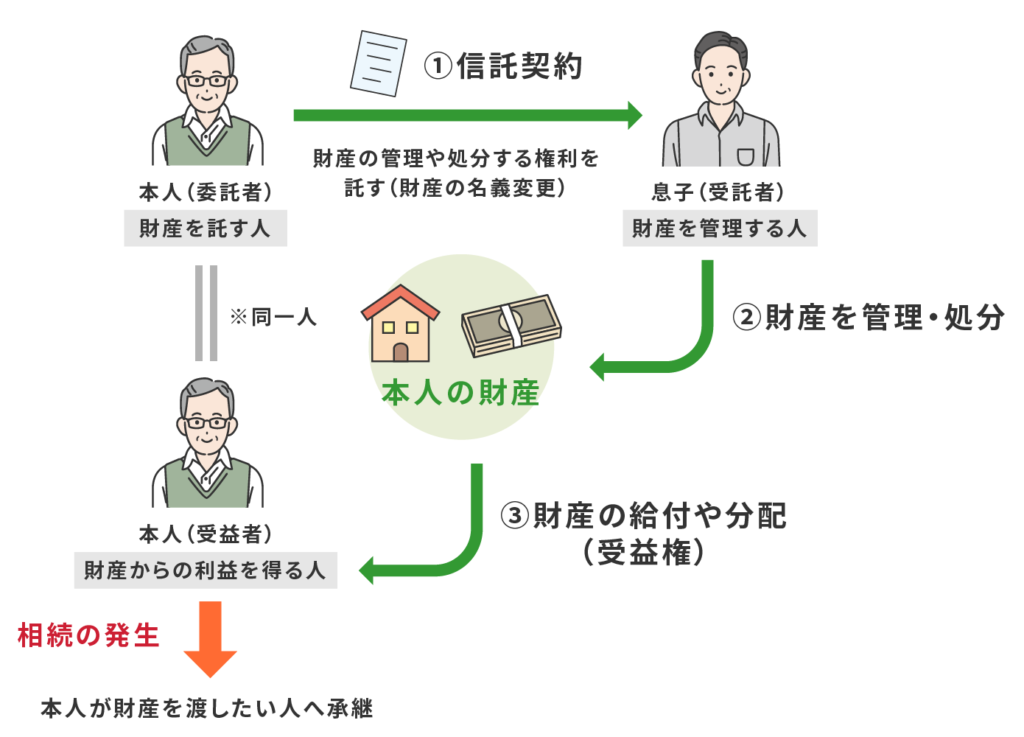

家族信託の基本的な仕組み

まず、家族信託の基本的な仕組みについて、ご紹介をしようと思います。

家族信託とは、財産の所有者が財産管理と自身が亡くなった後の資産承継について、信頼できる家族や親族等に任せる(信託する)仕組みのことをいいます。

家族信託の登場人物と役割

委託者(財産を託す人)

委託者とは、自身が希望する目的を達成するために、財産の管理を受託者に託す人をいいます。

受託者(財産を管理・処分する人)

受託者とは、委託者から託された財産を委託者が望む方法や目的に従って管理・処分する人のことをいいます。

受益者(託された財産の利益を受け取る人)

受益者とは、受託者が管理する財産から発生する利益を受け取る人のことをいいます。家族信託を始めるときの多くのケースでは、委託者と受益者が同一人物です。

※イメージ図

詳しくは、「家族信託(家族のための信託)とは」をご覧ください。

家族信託では専用の銀行口座が必要になる

家族信託で重要になるポイントの1つが、委託者から託された財産を受託者は、受託者自身の財産とは分けて管理する義務があるということです。

これを「分別管理義務(ぶんべつかんりぎむ)」といいます。

上記の図のとおり、受託者は委託者から託された財産を管理する権限を持ちますが、受託者自身が元々所有していた財産とは分けて管理する必要があり、委託者から託される財産には現金も含まれます。

したがって、その現金の管理方法を明確にするために「専用の銀行口座」を開設することになります。

また、信託という仕組みの機能の一つに、「倒産隔離機能(とうさんかくりきのう)」というものがあります。

倒産隔離機能とは、委託者から受託者に託された財産は、受託者自身の財産にもならず、かつ、財産を託した委託者の財産からも切り離されて、独立した財産として取り扱われることをいいます。

例えば、委託者や受託者に対する債権者は、信託されている財産を差し押さえることはできず、受託者が破産したとしても信託された財産には影響がないことが特徴にあります。

この「分別管理義務」と「倒産隔離機能」を第三者に対して、明確にするためにも専用の銀行口座の開設が必要になります。

家族信託では「信託口口座」がもっとも最適な口座

家族信託では、委託者から託された現金を管理する口座として、もっとも最適とされているのが「信託口口座(しんたくぐちこうざ)」です。

信託口口座は、上述した「分別管理義務」を果たすための口座として最適であり、かつ「倒産隔離機能」を有する口座とされています。

そして、家族信託を進める中で、特に意識するのが受託者が死亡したときの対応です。

通常の銀行口座の場合、口座名義人が死亡すると、その口座が凍結されて相続財産に組み込まれてしまい、口座にある預金を受託者の相続人が相続することになります。

信託口口座以外の通常の銀行口座を使用して、受託者が財産管理を行うことは、法律で禁止されているわけではありませんが、受託者が死亡すると受託者自身の財産と見分けが付かなくなり、相続財産に組み込まれて信託事務の停滞や、受託者の相続人から相続財産であると主張されてトラブルになる可能性があります。

信託口口座であれば、受託者が死亡したとしても受託者の相続財産には含まれず、後継の受託者に口座が引き継がれますので、信託事務が停滞することなく信託を継続することができます。

信託口口座の開設は、法律上、義務とはされていませんが家族信託を始めるのでしたら「信託口口座」の開設がもっとも安全であるといえます。

信託口口座を開設するための要件

信託口口座の開設に対応している金融機関は、まだまだ多くありません。また、信託口口座の開設に対応している金融機関であっても要件が定められています。

各金融機関によって異なることがありますが、次のような要件が定められていることがあります。

- 信託契約書の作成に専門家が関与していること

- 信託契約書を作成する段階で金融機関の審査を受けること

- 信託契約書を公正証書で作成すること

- 後継(予備的)受託者の定めがあること

- 当初の受託者は1人であること等

まとめ

認知症や相続など、生前対策を目的として家族信託を利用される方は、信託口口座を開設することをお勧めします。

家族信託では、信託を開始した後のことを意識して、何かあったとしても対応できるよう信託契約書の内容を検討することは、もちろんですが、「信託口口座」を開設することで、より安全に信託事務を遂行できると考えます。

ただし、家族信託における信託口口座の開設は、一つの重要なポイントに過ぎず、家族信託を進める際は、現在の状況や将来を踏まえて総合的に考えて、信託の軸となる方針をどうするのかを検討しなければいけません。

お問い合わせはこちら(お問い合わせフォーム)

山田武史司法書士事務所

〒107-0062 東京都港区南青山二丁目2番15-1319号

TEL 03-6434-0717

FAX 03-6434-0727

司法書士が家族信託に注目した理由

記事をご覧いただき、有難うございます。港区の司法書士山田武史です。

家族信託の利用件数は、年々増えてきており、一般の方にも大分浸透してきた印象があります。

僕個人の感覚としては、家族信託が注目されたのは10年程前からです。

家族信託とは、財産を所有する人が認知症や介護が必要になった時に備えて、ご自身の家族に不動産や預貯金等の財産管理や処分等を任せる仕組みのことです。

僕は司法書士なので、完全なポジショントークになるかと思いますが、いち早く家族信託に注目したのは、士業の中でも司法書士ではないでしょうか。

この記事では、僕が司法書士として家族信託に注目した理由について、お話ししようと思います。(※本記事に記載する内容は、一司法書士の見解や考えになります。)

家族信託に注目した理由

僕が家族信託に、最初に注目したのは、不動産を売却する際に財産を所有している本人以外の人が売主として手続きを進められる点です。

司法書士が取扱う業務には、不動産売買の立会い業務というものがあります。

不動産売買の立会い業務とは、売買代金を支払う際に、司法書士が売主及び買主の本人確認と意思確認を行い、売主から買主へと不動産の名義を変更するための書類が整っているか確認する手続きのことです。

その際に、特に気を付けるのが不動産の所有者である売主に売却する意思があるのか、しっかり売主本人から確認できるかです。

認知症などにより判断能力が低下すると本人が意思表示できなくなり、売却する意思が確認できず、そのままでは不動産を売却することはできません。

こういった場合は、契約を途中で解約するか、家庭裁判所から成年後見人を選任してもらい、売却手続きを進めるか選択することになります。

成年後見制度を利用することについて

売主本人の意思確認が取れない場合は、そのままでは不動産を売却することはできません。したがって、どうしても不動産を売却したい場合は、これまでは家庭裁判所から成年後見人を選任してもらうしか方法がありませんでした。

ただし、僕個人としては不動産売買を成立させる目的のために、成年後見制度を利用することには躊躇することがあります。

なぜなら、成年後見制度の本来の目的は、判断能力が低下した本人の生活や財産全般を法律的に保護し、支えるための制度だからです。

不動産の売買取引では、売主が高齢であることがよくあります。ただ、多くのケースでは、その売主本人の生活を支援したり、定期的にお世話をしている親族の方がいます。

つまり、本人の生活を支援している人が既にいる方でも不動産売買の取引を成立させるために、あえて後見制度を利用しなければならず、そういった意味では僕個人としてもジレンマを感じることがありました。

もっとも司法書士の立場としては、本人の意思確認ができない以上、成年後見人を選任するしかないことは、十分に理解はしていますが既に本人の生活を支援している親族がいる方にとっては、必要のない手続きでもあるとも言えます。

ただし、成年後見制度自体を否定するつもりはなく、本人の生活を支援できる親族がいない方にとっては、有用な制度であることは間違いありません。

詳しくは、「成年後見について」をご覧ください。

家族信託では家族(受託者)が不動産を売却できる

家族信託では、本人の意思確認ができる元気な内に、ご家族と信託契約を締結しておくことで、本人が認知症等を発症したとしても家族(受託者)が売主となり、不動産を売却することができます。

つまり、本人のお世話をしてくれている家族や親族がいる方は、あらかじめ家族信託を利用して、不動産を売却するための権限をそのご家族に与えておくことで、本人の判断能力が低下したとしても成年後見制度を利用することなく、ご家族が不動産を売却するための手続きを行えます。また、不動産を売却した後の現金についても家族(受託者)が本人(親)の生活費などのために支出することができます。

僕が家族信託に最初に興味を惹かれたのもこの点です。

もっとも成年後見制度自体を否定するわけではありません。ただ、成年後見制度以外の選択肢ができたことは、財産を所有する本人やご家族だけではなく、実務を取り扱う司法書士としても大きな意味があると感じます。

詳しくは、「家族信託(家族のための信託)とは」をご覧ください。

まとめ

最後まで、記事をお読みいただき、ありがとうございました。

不動産売買に立ち会う機会が多い司法書士としては、家族信託は有用な制度であると思います。将来の財産管理について、ご不安をお持ちの方は、元気な内から対策することを検討してみてください。

当事務所では、家族信託を含めた生前対策についてご相談を承っております。

お気軽にご相談ください。

お問い合わせはこちら(お問い合わせフォーム)

山田武史司法書士事務所

〒107-0062 東京都港区南青山二丁目2番15-1319号

TEL 03-6434-0717

FAX 03-6434-0727

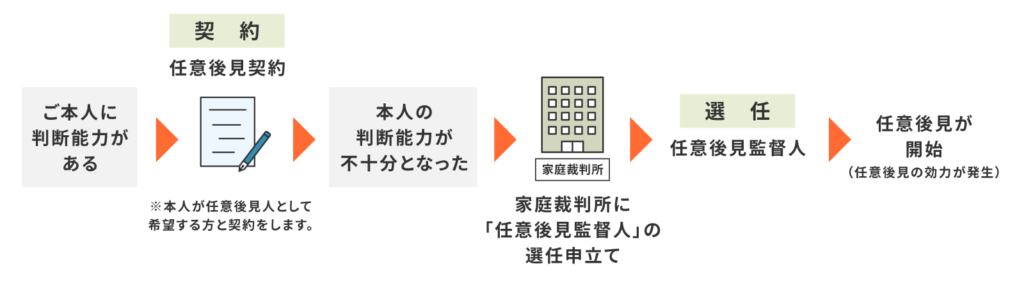

家族信託と任意後見の違い

記事をご覧いただき、ありがとうございます。港区の司法書士山田武史です。

ご家族が認知症になったときの備えとして有効なのが家族信託と任意後見です。

どちらも「ご自身の財産管理を他者に任せる」制度ではありますが、制度の目的やその財産を管理する人の権限がそれぞれ異なります。

本記事では、家族信託と任意後見の違いについて解説していきます。

家族信託とは

家族信託とは、ご自身の財産を信頼できる家族(又は親族)に託して、管理を任せる仕組みのことです。家族信託に、登場する人物としては、財産を託す人を「委託者」、財産管理をする人を「受託者」と呼びます。

家族信託では、受託者は、託された財産(信託財産)を自身の個人財産とは分けて管理します。

そして、受託者が管理する財産から得られる利益を受け取る人を「受益者」と呼びます。

詳しくは、「家族信託(家族のための信託)とは」をご覧ください。

任意後見とは

「後見」と聞くと、認知症などで判断能力の衰えた後に、「成年後見人」と呼ばれる人が家庭裁判所から選任される「法定後見制度」を思い浮かべる方は多いかと思います。

しかし、成年後見制度には、もう一つ「任意後見(制度)」があります。任意後見制度は、本人が元気な内に、将来、判断能力が衰えたときに備えて、自身の後見人を契約により指定することができる制度になります。

「法定後見制度」とは異なり、本人が希望する人を後見人として選任できる点が任意後見制度の特徴になります。

詳しくは、「成年後見について」をご覧ください

各制度を利用する理由は共通している

認知症対策(財産管理の対策)

各制度の違いについて、解説する前に両制度の共通している部分をお話しします。

どちらも財産を所有している方の生前の財産管理対策になります。

なぜ、生前の財産管理対策が必要になるのかというと、財産を所有している本人が認知症等により判断能力が低下・喪失すると自身の預金口座からお金を引き出すことが出来なくなったり、自身が所有する不動産を管理・処分(売却)することができなくなります。

これを「事実上の資産凍結状態」といいます。

任意後見制度や家族信託は、資産凍結を回避・予防するための対策が共通の目的となります。

なお、両者とも利用を始めるには契約の締結が必要になり、財産を所有している本人に判断能力があることが必要になります。

つまり、判断能力が低下した後は、任意後見制度及び家族信託を利用することは基本的には、できなくなります。

本人の意思を尊重した対策ができる

家族信託と任意後見は共に、財産管理を任される「受託者(家族信託)」や「任意後見人(任意後見制度)」の管理権限を財産を所有する本人が契約により取り決めることができます。

そういった意味では、両者は共に本人の意思を尊重した対策になります。

各制度を利用したときの主な違い

制度を利用する目的の違い

家族信託の目的

家族信託では、本人(委託者)が希望することを目的として、契約書に定めることにより、ある程度は財産管理の方法について自由に取り決めることができます。

例えば、財産を託した本人が認知症等を発症した後に、受託者が信託した不動産を売却し、その現金で本人が施設に入所するための費用や病院の入院費などを支払うことはもちろんですが、新たに収益不動産を購入するなど、受託者が資産運用できるよう契約書に定めておくこともできます。

任意後見の目的

任意後見の目的は、先に述べた「法定後見制度」と同様に、判断能力が衰えた本人が不利益を被らないよう生活を維持して財産を保護することが目的になります。

したがって、不動産を売却することは、本人の財産を減らす行為になりますので、後見人(任意後見人)は、本人の生活のためなど合理的な理由がなければ不動産を売却することは基本的にはできません。

また、後見人(任意後見人)は資産運用を目的として、本人の現金で収益不動産を購入することもできません。

関わる人の違い

家族信託に関わる人

家族信託に関わる人は、基本的には財産を所有している本人の家族や親族になります。

例えば、家族信託では、本人の財産を管理するのは家族(親族)です。したがって、家族信託に関与するのは、基本的には本人の家族・親族のみとなります。

なお、本人(委託者)が希望する目的のとおりに、受託者である家族が財産を管理しているか監督する役割として「信託監督人」を置くこともできます。この信託監督人は、他のご家族でも良いですし、専門家など第三者に依頼することもできます。

任意後見に関わる人

任意後見人は、本人の家族・親族だけではなく、本人が信頼している司法書士や弁護士などの専門家である第三者を選任することも出来ます。

もっとも本人の判断能力が衰えた後に、任意後見人による支援を開始する際は、家庭裁判所から「任意後見監督人」が選任されます。

「任意後見監督人」とは、本人が選任した任意後見人が契約内容や後見制度の目的に従って、事務を行っているか監督する人のことです。

任意後見監督人には、司法書士や弁護士などの専門家が家庭裁判所から選任されますので、当事者の家族だけではなく、最終的には裁判所や専門家である第三者が関与することになります。

各制度で実現できることの違い

受託者(家族信託)ができること

家族信託では、受託者の権限を契約により自由に設定することができます。

主な具体例としては、以下のとおりです。

- 託された現金で家族(受益者)の生活費を支払うこと

- 託された現金で不動産を購入・管理すること

- 託された不動産を修繕するための借り入れをすること

- 託された不動産を売却すること

- 託された株式の議決権を行使すること(株式を信託した場合)

※上記は、一例になります。また、一部の行為を制限することも契約により定めることができます。

任意後見人(任意後見)ができること

任意後見人ができることは、家庭裁判所から選任される「(法定)後見人」とできることは同じです。ただし、任意後見人ができることは、あらかじめ本人と契約で取り交わした範囲に限られます。

以下、任意後見人ができることの具体例を記載します。

- 本人の預貯金の管理・解約

- 本人名義の不動産の売却

- 身上監護に関する手続き

・介護保険の手続き

・病院の入退院の手続き

・医療に関する手続き

・療養看護に関する手続き

・リハビリに関する手続き

・施設の入退所に関する手続き

・住居の確保に関する手続き

※上記は、一例になります。また、一部の行為を制限することも契約により定めることができます。

本人が亡くなった後の手続きの違い

家族信託では、財産の承継先を指定できる

家族信託では、財産を託した本人が亡くなった後に、「誰が利益を受け取るのか」もしくは「誰が財産を受け取るのか」を契約で指定しておくことができます。

つまり、本人が亡くなった後の相続手続きが不要となります。(何も手続きが必要ないとは言い切れませんが、本人が亡くなった後に行う手続きは、通常の相続手続きと比べて限られます。)

任意後見では、財産の承継先を指定できない

任意後見では、本人が生きている間の財産管理について取り決めておくことはできますが、本人が亡くなった後の財産を誰が承継するのかは、任意後見契約では指定できません。

したがって、本人が亡くなった後の財産を特定の人に承継させたい場合には、任意後見制度の利用と併せて、遺言書を作成するなど、別の制度を併用することが必要になります。

詳しくは「遺⾔書を作成しなくてはいけない理由」をご覧ください

結局どちらを利用すればいいのか?

家族信託の利用を検討したいケース

- ご家族の間で財産管理を完結したい

- 家族の事情に応じた柔軟な財産管理をしたい

- 相続が発生したときにも備えたい

判断能力が衰えた後の財産管理を裁判所の関与なく、ご家族の中で完結したい方や本人のためだけではなく、障害のあるお子様や高齢の妻の生活を支援したいと希望される方は家族信託の利用を検討してみても良いかもしれません。

また、ご自身が生きている間の財産管理だけではなく、将来、ご自身が亡くなった後に、特定の人に財産を承継してもらいたいと望まれるのであれば、家族信託により対策することもできます。

任意後見制度の利用を検討したいケース

- 自身の身上監護についてのサポートを希望する

施設への入所手続きや病院への入院手続きなど、ご自身の生活を支援してもらいたい方は、任意後見制度を利用することを検討してみてください。

まとめ

記事を最後までご覧いただき、ありがとうございました。

ここでは、家族信託と任意後見の主な違いについて、解説いたしました。

実際には、どちらの制度が優れているのかではなく、財産を所有している本人が希望することに当てはめて選択することになるかと思います。

どの制度を利用すればいいか分からない方やお悩みの方は、一度専門家に相談してみることをお勧めします。

当事務所では、家族信託や任意後見契約、遺言書の作成などの相談を初回は無料で承っております。

お気軽にご利用頂ければと思います。

お問い合わせはこちら(お問い合わせフォーム)

山田武史司法書士事務所

〒107-0062 東京都港区南青山二丁目2番15-1319号

TEL 03-6434-0717

FAX 03-6434-0727