このページの目次

相続登記とは

相続登記とは、不動産を所有されている人が亡くなったときに、その不動産の名義を亡くなった人から相続人等の名義に変更するための手続きのことです。

不動産の名義を亡くなった人のまま長期間放置していると、誰が不動産を所有しているのか判明せず、また、将来不動産を売却することが困難になったりと様々な問題に発展する可能性があります。

不動産を所有されている方が亡くなった後は、なるべく早めに相続登記を行って不動産の所有者を法的に確定させる必要があります。

相続登記の必要性

そもそも相続登記は、不動産の所有者(名義⼈)が亡くなり、その不動産の権利(所有権)を相続⼈等が取得したことを確定させるための⼿続きになります。

これまでは、相続登記には期限もなく義務でもありませんでした。したがって、相続登記をせずに、亡くなられた人のまま放置していたとしても相続人に対して罰則などのペナルティが科されることもありませんでした。

ただし、現在では相続登記を放置された不動産が全国に数多く存在しており、管理を放棄された空き家や所有者不明土地などの様々な社会問題へと発展しています。

相続登記を放置することのリスクとトラブル

①不動産を売却することができない

相続により取得した不動産を売却するには、事前に相続登記をしなければ売却することができません。

弊社へご相談頂く⽅の中には、相続した不動産をいざ売却するために不動産会社に⾏くと「相続登記がまだ済んでいないので、先に相続登記をしてください」など、不動産の名義が故人のまま相続登記していなかったり、売却するには相続登記が必要になることを知らなかったという⽅もいます。

亡くなった⼈の名義のままでは、現在の所有者(売主)が特定できないため不動産を売却することもできません。

②将来、権利関係が複雑になる

相続登記を放置することの最大のデメリットは時間の経過と共に相続人が亡くなり、権利関係が複雑化して相続登記や不動産を売却することが簡単にはできなくなることです。

権利関係が複雑になる代表的な例は、遺産分割協議です。

遺産分割協議では相続人全員で遺産の分配について話し合いを行いますが、一部の相続⼈が亡くなるとその相続人としての権利が他の親族に移ります。

相続人の中には連絡先がわからない相続⼈やお互いに⾯識のない相続⼈がいることも多く、個別に連絡を取りながら話し合いをまとめていくには、多くの時間と手間が必要になります。

また、遺産分割協議がまとまったとしても不動産を売却するときは、相続人全員の合意が必要になります。こちらも意⾒がまとまるまでに相当の時間を要しますので、簡単には不動産を売却できなくなります。

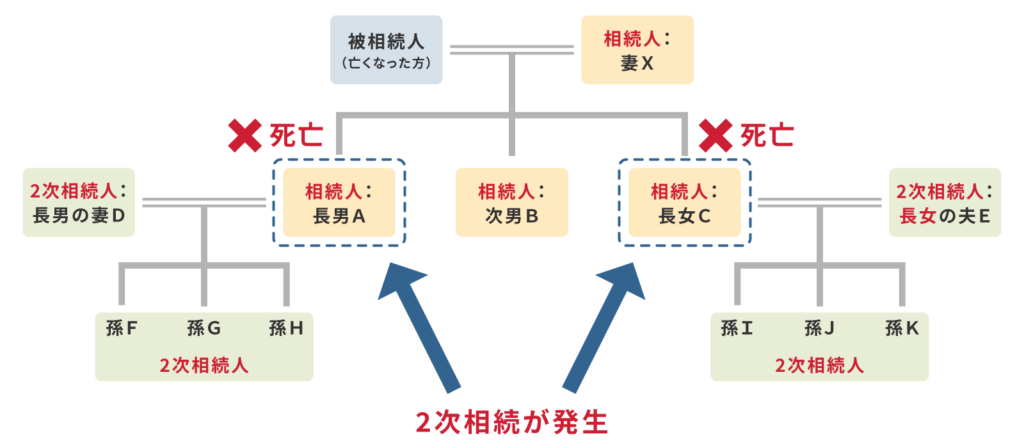

相続関係図(数次相続の例)

当初は、「妻X」と「長男A」「次男B」「長女C」の相続人4名でしたが、長男Aおよび長女Cが死亡したことにより、亡長男・亡長女の配偶者と子(孫)が相続人として相続登記の手続きに関与することになります。

結果として、相続人は、

- 被相続人の「妻X」

- 「亡長男の妻D」と「孫F・G・H3人」

- 「次男B」

- 「亡長女の夫E」と「孫I・J・K3人」の計10名です。

図のように、相続登記を放置していると相続人の数が増えていき、権利調整のために行う遺産分割協議やその後の不動産売却が完了するまでには、相当の時間と労力が必要になります。

※代襲相続・数次相続について、詳しくは「代襲相続・数次相続(再転相続)の違い」をご覧ください。

③相続⼈の⼀部と連絡が取れなくなる

相続登記を⻑期間放置していると、相続⼈の範囲が拡⼤して相続⼈の⼀部に連絡が取れない⽅や所在がどうしても分からない⽅がいるケースがあります。

そういった場合でも所在が分からない相続人の⼾籍謄本や住⺠票等を取得して連絡を試みます。

それでも連絡が取れず、所在も分からない場合は、家庭裁判所に「不在者財産管理⼈」を選任してもらうことで遺産分割協議などの相続⼿続きを進めることができます。ただし、裁判所を介した手続きとなるため手間や時間、費⽤がかかります。

④相続⼈の⾼齢化に伴い⼿続きが困難となる

相続登記を放置している間に、相続人も高齢となり、認知症等により判断能⼒が低下・喪失すると遺産分割協議や不動産を売却するためには、家庭裁判所から成年後見人(法定後見人)を選任してもらう必要があります。

成年後⾒⼈は、遺産分割協議の中で被後⾒⼈(相続人)の法定相続分を確保するよう裁判所の監督のもと⼿続きを⾏います。

また、成年後見人の選任には費用がかかり、後見人として専門家(司法書士・弁護士など)が選任されると遺産分割協議が成立した後も被後見人が亡くなるまでの後見人への報酬の支払いが必要になります。

そして、不動産を売却するときには、成年後⾒⼈と他の相続⼈が共同で⼿続きを進める必要があり、売却する不動産が被後⾒⼈が居住している自宅であれば裁判所の許可を得る必要があります。

裁判所を介した⼿続きには⼿間や時間、費⽤がかかります。相続⼈全員が元気なうちに、相続登記を完了させることを強くお勧めいたします。

⑤現在居住している⾃宅でも不安定な状況に置かれる

現在、居住している⾃宅であっても相続登記を放置することにより不安定な状況に置かれることがあります。

例えば、夫婦2⼈で住んでいる⾃宅(不動産)であっても名義⼈である夫が亡くなった後は、妻を⾃宅(不動産)の名義⼈とする相続登記をすることで、妻は安⼼して居住し続けることができます。

ただし、夫婦には⼦がおらず、妻と共に、夫の兄弟姉妹(※夫の両親は既に亡くなっている)が相続⼈になる場合には、遺産分割協議をせず相続登記を放置したままでいると、⾃宅の権利(所有権)を妻と亡夫の兄弟姉妹が共有することになります。

不動産を共有することで、兄弟姉妹(もしくはその相続⼈である甥・姪)から妻に対して、⾃宅に居住する代わりに賃料を⽀払ってほしいと請求されたり、⾃宅から⽴ち退くことを主張される可能性が有ります。

こういった場合には、妻が⾃宅の所有権を取得しない代わりに、⾃宅に住み続けられるよう配偶者居住権を設定することも検討します。

ただし、配偶者居住権を設定するには、遺産分割協議を行い相続⼈全員が合意することが必要になります。

将来、親族間でトラブルにならないよう、早めに遺産分割協議や相続登記をすることはもちろんですが、相続が発生したときに備えて遺言書を作成するなど、事前に対策することも必要になります。

※詳しくは、「遺⾔書を作成しなくてはいけない理由」をご覧ください。

⑥書類の収集が煩雑となる

相続登記の⼿続きには、⼾籍謄本や住⺠票などが必要になります。相続登記を放置することにより時間が経過して相続⼈の数が増えれば、それに⽐例して収集する⼾籍等の量も増えます。

また、手続きの内容によっては、亡くなった⼈の過去の住所転⼊履歴を証明するために、住⺠票の除票や⼾籍の附票(こせきのふひょう)の取得が必要になります。

以前は、住⺠票の除票及び⼾籍の附票(の除票)などの保管期限は5年でしたが、法改正により150年間に改められました。

ただし、改正以前(平成26年以前)の証明書については、従前の取扱いと同じく保存期間が過ぎており、現在でも市区町村役場で取得することができません。

相続登記を放置した期間が長い程、必要書類が取得できなくなったり、通常の証明書とは異なる書類が必要になることがあります。

一部の証明書が取得できない場合は、司法書⼠などの専⾨家に相続登記を依頼して⼿続きをすることも検討してみてください。

⑦将来、公共事業や復興事業の妨げになることもある

相続登記を長期間放置することによりや所有者が判明しない土地や建物が年々増加していき、現在では、公共事業や災害復興の妨げにもなっています。

東⽇本⼤震災の復興事業における⾼台の移転や⼟地の区画整理などの⽤地買収の過程で、相続登記が放置された所有者不明⼟地が多数⾒つかり、復興事業の妨げになるなど⼤きな影響を及ぼしました。

所有者が亡くなった後に、相続登記が放置された⼟地や建物は、数次相続や代襲相続により相続⼈が多数となることは、先にも述べたとおりです。

所有者が亡くなってから数⼗年が経過した相続登記は、2次相続・3次相続・4次相続の発生、その間に代襲相続が絡むなど、相続⼈の範囲が孫やひ孫の世代に広がって、相続人が50⼈以上になるケースも珍しくありません。しかし、相続人が多数になると一部の相続人と連絡が取れなかったり、所在が判明しないことも少なくありません。

また、相続⼈全員と連絡が取れたとしても、自身が相続人であることや他の相続人である親族の存在を知らなかったりなど、相続人全員から協力を得ることが難しくなり、相続登記を含めた手続きが事実上困難になることがあります。

相続登記を放置することは、相続⼈である当事者だけではなく様々な形で社会へ影響を及ぼします。不動産を相続された⽅は、なるべく早めに相続登記を終わらせるようにしましょう。

相続登記が義務化されました

こういった所有者が判明しない土地や空き家を予防・解消することを目的として、令和6年(2024年)4月1日からは相続登記が義務化されました。

相続登記の義務化について概要を以下に記載いたします。

相続登記の義務化についての概要

不動産を相続した方は、以下の2点を知った時から3年以内に相続登記を申請する必要があります。

- 相続の開始を知った(被相続⼈が死亡したことを知った)

- 相続財産に不動産があり⾃⾝が相続⼈として所有権を取得することを知った(不動産を相続することを⾃覚した)

相続登記の義務化についてQ&A

令和6年(2024)年4月1日からです。

正当な理由なく期限内に相続登記をしなければ10万円以下の過料の対象になります。

法務局に相続人申告登記(相続人である旨の申出)をすることで義務を果たすことができます。

相続人申告登記とは、「不動産の名義人(所有者)が死亡したこと」、そして「自身が相続人である」ことを管轄の法務局に申し出る手続きのことです。

どうしても期限内に遺産分割協議がまとまらなかったり、相続人全員を特定できず相続登記を申請できない場合には、「相続人申告登記」をすることで、相続登記の義務を果たすことができます。

注意点としては、この相続人申告登記は、相続人の一人が単独で手続きすることできますが、相続登記の義務を果たしたことになるのは手続きをした相続人のみです。申出の手続きをしていない他の相続人については義務を果たしたことにはなりません。

つまりは、他の相続人も相続登記の義務を果たしたことにするには、各相続人が個別に相続人申告登記の手続きをする必要があります。※もしくは、他の相続人に委任をして相続人申告登記の手続きをする必要があります。

相続人申告登記をした後でも、改めて相続登記を申請する必要があります。

相続人申告登記は、本来の相続登記とは異なり、申出をした相続人が不動産の所有者であることを確定させる手続きではありません。

つまりは、相続した不動産を売却するためには、現在の所有者を確定させるために別途法定相続分又は遺産分割協議による相続登記を申請する必要があります。

ただし、遺産分割協議による相続登記は、協議の成立から3年以内に相続登記を申請する必要があり、期限を超えた場合には、10万円以下の過料の対象になります。

令和6年4月1日よりも前に発生した相続による相続登記についても令和6年4月1日以降は、相続登記義務化の対象になります。

※ただし、3年の期限がスタートするのは、「施行日(令和6年4月1日)又は不動産を相続人として取得することを知った日」のいずれか遅い日から計算します。

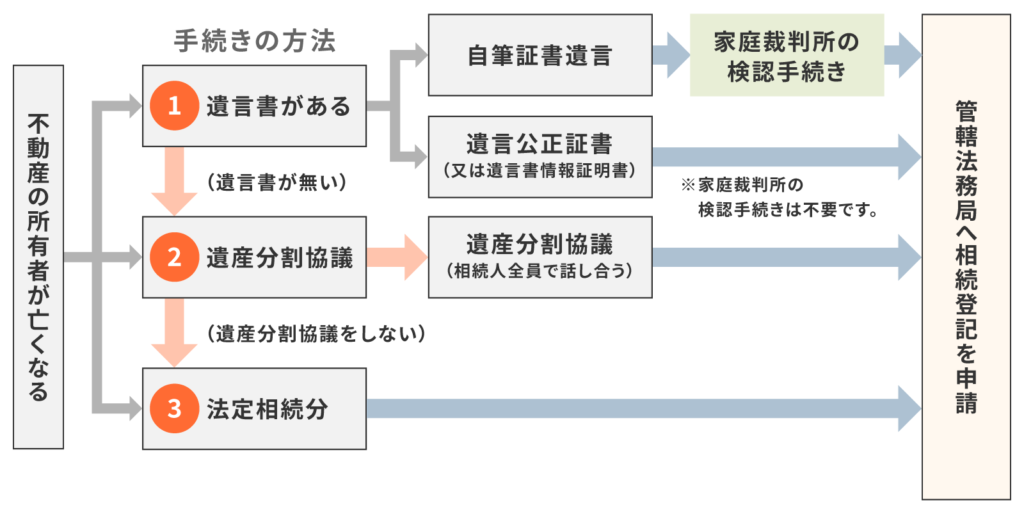

相続登記の⼿続き⽅法

相続登記の主な⼿続き⽅法は、以下の3つに分けられます。

相続登記の⼿続き全体の流れ

相続登記の⼿続き全体の流れは、以下のとおりになります。

STEP.1 不動産の調査

固定資産税の納税通知書、登記済権利証(又は登記識別情報通知)、不動産の登記簿謄本・公図・名寄帳などを取得して、相続登記の対象となる不動産に漏れがないよう調査します。

STEP.2 相続⼈の調査・確定(⼾籍謄本などの収集)

相続⼈の調査・確定のために、⼾籍謄本などを収集します。⼿続きの内容に応じて、収集する戸籍等は異なります。

STEP.3 遺⾔書の有無を調査

亡くなった⼈が⽣前に遺⾔書を残されていたか調査します。遺⾔書の種類に応じて、下記のような調査⽅法があります。

- ⾃筆証書遺⾔ ・・・本人の自筆で作成した遺言書

⾃宅や銀⾏の貸⾦庫などを調査します。 - 公正証書遺言・・・公証役場で作成した遺言書

⾃宅や勤務先に近い公証役場で調べることができます。 - 遺⾔書情報証明書・・・法務局に保管してある遺言書

亡くなられた⼈が法務局に遺言書を保管していた場合は、法務局から相続人等に対して「遺⾔書の保管に関する通知」が送られてきます。

STEP.4 遺産分割協議

(遺言書が無いとき)

遺言書が無い場合には、各相続人の法定相続分で相続登記を申請することもできますが、相続人全員の話し合い(遺産分割協議)により、特定の相続人が不動産を相続することもできます。

複数相続人で不動産を共有することもできますが、将来トラブルになるリスクが高く、可能であれば遺産分割協議を行い相続人の内1人に、不動産の権利を集約することをお勧めします。

STEP.4 遺言がある

(裁判所の検認手続き)

自筆証書遺言が見つかった場合には、家庭裁判所に検認の申立てを行います。

- 検認手続きについて、詳しくは「遺言書の検認について」をご覧ください。

- 「公正証書遺言」や「遺言書情報証明書」であれば家庭裁判所の検認手続きは不要です。

STEP.5 書類に署名・捺印

相続登記の⼿続きに必要な書類に相続⼈の⽅から署名・捺印をいただきます。

司法書⼠に相続登記を依頼される場合には、委任状に署名・捺印を頂きます。

STEP.6 法務局に登記申請

相続登記の申請書と⼾籍謄本や遺産分割協議書などの必要書類⼀式を管轄の法務局に提出します。

申請⽅法は、法務局の窓⼝もしくは郵送でも提出できます。登記申請から1週間から10⽇程で登記⼿続きが完了します。

※当事務所では、オンライン(電⼦申請)にて相続登記を申請しておりますので、全国の不動産を対象とした相続登記の⼿続きをご依頼頂くことができます。

相続登記の必要書類について

①遺⾔書による場合

ケース1)遺言書により、特定の相続⼈が不動産を取得する

遺⾔書により、特定の相続人が不動産を取得する相続登記には、概ね次の書類が必要となります。

※手続きの内容によっては、異なる書類が必要になることもあります。

必要書類①【遺言書】

相続登記に使用する遺言書は、主に以下の3つのいずれかになります。

| 遺言書の種類 | 備 考 |

| 「自筆証書遺言」 | 事前に家庭裁判所の「検認が必要」になります。 ※詳しくは「遺言書の検認について」をご覧ください。 |

| 「遺言公正証書(公正証書遺言)」 | 家庭裁判所の「検認は不要」です。 |

| 「※遺言書情報証明書」 |

※「遺言書情報証明書」とは、法務局に遺言書を保管している場合に発行される証明書のことです。

必要書類②【戸籍謄本など】

| 内 容 | 備 考 |

| 「被相続人の戸籍謄本」 | 被相続人の「戸籍謄本(除籍謄本)」を取得します。 ※自筆証書遺言では、家庭裁判所の検認手続きに「被相続人の出生から死亡まで繋がりが取れる戸籍謄本」が必要になります。 |

| 「被相続人の住⺠票の除票など」 | 被相続人の「住⺠票の除票」又は「戸籍の附票(こせきのふひょう)」を取得します。 ※ともに「本籍地の記載」が必要になります。 |

| 「不動産を相続する相続人」の 「戸籍謄本・住民票」 |

不動産を取得する相続人の「戸籍謄本」と「住民票(本籍地の記載がある)」を取得します。 ※自筆証書遺言では、家庭裁判所の検認手続きに「相続人全員の戸籍謄本・住民票」が必要になります。 |

必要書類③【その他】

| 内 容 | 備 考 |

| 「不動産の固定資産税評価証明書」 | 相続登記の登録免許税を算定するために取得します。 |

ケース2)遺言書により「相続人以外の人」が不動産を取得する

(遺言執行者がいる場合)

遺言書により、相続人以外の人が不動産を取得するときには、概ね次の書類が必要となります。

以下は、遺言執行者の指定や選任がされている場合の必要書類となります。

※「遺言執行者」については、こちらをご覧ください。

※手続きの内容によっては、異なる書類が必要になることもあります。

必要書類①【遺言書】

相続登記に使用する遺言書は、主に以下の3つのいずれかになります。

| 遺言書の種類 | 備 考 |

| 「自筆証書遺言」 | 事前に家庭裁判所の「検認が必要」になります。 ※詳しくは「遺言書の検認について」をご覧ください。 |

| 「遺言公正証書(公正証書遺言)」 | 家庭裁判所の「検認は不要」です。 |

| 「※遺言書情報証明書」 |

※「遺言書情報証明書」とは、法務局に遺言書を保管している場合に発行される証明書のことです。

必要書類②【戸籍謄本など】

| 内 容 | 備考 |

| 「被相続人の戸籍謄本」 | 被相続人の「戸籍謄本(除籍謄本)」を取得します。 ※自筆証書遺言では、家庭裁判所の検認手続きに「被相続人の出生から死亡まで繋がりが取れる戸籍謄本」が必要になります。 |

| 「被相続人の住⺠票の除票など」 | 被相続人の「住⺠票の除票」又は「戸籍の附票(こせきのふひょう)」を取得します。 ※ともに「本籍地の記載」が必要になります。 |

| 「不動産の遺贈を受ける人」の住民票 ※遺贈とは、相続人以外の人が相続財産を取得することです。 |

不動産の遺贈を受ける人の「住民票」を取得します。 ※自筆証書遺言では、家庭裁判所の検認手続きに、「相続人全員の戸籍謄本・住民票」が必要になります。 |

| 「遺言執行者の選任審判書謄本」 | 家庭裁判所から遺言執行者が選任されている場合です。 ※遺言書で遺言執行者が指定されている場合は不要です。 |

| 「遺言執行者の印鑑証明書」 | 遺言執行者の印鑑証明書(発行後3カ月以内)が必要になります。 |

必要書類③【その他】

| 内 容 | 備考 |

| 「不動産の固定資産税評価証明書」 | 相続登記の登録免許税を算定するために取得します。 |

| 「不動産の権利証又は登記識別情報通知」 | 被相続人が不動産の権利を取得した当時のものです。 |

ケース3)遺言書により「相続人以外の人」が不動産を取得する

(遺言執行者がいない)

遺言書により、相続人以外の人が不動産を取得(遺贈)するときには、概ね次の書類が必要となります。

以下は、遺言執行者がいない場合の必要書類となります。

※「遺言執行者」については、こちらをご覧ください。

※手続きの内容によっては、異なる書類が必要になることもあります。

必要書類①【遺言書】

相続登記に使用する遺言書は、主に以下の3つのいずれかになります。

| 遺言書の種類 | 備考 |

| 「自筆証書遺言」 | 事前に家庭裁判所の「検認が必要」になります。 ※詳しくは「遺言書の検認について」をご覧ください。 |

| 「遺言公正証書(公正証書遺言)」 | 家庭裁判所の「検認は不要」です。 |

| 「※遺言書情報証明書」 |

※「遺言書情報証明書」とは、法務局に遺言書を保管している場合に発行される証明書のことです。

必要書類②【戸籍謄本など】

| 内 容 | 備考 |

| 「被相続人の戸籍謄本」 | 被相続人の「出生から死亡まで繋がりが取れる戸籍謄本」が必要になります。 |

| 「被相続人の住⺠票の除票など」 | 被相続人の「住⺠票の除票」又は「戸籍の附票(こせきのふひょう)」を取得します。 ※ともに「本籍地の記載」が必要になります。 |

| 「不動産の遺贈を受ける人」の住民票 ※遺贈とは、相続人以外の人が相続財産を取得することです。 |

不動産の遺贈を受ける人の現在の「住民票」を取得します。 |

| 「相続人の戸籍謄本」 | 相続人全員の「戸籍謄本」を取得します。 ※自筆証書遺言では、家庭裁判所の検認手続きに、「相続人全員の住民票」も必要になります。 |

| 「相続人の印鑑証明書」 | 相続人全員の印鑑証明書(発行後3カ月以内)が必要になります。 |

必要書類③【その他】

| 内 容 | 備考 |

| 「不動産の固定資産税評価証明書」 | 相続登記の登録免許税を算定するために取得します。 |

| 「不動産の権利証又は登記識別情報通知」 | 被相続人が不動産の権利を取得した当時のものです。 |

②遺産分割協議により相続登記をする

遺言書が無く、遺産分割協議書により、相続登記の手続きをする場合は、概ね次の書類が必要となります。

※手続きの内容によっては、異なる書類が必要になることもあります。

必要書類①【遺産分割協議書】

| 内 容 | 備 考 |

| 「遺産分割協議書」 | 「遺産分割協議書」には、相続人全員の署名・捺印(実印の押印)が必要になります。 |

必要書類②【戸籍謄本など】

| 内 容 | 備 考 |

| 「被相続人の戸籍謄本」 | 被相続人の「出生から死亡まで繋がりが取れる戸籍謄本」が必要になります。 |

| 「被相続人の住⺠票の除票など」 | 被相続人の「住⺠票の除票」又は「戸籍の附票(こせきのふひょう)」を取得します。 ※ともに「本籍地の記載」が必要になります。 |

| 「不動産を相続する相続人の住民票」 | 遺産分割協議により、不動産を取得する相続人の「住民票(本籍地の記載がある)」を取得します。 |

| 「相続人の戸籍謄本」 | 相続人全員の「戸籍謄本」を取得します。 |

| 「相続人の印鑑証明書」 | 相続人全員の印鑑証明書が必要になります。 ※遺産分割協議に添付する印鑑証明書には有効期限はありません。 |

必要書類③【その他】

| 内 容 | 備 考 |

| 「不動産の固定資産税評価証明書」 | 相続登記の登録免許税を算定するために取得します。 |

④法定相続分で相続登記をする

遺言書が無く、遺産分割協議書も行わない場合に、相続登記の手続きをする場合は、概ね次の書類が必要となります。

※手続きの内容によっては、異なる書類が必要になることもあります。

必要書類①【戸籍謄本など】

| 内 容 | 備考 |

| 「被相続人の戸籍謄本」 | 被相続人の「出生から死亡まで繋がりが取れる戸籍謄本」が必要になります。 |

| 「被相続人の住⺠票の除票など」 | 被相続人の「住⺠票の除票」又は「戸籍の附票(こせきのふひょう)」を取得します。 ※ともに「本籍地の記載」が必要になります。 |

| 「相続人の住民票」 | 相続人全員の「住民票(本籍地の記載がある)」を取得します。 |

| 「相続人の戸籍謄本」 | 相続人全員の「戸籍謄本」を取得します。 |

必要書類②【その他】

| 内容 | 備考 |

| 「不動産の固定資産税評価証明書」 | 相続登記の登録免許税を算定するために必要になります。 |

相続登記の税金(登録免許税)について

相続登記を申請するときは、法務局に登録免許税という税金を納める必要があります。

登録免許税は、国に納める税金の一つです。登録免許税の算出には、相続登記の対象となる土地や建物の固定資産評価証明書に記載されている評価額から税率をかけて算出します。

登録免許税の税率は、以下のとおりです。

【登録免許税の税率】

| 不動産を相続(取得)する人 | 原因 | 税率 |

| 法定相続人 | 相続 | 固定資産評価額×0.4% |

| 法定相続人以外の人 | 遺贈 | 固定資産評価額×2.0% |

「⾮課税の⼟地(私道など)」の登録免許税

私道(道路)として利用されている土地については、固定資産評価証明書に記載されている評価額が非課税になっていることがあります。ただし、非課税の土地についても相続登記を申請する際は、登録免許税が課税されます。

こういった場合の登録免許税の計算には、「近傍宅地価格」を参考に税額を計算します。近傍宅地価格とは、非課税の土地に隣接する(もしくは近隣の)宅地の評価額を基にした価格のことをいいます。

ただし、近傍宅地価格は、相続登記を申請する側が任意の宅地(⼟地)を選んで税額を計算することはできません(⾮常に危険です)。

税額の計算方法は、「どの⼟地(宅地)の評価額を基」に、「どのように計算したら良いのか」をあらかじめ法務局に照会(相談)する必要があります。⾮課税の⼟地が含まれる場合の相続登記は、極めて専⾨的な知識が必要になりますので、司法書⼠などの専⾨家に依頼して手続きすることをお勧めします。

登録免許税が⾮課税になるケース

相続登記を申請するときに、登録免許税が⾮課税となるケースがあります。

ご参考までに登録免許税が⾮課税となる2つのケースをご紹介します。

※要件に該当するのであれば、2つのケースを併⽤して適⽤を受けることもできます。

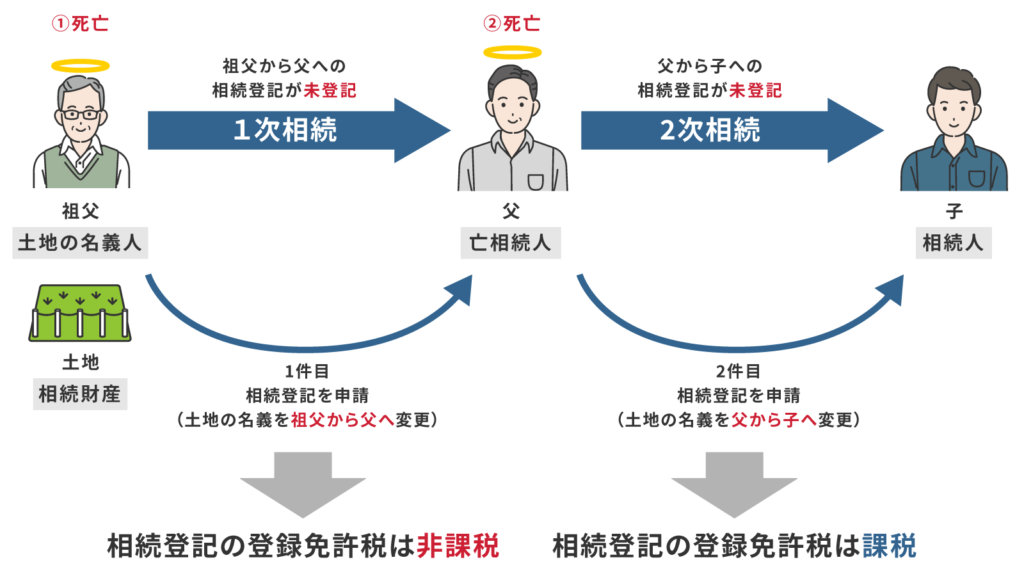

①数次相続が発⽣している相続登記

数次相続が発生している相続登記とは、「⼟地を相続した相続⼈が相続登記をしないまま亡くなり」、その死亡した相続⼈から更に相続する⼈に相続登記をすることです。このときに、死亡した相続人の名義に相続登記を申請する際の登録免許税が⾮課税となります。

例えば、不動産の登記名義⼈となっている祖⽗が亡くなり、不動産を相続した父が、相続登記をせず亡くなった後、⼦が⽗から不動産を相続して相続登記をするときの申請内容としては、(1件⽬)亡祖⽗から亡⽗への相続登記、(2件⽬)亡⽗から⼦への相続登記を順番(連件)に申請します。

このときに、1件⽬の亡祖⽗から亡⽗への相続登記の登録免許税が⾮課税となります。

こういったケースでも非課税になります!

亡父と他の生存相続人(ex.祖母や父の兄弟)の共有名義で相続登記をする場合でも亡父の持分については登録免許税が非課税になります。

免税措置(非課税)の要件

- 「土地」を相続したこと

※「建物」の相続登記には適用がありません。 - 相続人が相続登記をする前に亡くなっていること(数次相続〇)

※図の例に置き換えると、祖父よりも先に父が死亡している場合は、祖父から子へ直接相続登記を申請出来るので、非課税の適用はありません(代襲相続×)。 - 亡くなった相続人の名義とする相続登記であること

※図の例に置き換えると、祖父が亡くなったときに「父」以外の生存している相続人が遺産分割協議により土地を相続することになっていた等、亡くなった相続人名義に相続登記しない場合には、適用はありません。 - 令和9年3月31日までに相続登記を申請すること(期限)

- 申請書に「租税特別措置法第84条の2の3第1項により非課税(一部非課税)」と記載すること

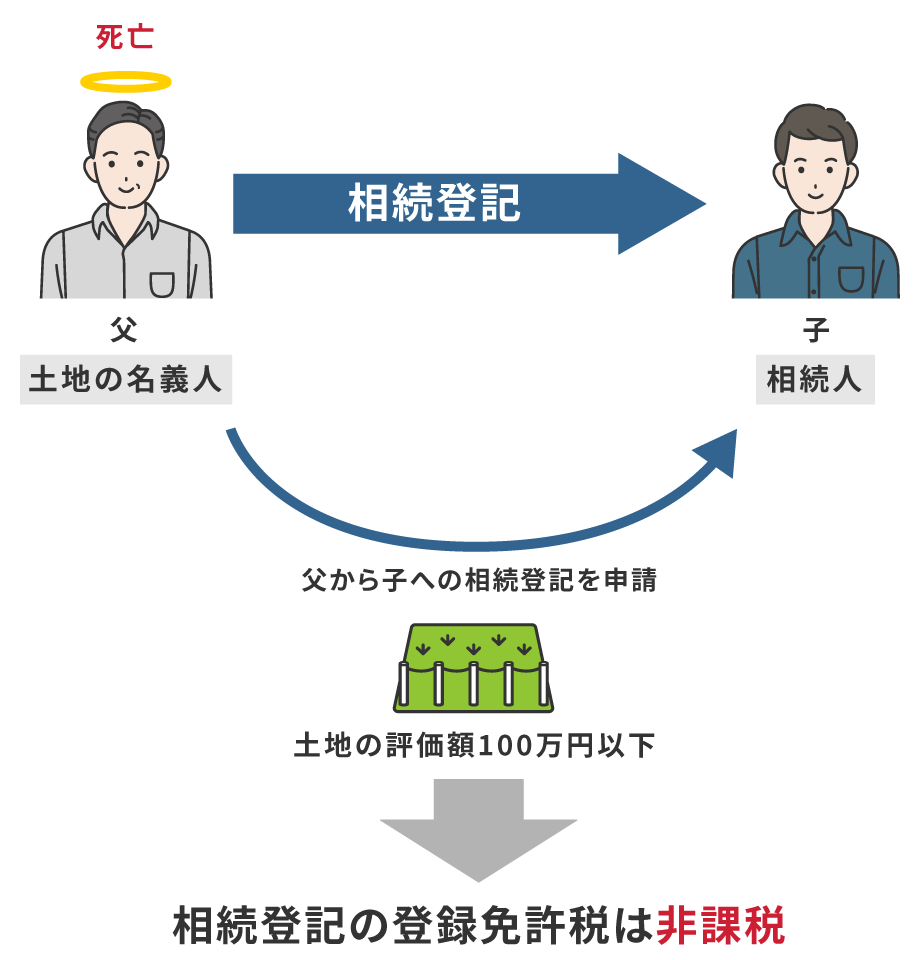

②⼟地の評価額が100万円以下の相続登記

相続登記の対象となる⼟地の「固定資産税評価額」が100万円以下である場合は、登録免許税が⾮課税となります。

以前は、「市街化区域外(⼭や⼭林など)で法務⼤⾂が指定する⼟地のうち価額が10万円以下の⼟地」が対象でしたが、令和4年の税制改正により、全国の⼟地が対象となり、⼟地の価額についても100万円以下になるなど、対象となる相続登記が⼤幅に拡充されました。

こういったケースでも非課税になります!

- 複数の土地を合計して100万円を超える評価額となった場合でも土地1筆ごとの評価額が100万円以下であれば、登録免許税は非課税になります。

- 土地の評価額が100万円を超える場合でも相続により所有権の一部(持分)を相続する相続登記であるときは、土地の価額に持分の割合を乗じて計算した結果が100万円以下であれば、非課税になります。

免税措置(非課税)の要件

- 全国の「土地」が対象

- 「土地」を相続したこと

※「建物」の相続登記には適用がありません。 - 土地の「固定資産税の評価額」が100万円以下

※売買価格や路線価などの価額ではありません。 - 令和9年3月31日までに相続登記を申請すること(期限)

- 申請書に「租税特別措置法第84条の2の3第2項により非課税(一部非課税)」と記載すること

司法書⼠などの専⾨家に相談・依頼した⽅が良いケース

相続登記は、相続人自身で手続きすることができます。ただし、相続⼈の数や相続⼈の状況によっては、⾮常に⼿間と時間がかかる⼿続きになります。

以下のケースに該当する方は、司法書⼠などの専門家に相続登記の⼿続きを依頼をすることも検討してみてください。

①相続した不動産を売却する(予定)

相続した不動産を売却するには、前提として必ず相続登記を完了している必要があります。

また、相続した不動産であっても長期間放置していた場合には、通常よりも手間と時間が掛かることがあり、相続登記が完了するまでは売却するための手続きを進めることもできません。

相続登記の完了が予定よりも遅れてしまうと、その分売却する予定日も遅れてしまい関係者に迷惑がかかって、トラブルの原因になることがあります。

相続した不動産を売却する場合や将来売却する予定の方は、司法書士などの専門家に相続登記の手続きを依頼することも検討してみてください。

②⻑期間放置している相続登記

相続登記を⻑期間放置していると、その間に相続⼈が亡くなるなど数次相続や代襲相続が発⽣していることがよくあります。相続⼈が増えるということは、不動産の名義や権利を持つ当事者が増えることになります。

相続⼈の数が増えると、それに比例して膨⼤な数の⼾籍を取得・確認する必要があり、取得した⼾籍から相続⼈として誰が不動産の権利を持つのか慎重に調べる必要があります。相続人が多数となる相続登記は、専⾨家に依頼することをお勧めします。

③相続人が多数

相続⼈の数が増えるということは、ケースによっては関係性が希薄な遠縁の親族と連絡を取り、遺産分割協議や相続⼿続きを共同で進めていく必要があります。

⼾籍を取得・確認するだけでも⼤変な作業となり、さらに⾯識のない相続⼈に個別に連絡をして、遺産分割協議をまとめていくのは⼤変な負担となります。相続人の数が多く、相続関係や権利関係が複雑化している相続登記は専⾨家に相談された方が良いでしょう。

④不動産の数が多い、地⽅や遠⽅に不動産がある

相続する不動産が複数ある場合には、個別に管轄の法務局へ相続登記を申請して⼿続きを終わらせなければなりません。申請先や書類の提出先も不動産を管轄する法務局ごとに異なります。

申請書や添付書類に誤りや不備があると原則として法務局の窓⼝へ直接⾏って、書類を訂正したり、書類を出し直す必要があります。訂正する作業が完了しない限り相続登記の⼿続きも完了しません。

提出先の法務局が遠⽅の場合は、ご⾃⾝で⼿続きするとかえって⼿間や費⽤がかかることがあります。

不動産の数が多かったり、遠⽅の法務局へ相続登記を申請する必要があるときは、専⾨家である司法書⼠に⼿続きを依頼した⽅が手間なく確実に相続登記が完了します。

まとめ

相続登記は、事前の準備として、相続の対象となる不動産の調査や相続人を調査するための戸籍の収集が必要になり、申請書を作成するとしても決まった様式があるため慣れてない方にとっては、非常に手間と時間が掛かる手続きです。

弊社のお客様の中にも「最初は、⾃分で相続登記を⼿続きしようとしたが、途中で諦めてしまった」、「法務局に相談に⾏ったら、ご⾃⾝で⼿続きするのは⼤変だから専⾨家にお願いするように、(やんわりと)勧められた」と弊社へご相談に来られる⽅もいます。

確かに、ご⾃⾝で⼿続きすることで司法書⼠に⽀払う報酬はかかりませんので、コストを抑えるという意味ではメリットを感じるかもしれません。

しかし、相続する不動産の数が多く、地方や遠方などに不動産があるときや相続人の数が多い等の場合には、提出先の法務局や収集する書類の量も多くなり、それら全てをご自身で行うのは大変な作業と負担が掛かります。

ご自身で手続きすることが難しいと感じたときは、登記の専門家である司法書士に依頼して、なるべく早めに相続登記を完了させるようにしましょう。

当事務所の業務について

当事務所では、不動産の調査から⼾籍等の収集、遺産分割協議書の作成、法務局への登記申請から完了までを一括してサポートさせて頂きます。

また、弊社では相続登記のオンライン申請にも対応しておりますので、全国どこの不動産の相続登記であってもご依頼頂くことができます。

相続⼿続きにご不安があったり、お⼿間を感じられる⽅は、お気軽にご相談いただければと思います。

当事務所の業務内容

ご依頼頂いた場合の当事務所の業務内容は、以下のとおりです。

【当事務所の業務内容】

- 必要書類の取得(⼾籍等の収集や固定資産評価証明書の取得など)

- 相続関係説明図の作成

- 遺⾔書の調査・確認

- 法定相続情報⼀覧図の取得 ※ご要望や案件に応じて

- 財産⽬録の作成 ※ご要望や案件に応じて

- 遺産分割協議書の作成

- 相続⼈間の必要書類への押印⼿配

- 法務局への登記申請代理

- 登記完了後の登記識別情報通知等の完了書類の受領及び引渡し

ご依頼人の方は、印鑑証明書とご実印をご用意いただければ、他の業務は弊社が一括して手続きいたします。

当事務所へのご依頼から完了までの流れ

当事務所へのご依頼から完了までのおおまかな流れは、下記になります。

初回は無料相談を行っています。相続手続きでご要望やお困りごとなどあれば、お気軽にお問合せください。

- ご相談時に、相談者様(相続人代表者)の身分証明書(運手免許証など)をご持参ください。

- 被相続人の戸籍(除籍)謄本(1通)と不動産の登記簿謄本や権利証を一緒に、ご用意頂ければその後の手続きがスムーズに進みます。

当事務所にて戸籍などの必要書類の収集や遺産分割協議書の作成をします。

相続人の方から遺産分割協議書や委任状などへ署名・捺印(実印)をいただきます。

- 押印が終わり、必要書類が全て整いましたら、 当事務所の司法書士が代理人として法務局に相続登記の申請を行います。

- 登記申請から1週間から10日程で手続きが完了します。その後、登記完了書類をお引渡しいたします。