相続とは、被相続⼈(亡くなった⼈)が生前に所有していた財産を相続人が引き継ぐことです。

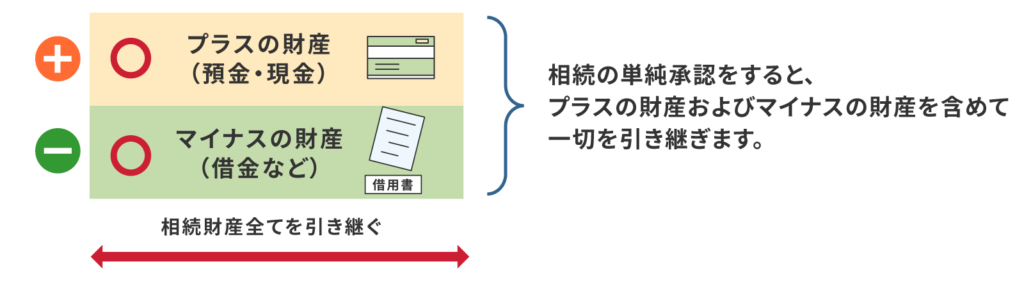

ここで注意が必要なのが、引き継ぐ財産には被相続⼈が所有していた不動産や預貯⾦などのプラス財産だけではなく、負債(借⾦等)などのマイナス財産も含まれることです。プラスの財産のみを相続してマイナスの財産だけは相続しませんなど、相続する財産ごとに相続するかしないかを選択することは出来ません。

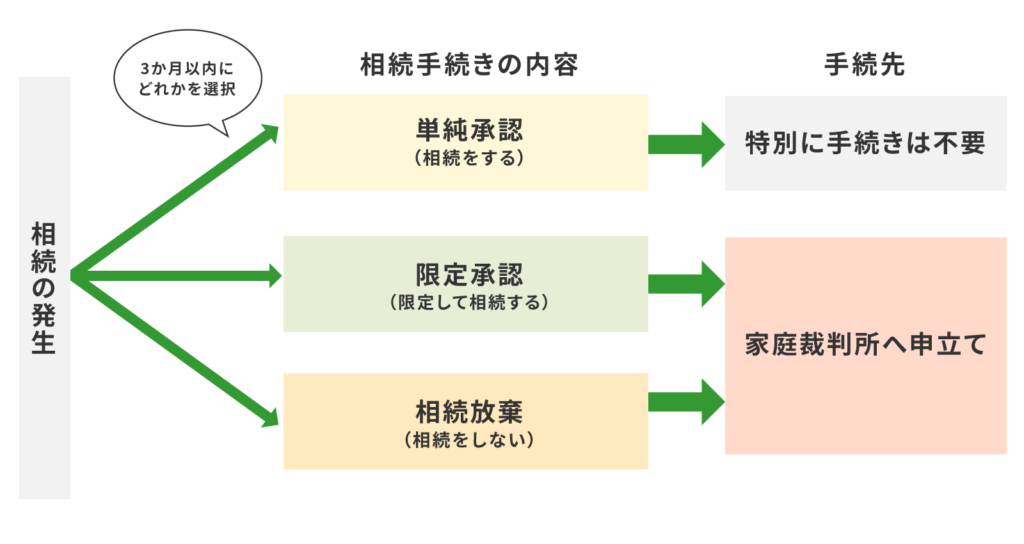

法律に定められている相続の⽅法は、「単純承認」、「限定承認」、「相続放棄」の3つの内から⼀つを選択して相続⼿続きを⾏います。

以下からは、各相続の方法について手続きの流れやポイントをご説明いたします。

このページの目次

相続の方法を選択できる期間とは

単純承認、相続放棄、限定承認の3つのうち、どの⽅法で相続するかの判断は、「相続が開始したときから3か⽉以内」にしなければなりません。

「相続が開始したとき」とは、「被相続⼈が死亡したことを知り」、かつ「⾃分が相続⼈であることを知ったとき(⾃覚したとき)」とされています。

なお、3か⽉の期間内であれば、家庭裁判所に申述することにより期間を伸長することも認められることがあります。

相続⼿続きにおける3つの選択肢

単純承認とは

相続の単純承認とは、被相続⼈が所有していた相続財産の全てを無条件で引き継ぐことです。相続の単純承認は、家庭裁判所に対する特別な⼿続きも必要ありません。

つまり、相続人が単純承認をするとプラスの財産よりマイナスの財産の⽅が多いときには、プラスの財産を差し引いて残ったマイナスの財産を相続人自身が負担することになります。

したがって、相続財産に借⾦などのマイナス財産があるときは、事前に財産調査を⾏い相続財産全体を把握したうえで、相続を単純承認するか、又は相続放棄など他の方法を選択するか検討することも必要になります。

ただし、相続人が一定の行為(法定単純承認事由)をしてしまうと相続の単純承認をしたとみなされてしまうことがあります。(民法921条)

意図せずに、単純承認に該当する行為をしてしまうと、その他の相続⽅法である限定承認や相続放棄ができなくなりますので、ご注意ください。

以下に、相続を承認したとみなされる行為の代表的な例を記載致します。

相続を単純承認したとみなされる⾏為とは?

(1)相続財産を処分する

相続財産を処分する例としては、亡くなった親の⾃宅を売却することです。

財産を処分(売却)するという⾏為は、被相続⼈の財産を⾃分の財産として扱っていなければできない行為であり、法律上は、その⾏為をすることで相続人自身が相続することを認めたという意思表⽰があったとみなされます。

その他にも以下に記載する行為が単純承認事由に該当します。

相続の単純承認事由に該当する行為

- 相続財産を処分(売却・譲渡など)する

- 被相続人の口座から預金を払い戻して、自分のために使う

- 被相続人が所有していた賃貸物件の賃料振込先を自身の口座に変更した

- 相続財産である株式の議決権を行使した

- 遺産分割協議に参加した

- 相続財産(不動産や車など)を自分の名義に変更した

- 価値の高い財産について形見分けで分け合って受け取った

など

上記以外にも以下のような行為が単純承認に該当するか問題になることがあります。

ケース①相続⼈が相続財産の中から葬式費⽤を⽀払った

被相続⼈の財産から葬式費⽤を⽀払った場合でも基本的には単純承認したことになりません。ただし、⼀般的な葬儀費⽤と⽐べて、あまりにも⾼額な費⽤を⽀払った場合は、単純承認とみなされる可能性がありますのでご注意ください。

相続放棄を検討されている⽅は、葬儀で⽀払った費⽤に関する領収書などは保管しておいた⽅が安全です。

なお、葬儀費⽤に含まれるのは、葬式費⽤・通夜費⽤・⽕葬費⽤・ご遺体の運搬費、お布施や読経料、参列者にふるまう飲⾷費などです。

その他の墓地や墓⽯の購⼊にかかる費⽤、仏壇・仏具にかかる費⽤、本位牌の作成費⽤、⾹典返しにかかる費⽤、四⼗九⽇や⼀周忌といった法要にかかる費⽤は、葬儀費⽤に含まれませんので、これらの費⽤を相続人が相続財産から⽀払うと相続を単純承認したとみなされます。

ケース②相続⼈が被相続⼈の債務(借⾦など)を⽀払った

被相続⼈の借⾦を「相続財産」から⽀払った場合

被相続⼈の預⾦⼝座からお⾦を引き出して、被相続⼈の借⾦を返済したような場合は、相続財産を処分したものとみなされるため、単純承認に該当する可能性が⾼いです。

ただし、⽀払いの期限が到来していて、返済をしなければ遅延損害⾦が発⽣するようなケースでは、被相続⼈の財産から返済しても単純承認に該当しないという例外的な取り扱いがあります。

ただし、あくまでも例外的な扱いなので相続放棄をされる⽅は、被相続人が負っていた借⾦について関わらない⽅が安全です。

被相続⼈の借⾦を「相続⼈の固有財産」から⽀払った場合

相続⼈が⾃⾝の預⾦⼝座からお⾦を引き出して、被相続⼈の借⾦を返済したような場合は、相続財産の処分には当たらず単純承認には該当しません。

ケース③被相続⼈の⼊院費(医療費)の⽀払い

被相続⼈の預⾦⼝座からお⾦を引き出して、被相続人の医療費や⼊院費を⽀払った場合には、単純承認したものとみなされる可能性が⾼くなります。

医療費等の支払いについては、連帯保証⼈がいる場合は、連帯保証⼈から⽀払いをしてもらうか、どうしても⽀払いが必要なときは、相続⼈⾃⾝の財産から⽀払いをした⽅が安全です。

ケース④賃貸しているアパートなどの解約

被相続⼈が住んでいた賃貸住宅の契約を解約してしまう⾏為は、単純承認をしたものとみなされる可能性が⾼いです。

アパートの賃貸契約を解約することは、被相続人が持っていた賃借権という権利を⼿放す(処分)ことになるため単純承認事由に該当するとされています。

したがって、⼤家さんから賃貸借契約を解約してほしいと⾔われても、相続放棄をするので相続⼈⾃⾝からは解約はできない旨を伝えるなど対応するようにした方が良いでしょう。

ケース⑤滞納家賃の清算

被相続⼈が⾃ら住んでいた賃貸住宅の家賃の⽀払いを滞納していたときに、相続放棄をする相続人が⽀払いに応じる必要はありませんが、仮に被相続⼈の財産から家賃を⽀払ってしまっても単純承認には該当しないとされています。

これは、既に弁済期が到来している家賃の⽀払いは、財産の処分ではなく財産の管理に該当するとされているため単純承認には当たらないとされています。

ただし、相続放棄をする以上は⽀払いに応じる必要もないので、賃貸借契約に連帯保証⼈がいる場合は、まずは連帯保証⼈から⽀払いをしてもらうなどの対応をした⽅が良いでしょう。

また、注意が必要なのが同居していた配偶者などの相続⼈には、相続⼈が負担する債務とは別に⽇常家事債務(家賃の⽀払いなど)についての連帯責任がありますので、相続放棄をしたとしても家賃の⽀払い義務は残りますので、配偶者⾃⾝の財産から滞納分の家賃を⽀払う必要があります。

ケース⑥被相続⼈の遺品整理(処分)

被相続⼈のアパートに残された遺品の整理も部屋の清掃などのゴミ出し程度であれば問題ありません。ただし、家財道具や遺品などは捨てたりせず、基本的に⼿を付けない方が望ましいです。被相続⼈が残した家財道具や遺品の中には金銭的に価値の⾼いものが含まれていることもあります。

こういった財産を勝⼿に持ち出して捨てたりする⾏為は、処分⾏為となり単純承認したとみなされます。ただし、遺品の中に、金銭的な価値のある財産を見分けることは難しく、相続放棄をされる⽅は、遺品を捨てたりするなどの行為には関わらない⽅が安全です。

ただし、どうしても⼤家さんから遺品を早く処分して欲しいと要求された場合には、遺品を⼀度引き取っていただき、次順位の相続⼈や相続財産清算⼈に保管している旨を伝えて、遺品管理の引き継ぎができるまでは⾃⾝の財産と区別できるよう保管します。

保管する⾏為は処分行為にはなりませんので、単純承認したとはみなされません。

(2)何もせず、3か⽉期間(熟慮期間)が経過する

⾃⼰のために相続の開始があったことを知ったときから、何もせず3か⽉を経過してしまうと相続を単純承認したことになります。

期間が経過した後は、相続放棄や限定承認もできなくなります。

相続財産の調査に時間が掛かってしまい期限が迫っているときは、家庭裁判所に期間の伸長を申し立てることも検討します。

なお、注意が必要なのが3か⽉の期間をどこからカウントするかです。

単純に「被相続⼈の死亡した日から」ではありません。

詳しくは、「3か⽉経過後の相続放棄について」のページをご覧ください。

(3)相続財産を隠したり、⾃分のために使う

相続人が相続財産を隠したり、⾃分のために使ってしまうと単純承認したことになります。

たとえ、家庭裁判所に相続放棄が認められた後であっても、被相続⼈の預貯⾦(タンス預⾦など)を持ち出したり、⾃分のために使ってしまうと単純承認に該当しますので、相続財産に借⾦などの負債があれば、債権者から⽀払いについて請求される可能性があります。

これらの⾏為は、背信⾏為(裏切る⾏為)とみなされて、相続放棄の前であっても同様の⾏為をしてしまうと単純承認に該当し相続放棄は認められないことになります。

限定承認とは

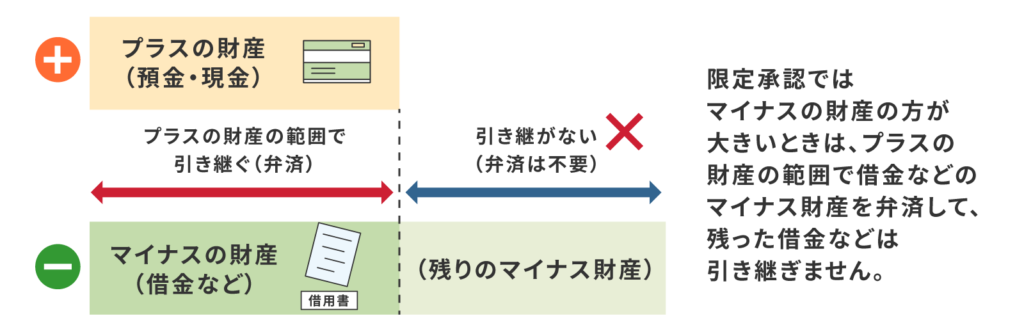

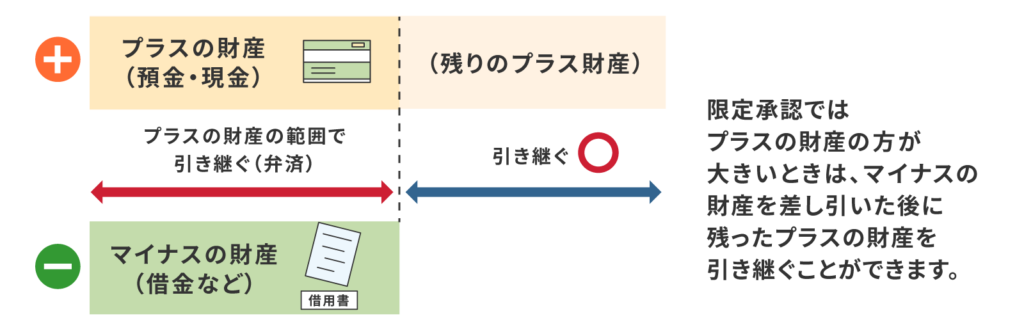

相続の限定承認とは、被相続⼈が残したプラスの財産の範囲内でマイナスの財産を相続⼈が引き継ぐことをいいます。

つまり、プラスの財産とマイナスの財産を⽐較したときに、マイナスの財産よりプラスの財産が多いときは、マイナスの財産を差し引いた残りのプラスの財産を引き継ぐことができますし、マイナスの財産の⽅が多いときは、プラスの財産を差し引いた残りのマイナス財産については負担を負わないことになります。

プラスの財産が多いのかマイナス財産が多いのかが分からないようなケースでは、限定承認が有効な方法といわれていますが、⼿続きが非常に煩雑のため相続放棄の⼿続きに⽐べて利⽤件数自体は、あまり多くありません。

相続の「限定承認」をした場合

マイナスの財産の方が多い場合

マイナスの財産の方が少ない場合

相続の「単純承認」をした場合

「相続放棄」をした場合

限定承認が有効とされるケース

①相続財産の詳細が不明のとき

相続財産の詳細が容易に判明しないケースがあります。

相続財産の調査を⾏った結果、プラスの財産もマイナスの財産もほぼ同じであり、仮に、後から多額の債務が⾒つかった場合でも限定承認をしておけば、相続⼈⾃⾝の財産から借⾦を返済する必要はありません。

反対に、プラスの財産が多ければ残った財産は相続⼈が取得できますので、限定承認が有効とされています。

②相続財産の中にどうしても取得したい財産がある

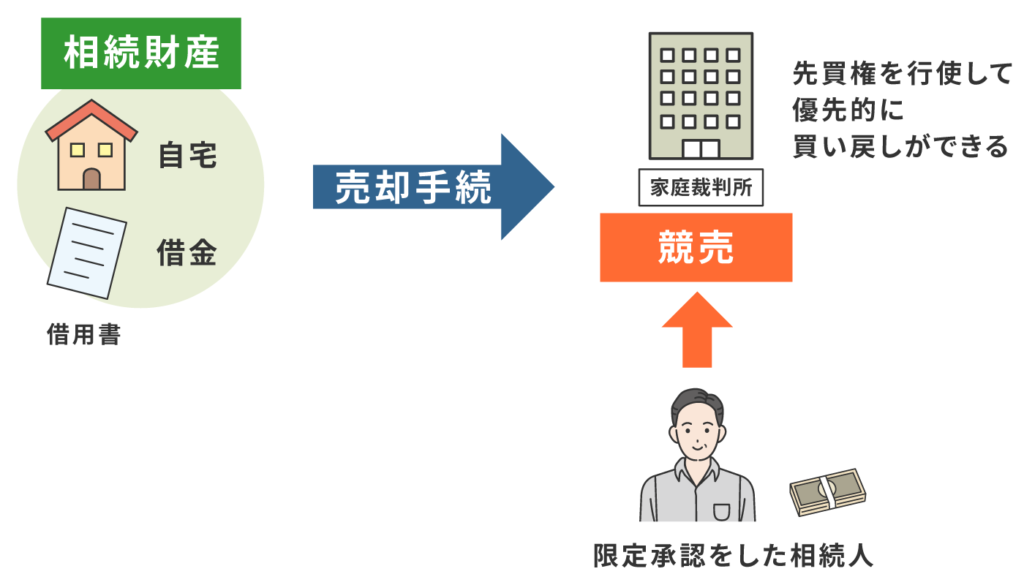

相続⼈自身が住んでいる⾃宅が被相続人の名義となっており、相続財産の対象に含まれていることがあります。どうしても引き継ぎたい相続財産があるケースでも相続放棄をしてしまうと相続する権利を手放すことになり、結果として⾃宅から立ち退かなくてはなりません。

相続の限定承認することで家庭裁判所における競売によって相続財産を売却(換価)しますが、限定承認をした相続⼈には相続財産を優先的に購⼊できる「先買権」という権利が認められています。

先買権とは、特定の相続財産について家庭裁判所が選任した鑑定⼈が価格を評価して、その評価額に応じた金銭を⽀払うことによって、優先的に相続財産を取得できる権利のことです。

ただし、相続財産を取得するための金銭は、先買権を行使する相続人自身の財産から支払う必要があり、そのための資金を用意することも必要になります。

③次の順位の相続⼈に借⾦を負担させたくない

法律上は、相続人になれる人の順位(順番)があります。これを法定相続人といいます。

法定相続人の順位は、第1順位が被相続人の子などの直系尊属、第2順位が被相続人の父母などの直系尊属、そして第3順位が被相続人の兄弟姉妹となり、被相続人の配偶者は各順位に応じた相続人と共に法定相続人となります。

この場合、先順位の法定相続人が相続放棄をすると後順位(若しくは同順位)の相続人に相続権が移ります。

例えば、夫が借⾦を残して亡くなり、相続⼈が妻と⼦であるときに妻と⼦が相続放棄をすると次順位の相続人である亡夫の親(⽗⺟)が相続⼈となり、借⾦についても親が負担することになります。

この場合は、次順位の相続⼈である親も借⾦を負担(単純承認)するか相続放棄をするかの選択を迫られることになりますので、⼿続き⾯で親に負担を掛けることになります。

そこで、妻と⼦が限定承認することで、親に相続権が移るすることもありませんので、他の親族に負担なく相続⼿続きを終わらせることができます。

法定相続⼈の順位について詳細は、「相続⼈の調査について」をご覧ください。

限定承認の注意点

相続⼈全員で⼿続きを⾏う必要がある

複数の相続⼈がいる場合の限定承認手続きは、相続⼈全員の合意が必要になります。

したがって、相続⼈のうち1⼈でも限定承認に反対すると⼿続きが⾏えませんので、相続⼈同⼠で協⼒関係を築くことできない場合には不向きな手続きと⾔えるでしょう。

譲渡所得税(税⾦)が発⽣することがある

限定承認をした場合には、相続税の他に譲渡所得税という税⾦が課税されることがあります。

限定承認をした相続⼈が相続財産を取得すると被相続⼈からその相続⼈へ時価で財産を売却したとみなされて、相続⼈が財産を取得したときの時価が被相続⼈の財産の取得時の価格よりも⾼い場合には、被相続人に対して譲渡所得税が課税されます。

したがって、被相続人に譲渡所得税が課税される場合は、相続人が代わって申告と納税(準確定申告)をすることになります。

限定承認の⼿続きは複雑で時間がかかる

限定承認の手続きは、プラスの相続財産からマイナスの相続財産を清算(弁済)する⼿続きになります。

清算が完了するまでには公告や競売など、多くの⼿続きを順番に進める必要があり、⼿続きが終了するまでに1年以上かかることも珍しくなく、鑑定費⽤など相続⼈の⾦銭的負担も少なくはありません。

限定承認は事案によっては⾮常に効果的にみえますが、実際のところはほとんど利⽤されていません。

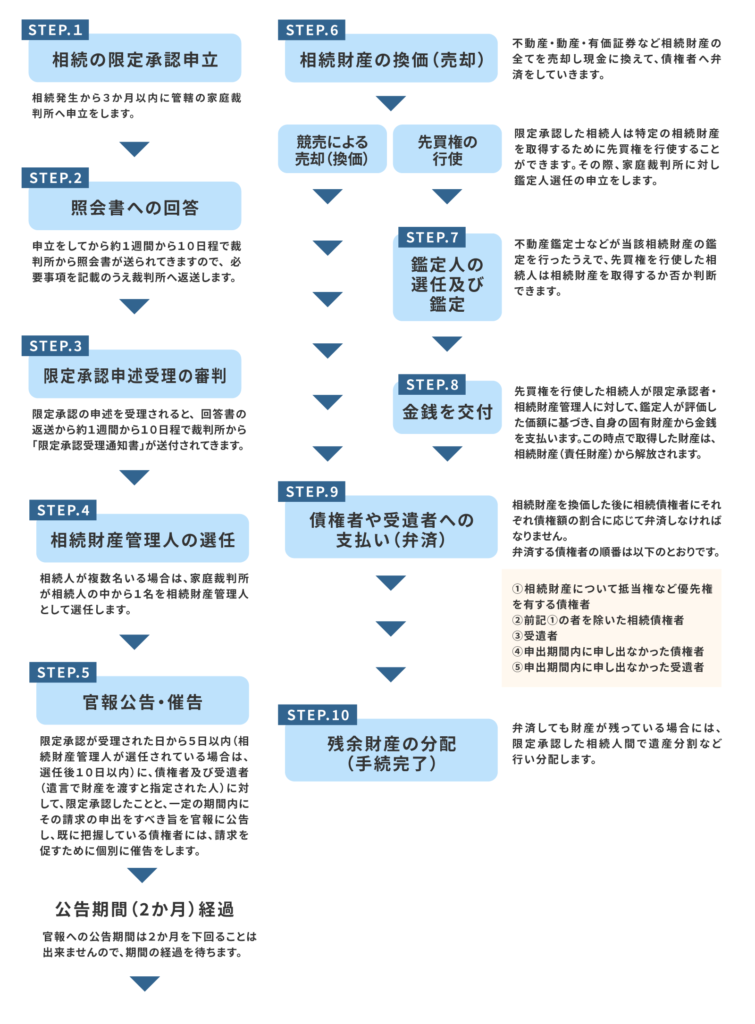

以下に、限定承認⼿続きの流れを記載いたします。

限定承認⼿続きの流れ

※図をクリックすると拡大表示されます。

限定承認の必要書類

- 限定承認申述書(裁判所所定の書式)

- 「被相続⼈の⼾籍謄本(出⽣から死亡まで)」

- 「被相続人の住⺠票の除票または⼾籍の附票(ふひょう)」

- 相続⼈全員の「⼾籍謄本」

※相続⼈の⼾籍謄本については、限定承認をする相続⼈によって変わります。 - 「財産⽬録」

(※プラスの財産だけではなくマイナスの財産も記載します。) - 官報公告及び催告費⽤

(※公告する内容に応じて費⽤はかわります) - 収⼊印紙(1名/800円程)

- 郵便切⼿

限定承認は、プラスの財産の限度においてのみマイナス財産を負担しますので、相続財産の内容など、事案によっては有効なケースであると思われます。

ただ、⼿続きには相続⼈全員の合意が必要になり、実際に⼿続きを始めるとしても事前の財産調査から⼿続きが完了するまでの期間を考えると当事者の負担が⼤きいため利⽤されている事例や件数が少ないのが現状です。

限定承認の⼿続きは事務処理が多くかなり煩雑なので、⼿続きを検討されている⽅は、弁護⼠や司法書⼠などの専⾨家に相談することをおすすめいたします。

相続放棄とは

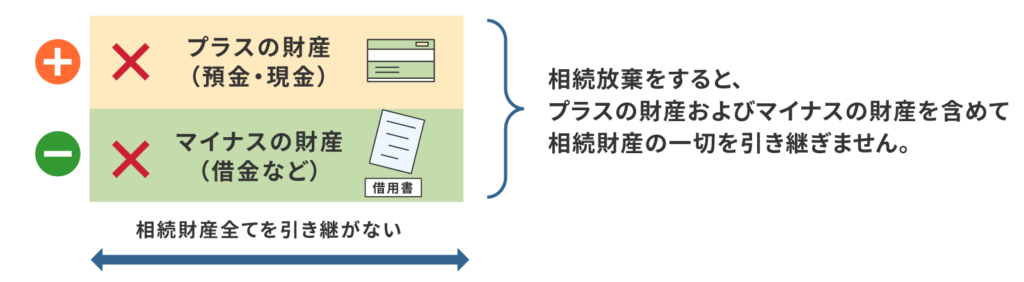

相続放棄とは、相続人としての権利や地位を自ら手放す手続きであり、被相続⼈(亡くなった⽅)のプラスの財産及びマイナスの財産を含めて、相続財産の⼀切を引き継がないことです。

相続放棄も限定承認と同じく「⾃⼰のために相続の開始があったことを知ったときから3か⽉以内」に⼿続きをしなければならない点では共通しています。

ただし、限定承認は、借⾦などの負担については「プラスの財産の範囲に限定して相続する」選択肢の1つであるのに対し、相続放棄は「⼀切相続しない」ということになり、その⼿続の⽅向性や法的効果が異なります。

以下に、相続放棄と限定承認のそれぞれの特徴について、まとめましたのでご覧ください。

※相続放棄について、詳しくは「相続放棄とは」と「3か⽉経過後の相続放棄について」もご覧ください。

| 相続放棄 | 限定承認 | |

| 制度の概要 | 相続財産の一切を引き継がない | プラスの財産の範囲内でマイナス財産も引き継ぐ |

| ⼿続きできる期間 | 相続開始から3か⽉以内 | 同じ |

| ⼿続先 | 管轄の家庭裁判所 | 同じ |

| ⼿続⽅法 | 相続⼈が単独で申述できる | 相続⼈全員の申述が必要 |

| メリット | ・被相続人が残した借⾦などの債務を⼀切負担することがなくなる ・相続(⼿続き)に⼀切関わる必要がなくなる |

・相続財産の範囲内で借⾦を負担する ・「先買権」を⾏使して、特定の財産を取得できる ・次の順位の相続⼈など他の親族に借⾦を負担させずに済む |

| デメリット | ・プラスの財産も⼿放すことになる ・相続放棄をすると次順位の相続⼈(親族)が借⾦を負担する |

・相続⼈全員で⼿続きを⾏う必要がある ・相続税のほか譲渡所得税(税⾦)が課税されることもある ・⼿続きが複雑で手間と時間がかかる |

まとめ

ここでは、相続の方法について内容やポイントをご紹介しました。

各相続の⽅法に共通しているのが、「3か月の期間内」に選択する必要があるということです。

特に相続放棄や限定承認の⼿続きを検討されている⽅には、重要なポイントになります。

相続開始から3か⽉の期間内に、⼾籍の収集から相続財産の調査を⾏い、どの相続⽅法を選択するのか、その結果どのような影響や効果があるのか相続人自身が判断して選択する必要があります。

どの⽅法を選択するにも⼀度⼿続きをしてしまうとやり直しができません。期間内に間に合うようメリット、デメリットをしっかりと把握して、ご自身が納得した相続⼿続きを⾏うには、可能な限り早めに⼿続きの準備を進める必要があります。

当事務所では、依頼者からお話を伺ったうえで、ご希望に沿った⼿続きをサポートいたします。

相続⼿続きに不安がある⽅は、お気軽にご相談ください。